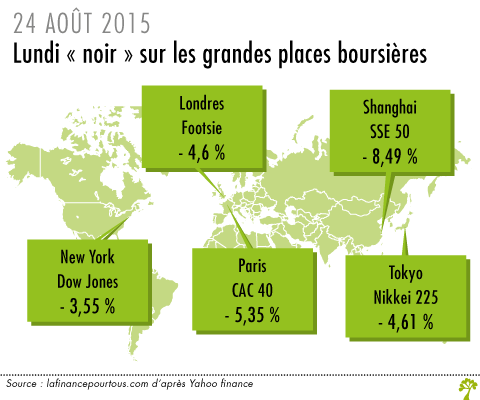

Ce sont les bourses asiatiques qui ont initié ce mouvement, et plus particulièrement celle de Shanghai avec un plongeon de près de 9 %, suivies par les bourses européennes (- 5, 35 % pour le CAC 40, – 4,70 % pour le DAX de Francfort) puis américaines (- 3,5 % pour le Dow Jones à Wall Street).Cette chute brutale des marchés financiers mondiaux fait suite à une succession de baisses modérées mais constantes de la plupart des indices boursiers au cours de la semaine précédente.

Si la situation économique et financière de la Chine est à l’origine du déclenchement de ce véritable vent de panique au niveau mondial, celui-ci apparait néanmoins très excessif eu égard au contexte économique global. De fait, ce « lundi noir » pourrait n’être qu’un nouvel épisode de la nervosité que connaissent les marchés financiers depuis un an environ.

La situation en Chine à l’origine du mouvement de panique

Tout commence avec la baisse de la bourse de Shanghai qui chute lourdement ce lundi 24 août (-8,75 %). Le mouvement de ventes massives se propage alors sur les autres places financières asiatiques qui, compte tenu des décalages horaires, sont les premières à ouvrir chaque jour.

La bulle spéculative sur les bourses chinoises a explosé

Les raisons qui expliquent pourquoi soudainement la bourse de Shanghai a chuté de la sorte sont de trois ordres :

-

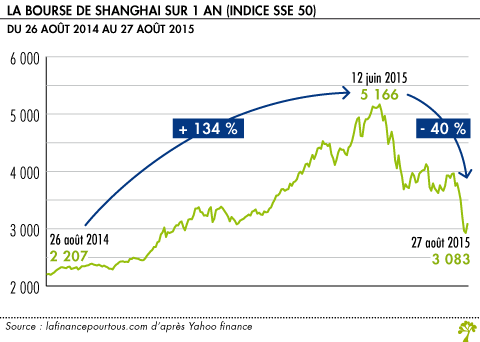

D’une part, les marchés boursiers chinois avait connu au premier semestre de l’année 2015 une très forte hausse liée aux achats spéculatifs de particuliers désireux de profiter d’une possibilité de gains rapides. Les indices des bourses de Shanghai et de Shenzhen s’étaient alors envolés sous l’effet de cette « bulle financière » avant de connaitre des baisses sensibles à partir du mois de juin. Le sentiment des intervenants sur les marchés boursiers chinois, essentiellement constitués de particuliers peu au fait des phénomènes économiques et financiers, était alors propice à un mouvement de correction de grande ampleur.

-

D’autre part, des doutes sur la poursuite du rythme de croissance de l’économie chinoise avaient récemment émergé. De nombreux analystes estimaient en effet que la Chine ne pourrait sans doute pas atteindre son objectif de croissance du PIB de 7 % compte tenu de la publication de mauvaises statistiques en matière de commerce extérieur, de production industrielle, de stocks de produits finis ou encore d’investissement et de consommation.

-

Enfin, la décision des autorités chinoises de procéder à plusieurs ajustements à la baisse de la valeur externe de leur devise vis-à-vis du dollar en août a été perçue par les investisseurs comme le signe que l’économie de la Chine tournait au ralenti et que le gouvernement cherchait ainsi à relancer les exportations pour stimuler la croissance.

Tous les éléments d’une forte correction boursière en Chine étaient donc réunis.

Contagion à l’ensemble des bourses mondiales

Cette correction boursière, qui a priori aurait dû rester confinée à la Chine, s’est toutefois propagée à l’ensemble des autres places asiatiques en raison de la dépendance des économies de la région à la croissance chinoise. La Chine est en effet une destination privilégiée pour les exportations japonaises, alors que par ailleurs les entreprises chinoises sous-traitent une part importante de leur production chez les pays voisins.

Mais la Chine est aussi un partenaire commercial de premier rang pour de nombreux autres pays, notamment les pays émergents qui lui fournissent les matières premières dont son industrie a besoin pour fonctionner, mais aussi les pays développés qui y exportent une part importante de leurs produits manufacturiers.

Ainsi, le krach des bourses chinoises a réveillé les craintes auprès des investisseurs que le ralentissement de l’économie chinoise ne finisse par peser sur la croissance mondiale et réduise les perspectives de profits des entreprises. Ainsi, par le jeu des anticipations des opérateurs de marché, la chute des bourses chinoises a entraîné celles des autres places financières.

Une correction boursière excessive

Il apparait néanmoins que les chutes spectaculaires de l’ensemble des bourses mondiales ce lundi 24 août 2015 sont excessives par rapport à la situation réelle de l’économie mondiale.

En premier lieu, si l’économie chinoise connaît une phase de ralentissement, rien n’indique qu’elle va s’effondrer et entrer en récession. L’activité industrielle en Chine n’est plus aussi soutenue, mais la consommation intérieure reste forte et le secteur des services se développe rapidement.

En second lieu, la question du ralentissement de l’économie chinoise n’est pas récente. Cela fait de nombreux mois, voire de nombreuses années que les experts soulignent ce risque, lié à la transition de l’économie vers un modèle faisant moins dépendre la croissance des exportations mais davantage de la consommation intérieure et des services.

Enfin, les perspectives en Europe et aux Etats-Unis sont plutôt favorables, avec pour la première les impacts favorables de la baisse du prix du pétrole, du dollar fort et de taux d’intérêt faibles et pour les seconds des indicateurs économiques encore très favorables.

Le mardi 25 août 2015, au lendemain de ce « lundi noir », les indices des places financières européennes et américaines retrouvaient d’ailleurs le chemin de la hausse, réduisant ainsi une grande partie de leurs pertes.

Un nouvel exemple de la nervosité des marchés financiers

Avec le déclenchement de la crise financière de 2008, et pour éviter ses effets déflationnistes, les autorités des grandes zones monétaires mondiales ont été contraintes de mettre en place des politiques monétaires dites « non conventionnelles » qui se sont traduites par l’injection massive de liquidités dans les économies développées. La Fed dès 2009, puis la Banque d’Angleterre, la Banque du Japon et enfin la BCE en 2015 ont ainsi mis en œuvre des politiques « d’assouplissement quantitatif » destinées à lutter contre la déflation et/ou la récession.

Toutefois, ces liquidités ont été fournies aux investisseurs financiers, en échange de titres (actions ou obligations) qu’ils détenaient et cédaient aux banques centrales initiatrices de ces politiques. Or, les investisseurs en question ont essentiellement utilisé cet argent « frais » pour acheter de nouveaux titres financiers, profitant ainsi de la hausse des marchés boursiers pour réaliser d’importantes plus-values).

Mais l’économie mondiale n’ayant pas connu une croissance suffisamment forte pour justifier la progression importante des cours boursiers, sauf aux Etats-Unis, il en est résulté des craintes de déconnexion entre les valorisations boursières et la situation et les perspectives de résultats des entreprises. De ce fait, le risque d’apparition d’une bulle spéculative sur les marchés financiers constitue un sujet de préoccupation pour de nombreux investisseurs qui peuvent prendre prétexte de toute information alarmante pour vendre leurs titres en grande quantité et provoquer ainsi, de façon auto-réalisatrice, l’effondrement des cours boursiers mondiaux.

Ce phénomène a pu déjà être observé à l’automne 2014 où une vague très importante de ventes sur les marchés actions avait déjà provoqué un recul substantiel des indices boursiers mondiaux, avant que ceux-ci ne remontent suite à l’intervention des banques centrales. Au printemps 2015, ce sont les marchés obligataires mondiaux qui avaient également brutalement décroché, entraînant une remontée des taux d’intérêt à moyen et long terme en Europe en liaison notamment avec le développement de la crise grecque et des perspectives de hausse de l’inflation et des taux d’intérêt américains.

Lundi 24 août 2015, l’ensemble des places financières mondiales a enregistré des ventes massives se traduisant par des baisses importantes et généralisées des indices boursiers.

Lundi 24 août 2015, l’ensemble des places financières mondiales a enregistré des ventes massives se traduisant par des baisses importantes et généralisées des indices boursiers.