Quel est le taux de la tva ?

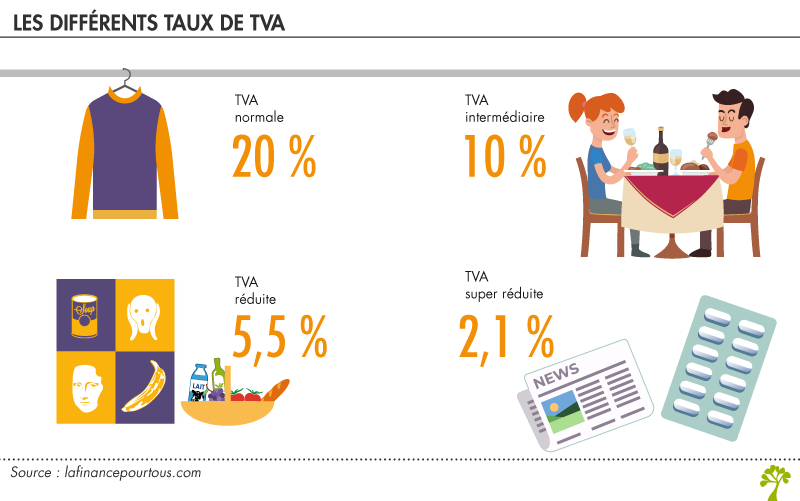

Les différents taux de TVA applicables depuis le 1er janvier 2014 sont les suivants :

|

Type de TVA |

Depuis le 01/01/2014 |

Exemples de biens et services |

|

TVA normale |

20 % |

Majorité des biens et services |

|

TVA intermédiaire |

10 % |

Restauration (consommation immédiate), hôtels, transport, médicaments non remboursables, travaux de rénovation de logements d’habitation (par exception, le taux peut même être abaissé à 5,5 % pour des travaux à visée énergétique) |

|

TVA réduite |

5,5 % |

Restauration (vendue sous emballage), œuvres d’art, produits alimentaires, gaz et électricité, cantines scolaires, livres |

|

TVA super réduite |

2,1 % |

Médicaments remboursables par la sécurité sociale, presse (y compris en ligne) |

Un point de TVA à taux normal (20 %) rapporte 6,5 milliards d’euros et un point de taux réduit (5,5 %) 2,6 milliards d’euros (source CESE).

Qui collecte et qui paye la TVA ?

La TVA est un impôt indirect, ce qui signifie qu’il n’est pas collecté directement par l’État comme l’impôt sur le revenu, la taxe d’habitation ou la taxe foncière.

La TVA est une taxe qui vient s’ajouter au prix de tous les produits qui y sont assujettis, c’est-à-dire la quasi-totalité. Seuls quelques produits sont exonérés de TVA, comme par exemple la vente de timbres fiscaux ou postaux.

C’est la raison pour laquelle figurent toujours sur les factures des produits et services deux montants : le prix hors taxes (HT), qui correspond à la rémunération du vendeur, et le prix toutes taxes comprises (TTC) qui inclut le montant de la TVA.

C’est donc le vendeur du produit ou du service qui collecte la TVA auprès de ses clients et qui est ensuite chargé de la reverser à l’Etat.

Pour éviter qu’un même produit soit taxé plusieurs fois lors d’opérations successives d’achats et de reventes, comme par exemple entre un grossiste et un détaillant, un système de déductions de la TVA payée par les entreprises est mis en place. Il permet ainsi aux entreprises de déduire des sommes à reverser à l’État le montant de la TVA qu’elles ont acquitté sur leurs achats.

Au final, seul le consommateur final supporte la TVA.

Prix HT et TTC : exemple de calcul de TVA

Suivons le processus simplifié de commercialisation et de vente de fruits et légumes :

L’agriculteur vend ses produits à un grossiste en fruits et légumes pour 100 euros HT. Le grossiste vend ensuite les fruits et légumes à un petit commerçant pour 110 euros HT. Le petit commerçant les revend à ses clients 120 euros HT. Le taux de la TVA est de 5,5 % pour les produits alimentaires.

Calcul de la TVA

|

Prix HT |

TVA |

Prix TTC |

TVA collectée |

TVA déductible |

TVA reversée à l’Etat |

|

|

Agriculteur |

100 |

5,5 |

105,5 |

5,5 |

0 |

5,5 |

|

Grossiste |

110 |

6,05 |

116,05 |

6,05 |

5,5 |

0,55 |

|

Commerçant |

120 |

6,6 |

126,6 |

6,6 |

6,05 |

0,55 |

Pour l’agriculteur, le grossiste et le petit commerçant, il n’y a pas d’impact car la charge de la TVA est intégralement transférée à leurs clients à travers le prix TTC.

Toutefois, les entreprises doivent se doter des moyens leur permettant de calculer le montant de la TVA collectée et déductible, ce qui peut engendrer chez les plus petites d’entre elles des coûts administratifs non négligeables.

Au total, l’État reçoit 6,6 euros au titre de la TVA sur la vente et la commercialisation des fruits et légumes (5,5 par l’agriculteur, 0,55 par le grossiste et par le petit commerçant).

Ces 6,6 euros sont supportés intégralement par le consommateur et correspondent à la différence entre le prix TTC (126,6 euros) et le prix HT (120 euros).

Bonjour,

Pour des prestations de service, la TVA s’élève à 20%.

Si dans mon activité je délivre 2 prestations différentes facturées donc à des montants différents, le montant de la TVA prélevée pour chaque prestation sera différent.

Cependant lorsqu’on déclare la TVA, il semble que celle ci soit calculée sur le CA global (c’est à dire 20% du tout) ; ce qui amène à reverser plus ce que ce qu’on a prélevé en terme de montant. Est ce normal ou me suis je trompé dans mes calculs ? Il me semblait que la logique était pourtant de reverser exactement ce qu’on avait prélevé et que l’opération de facturer la TVA s’avérait neutre au final d’une point de vue fincancier.

Pouvez vous m’éclaircir svp ? Je vous remercie par avance de votre réponse.

Cordialement.

Bonjour,

Pour connaître les conditions de déclaration de la TVA, vous devez consulter votre comptable. Vous trouverez également des éléments d’information sur le site de l’administration fiscale, avec ce lien : https://www.impots.gouv.fr/professionnel/prestations-entre-assujettis et un tutoriel en ligne : https://www.youtube.com/watch?v=3wj0E9dCUSc

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour

Dans votre example entre l’agriculteur et le commercant, que de passe-t’il si le consommateur réside hors UE et va faire une détaxe en douane? Le commercant doit lui rembourser la TVA mais qui va rembourser le commercant de cette TVA? Est-ce l’Etat?

Merci d’avance

Bonjour,

Si le commerçant rembourse la TVA, c’est qu’il l’aura au préalable collecté. L’opération est neutre pour le commerçant.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Est-ce que les taux d’interets sont inclus dans L’expression TTC-Exemple: les mensualités de crédits des véhiucles

montant de la mensualité TTC :22.000 DA.

Bonjour,

Selon la réglementation française applicable aux crédits à la consommation amortissables (par exemple les crédits autos), chaque mensualité de crédit comprend une part de capital et une part d’intérêts. Peut s’y ajouter la cotisation d’assurance emprunteur. Les intérêts intègrent la totalité des coûts du prêt : le taux d’intérêt nominal (taux débiteur), les frais de dossier le cas échéant. Le taux du prêt doit être exprimé en Taux annuel effectif global (TAEG).

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour,

Pourriez-vous m’indiquer si la TVA de 20% est applicable àla cotisation d’une asbl de fait ( sans personnalité morale)?

En vous remerciant par avance

Bonjour,

Nous ne sommes pas spécialistes du droit des associations en Belgique ou au Luxembourg, mais il semblerait que les associations dont l’activité n’est pas lucrative ne soient pas assujetties à la TVA.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Je suis lycéenne en première et j’étudie l’économie. Une question est venue en cours « pourquoi la TVA s’appelle-t-elle taxe alors qu’il s’agit d’un impôt? », ce à quoi nous n’avons pu trouver que des hypothèses… Est-ce que quelqu’un aurait la réponse?

Je vous remercie!

Bonjour,

Comme vous, nous ignorons la réponse à cette question. Notre hypothèse est que la TVA est ainsi nommée par analogie avec la « taxe sur le chiffre d’affaires » qu’elle était vouée à remplacer. Si vous trouvez une explication plus satisfaisante, n’hésitez pas à nous la partager.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour, si je puis me permettre, il me semble que la TVA est une taxe car il s’agit d’un impôt indirect, destiné à financer un service public déterminé et dû par les usagers de ce service uniquement.

Concrètement, si je veux acheter du lait dans un supermarché, je vais utiliser le service public qui me permet d’acheter mon lait, et la TVA va s’appliquer aux acheteurs de lait uniquement, alors que ceux qui ne vont pas acheter de lait, ou qui possèdent une vache à cette fin, ne subiront pas la TVA pour ma raison propre qui est : je veux acheter du lait (mais j’ai aussi le choix de ne pas en acheter et donc de ne pas subir cette taxe).

C’est un exemple un peu grossier mais j’espère que vous aurez compris l’idée 😉

Bonjour,

La TVA est appelée taxe pour des raisons politiques lors de la proposition de loi par l’exécutif. Ce qui est le cas pour certaines autres impositions dont la qualifiction juridique ne correspond pas à l’appellation. Pour cela il faudrait remonter au moment de la création de cette loi pour comprendre les raisons politques de son auteur (V.G.D’estaing ministre de l’économie à l’époque) poour comprendre le choix de l’appelation.

Souvent, une appelation permet à ce qu’elle soit mieux accepter du contribuable. Taxe passerait mieux qu’impôt. Mais c’est après analyse du mécanisme d’imposition que le Droit fiscal lui attribue sa qualification et en l’espèce la TVA s’avère être un impôt.

Donc le Droit fiscal pose des critères de qualification des impositions pour déterminer si un impôt, une taxe, une cotisation ou une contribution indépendamment du nom que lui aurait attribué le législateur.

En espérant que mon intervention vous aurait aidé à y voir plus clair, je vous souhaite une excelente journée.

Bonjour,

Merci pour votre complément qui rejoint notre hypothèse initiale !

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Merci pour cet article.

Bonjour, je travaille comme coursier velo à une entreprise que est établie aux Pays-Bas, et ce que j’ai compris, dans ce cas je dois payer la TVA ou m’immatriculer à ça. Mais je n’ai pas compris si ça c’est un impôt en plus des 25% des cotisations. Pouvez-vous m’éclairer cette question s’il vous plaît ?

Je vous remercie d’avance.

Bonjour,

La TVA ne doit pas être confondue avec les cotisations.

La TVA s’ajoute à vos tarifs. Ainsi, si votre prestation est de 10 euros et la TVA de 20 %, votre client paiera 12 euros. Cette différence entre 10 et 12 euros c’est la différence entre un prix de vente Hors Taxe (HT) ou un prix de vente Toutes Taxes Comprises (TTC). Vous devez déclarer et verser cette TVA à l’Etat. Sous le régime d’autoentrepreneur, vous êtes exonérés de TVA jusqu’à 33 200 euros par an.

Les cotisations sont prélevées sur votre salaire pour financer votre protection sociale (santé, retraite…). C’est ce qui fait la différence entre salaire brut et salaire net (exemple : salaire brut de 1 200 euros moins 200 euros de cotisations égale 1 000 euros de salaire net par mois). Dans le régime d’autoentrepreneur votre salaire brut c’est votre tarification Hors Taxe (HT). Il faut donc ensuite payer vos cotisations qui s’élèvent à 22 %.

Donc si votre tarif est à 12 euros TTC, votre salaire brut sera de 10 euros (2 euros de TVA) et votre salaire net de 7,8 euros ( 2,2 euros de cotisations).

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

je sais pas

Bonjour,

Les DOM ne font pas partie du territoire fiscal de la France et sont considérés comme des territoires d’exportation par la métropole et l’Union européenne (UE). Les importations de la métropole vers les DOM sont ainsi soumises à des mesures douanières particulières. La taxe sur la valeur ajoutée y est appliquée avec des aménagements. Le taux normal de la TVA dans les DOM s’élève à 8,5 % et le taux réduit à 2,1 % ( et pas de TVA du tout en Guyane et à Mayotte). A cela s’ajoute, sur les produits importés de métropole et de l’UE, une taxe d’octroi de mer fixée par les conseils généraux.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

la tva s’applique-t-elle uniquement sur les produits vendu en métropole, qu’en est-il des marchandises achetées en france et expédiées dans les départements outre mer ? merci pour votre réponse