La forme que prend la courbe des taux d’intérêt sur les emprunts souverains renseigne sur les anticipations des investisseurs sur les risques de défaut de l’État émetteur ainsi que sur le niveau de l’inflation et des taux d’intérêt futurs.

De ce fait, elle constitue un bon indicateur de la santé économique et financière du pays émetteur. Les politiques d’assouplissement quantitatif menées par certaines banques centrales peuvent également fortement l’influencer.

La forme de la courbe des taux (Yield curve), un indicateur de santé économique et financière

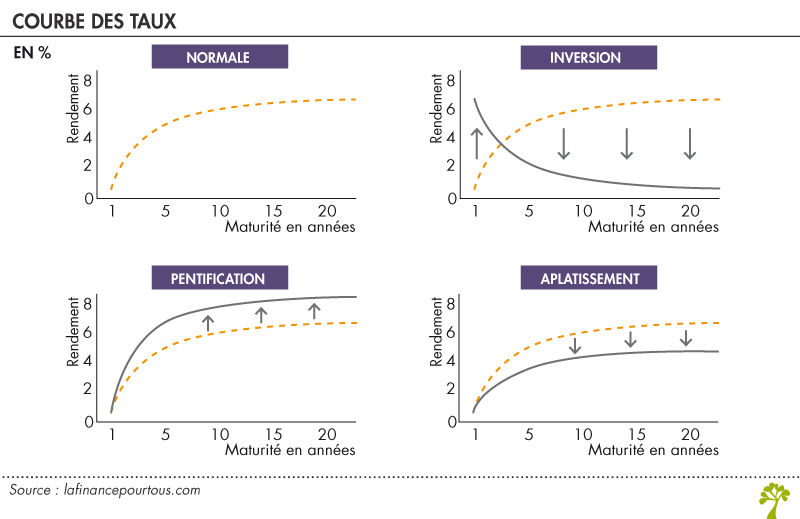

Dans un environnement économique stable marqué par une inflation faible et un endettement public soutenable, les rendements obligataires croissent avec la maturité des titres, c’est-à-dire que les taux d’intérêt s’élèvent de façon régulière au fur et à mesure que l’échéance du titre s’éloigne.

Cela s’explique par le fait que plus l’échéance est lointaine, plus le risque de réalisation d’évènements pouvant affecter défavorablement la valeur du titre obligataire est fort. En effet, plus on s’éloigne dans le temps, plus l’incertitude sur la capacité de remboursement de l’émetteur ou sur le niveau des taux d’intérêt ou d’inflation est élevée. Dans ces conditions, les investisseurs exigent une prime de risque pour prêter sur des échéances longues par rapport au fait de prêter sur des échéances courtes.

Les risques obligataires

Les investisseurs s’exposent à trois principaux risques lorsqu’ils achètent des titres obligataires émis par un État :

– un risque de taux s’ils souhaitent revendre leurs titres avant l’échéance. En effet, si les taux d’intérêt deviennent supérieurs à celui servi sur les titres acquis, la valorisation de ces derniers baisse, dépréciant d’autant le portefeuille obligataire des investisseurs.

– un risque d’inflation. Si l’inflation augmente dans le futur, le rendement réel (net de l’inflation) du placement effectué se trouve diminué.

– un risque de défaut de remboursement à l’échéance, si l’État est défaillant, ce qui paraissait presque impossible il y a quelques années, avant la crise de la dette souveraine.

Toutefois, les emprunts d’État étant généralement considérés comme des titres « sûrs » dans le sens où ils ont peu de chance de ne pas être remboursés, les primes de risque attachées à l’éloignement des maturités sont assez réduites. Sur les échéances les plus longues, à 20, 30 ou 50 ans, elles peuvent même être quasi-nulles car sur ces horizons de très long terme, le risque de défaut tout comme les risques de taux ou d’inflation peuvent être considérés comme globalement identiques.

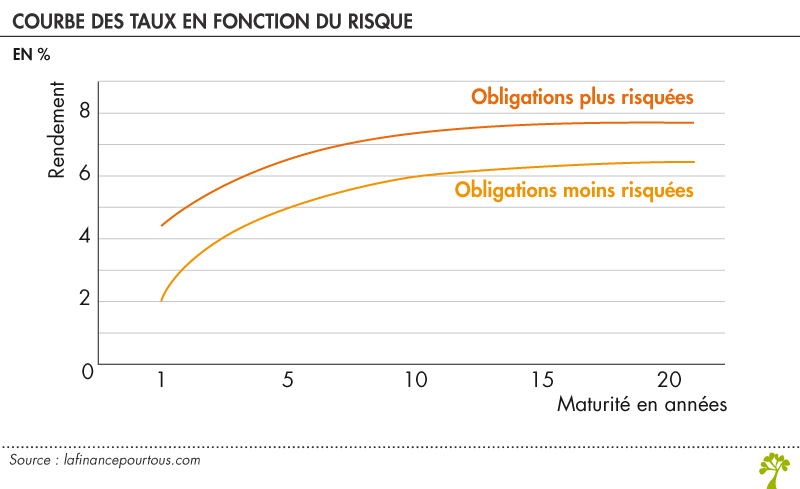

C’est la raison pour laquelle la courbe des taux sur les emprunts d’État des principaux pays développés revêt en règle générale une forme croissante et concave, comme présenté sur le graphique.

Courbe des taux et risque de contrepartie

Compte tenu de l’aversion au risque des investisseurs, la demande pour les titres les moins risqués est supérieure à celle des titres présentant un risque plus élevé. Il en résulte que les taux d’intérêt sur l’ensemble des maturités d’un émetteur sont d’autant plus faibles que le risque perçu par les investisseurs pour ces titres est lui-même faible.

Ainsi, généralement, les titres obligataires émis par les entreprises sont-ils considérés comme plus risqués que ceux émis par les États. C’est pourquoi il existe une « prime de risque » attachée aux emprunts obligataires privés, parfois qualifiés de « corporate » par rapport aux emprunts souverains. Cette prime de risque se matérialise par des niveaux de taux d’intérêt supérieurs pour chaque échéance, ce qui se traduit par une courbe de taux présentant une forme similaire à celle des emprunts d’État, mais décalée vers le haut.

De même, le risque perçu par les investisseurs sur les titres obligataires des différents pays émetteurs varie selon la qualité plus ou moins grande de leur signature.

Ainsi, un État bénéficiant de la meilleure notation de la part des agences spécialisées pourra emprunter sur le marché obligataire à des niveaux de taux d’intérêt plus faibles qu’un État ayant une moins bonne notation. Cette différence de risque entre les deux pays se reflètera également au travers d’une courbe des taux décalée vers le bas pour l’émetteur ayant la meilleure notation.

Relation entre taux de court terme et taux de long terme

Pour bien comprendre comment la courbe des taux fonctionne et se déforme au fil des décisions des investisseurs, il est important de garder en tête qu’un taux d’intérêt de court terme n’est qu’une “moyenne”, une chaine, de taux d’intérêt de court terme.

Prenons deux investissements possibles, une suite de titres de dette de court terme (choix A), et un titre de dette de long terme (choix B) :

- Choix A : vous investissez 100 euros pendant 1 an dans un titre de dette. Au bout d’un an, vous récupérez votre mise et un intérêt, et vous réinvestissez le tout dans un autre titre de dette pendant un an supplémentaire. Au bout de 2 ans, vous obtenez votre patrimoine final.

- Choix B : vous investissez 100 euros pendant deux ans dans un titre de dette. Au bout de 2 ans, vous obtenez votre patrimoine final.

Si vous faites le choix A, vous appuyez votre investissement sur deux taux d’intérêt : le taux un an pour un investissement aujourd’hui, et le taux un an pour un investissement dans un an.

Si vous faites le choix B, vous appuyez votre investissement sur un seul taux : le taux deux ans pour un investissement aujourd’hui. Sur les marchés financiers, il n’y a en général pas d’arbitrage. En théorie, donc, les taux d’intérêts des investissements doivent s’équilibrer, pour assurer qu’à la fin, vous devriez être indifférent entre ces deux possibilités.

Autrement dit, le taux d’intérêt à deux ans est égal à une moyenne des taux d’intérêt à un an aujourd’hui et à un an dans un an. Le taux à long terme n’est qu’une moyenne des taux de court terme !

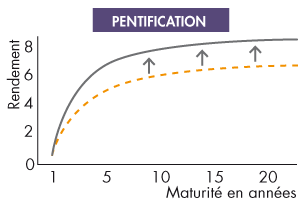

La pentification de la courbe des taux

La pentification de la courbe des taux est associée à des anticipations d’instabilité économique à terme, et plus généralement à une hausse de l’incertitude des investisseurs. Des anticipations d’un régime d’inflation moins contrôlé ou une dette explosive (dette publique dans le cas de la courbe des taux souverains) sont deux explications courantes de la pentification.

Les actions de la banque centrale et les anticipations des acteurs à son sujet ont un impact majeur sur la courbe des taux : si les investisseurs anticipent une hausse des taux directeurs dans 5 ans, par exemple, alors toutes les valeurs de la courbe à partir de 5 ans s’élèvent, tandis que les taux de court terme restent stables. Autrement dit, la pente entre les taux courts et les taux longs augmente. Les politiques monétaires non-conventionnelles (quantitative easing, LTRO…) peuvent également déformer la courbe des taux. C’est d’ailleurs leur raison d’être : des instruments permettant à la banque centrale d’influencer les taux d’intérêt de long terme directement pour orienter l’économie plus efficacement.

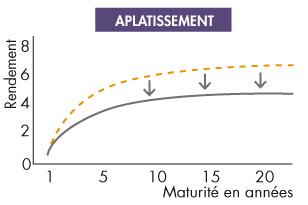

L’aplatissement de la courbe des taux

Elle correspond en général à des anticipations à long terme de stabilité économique et, de manière générale, à une baisse de l’incertitude. Un régime d’inflation plus stable et plus faible, et une dette stable ou en diminution peuvent par exemple expliquer un aplatissement de la courbe des taux.

De la même manière, la politique monétaire conventionnelle et non conventionnelle peut mener à un aplatissement de la courbe de taux.

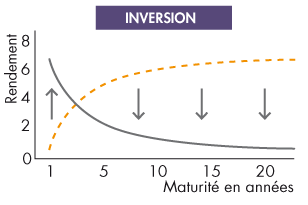

L’inversion de la courbe des taux

En général, les causes de l’inversion ont un rapport avec les anticipations de politique monétaire. Encore une fois, la courbe des taux est un reflet de ce que pensent les investisseurs : ils pensent donc que les taux courts vont être inférieurs au taux long.

Deux phénomènes macroéconomiques anticipés par les investisseurs peuvent être mobilisés :

- Une hausse des prix soutenus sur le long terme. Si tel est le cas, la banque centrale va augmenter dans peu de temps ses taux directeurs, puis les abaissera dans quelques années.

- Une récession dans quelques années. Si une récession advenait dans deux ans, alors la banque centrale lutterait contre elle en abaissant ses taux directeurs, dans deux ans. Encore une fois, en finance, les taux à long terme ne sont qu’une moyenne de taux à court terme. Puisque les investisseurs anticipent que les taux à court terme futur seront plus faibles, alors cela fait augmenter les taux de long terme aujourd’hui.

pourquoi la courbe est inversée actuellement entre le taux 6 mois et le taux an ? Est-ce dû au passage de fin d’année ?

Bonjour,

Une inversion de la courbe des taux doit en fait être considérée comme reflétant une prédiction des marchés financiers. Les taux longs sont construits comme une succession de taux courts : prêter à un an devrait être équivalent à prêter sur six mois, à récupérer son dû et les intérêts, et à reprêter cette somme, dans six mois, sur six mois.

Quand les taux sur un an sont inférieurs aux taux sur six mois, cela veut dire que les marchés pensent que les taux courts dans le futur (dans notre exemple, le taux du prêt dans six mois sur six mois) sera bien plus faible.

Pourquoi les marchés anticipent une telle baisse ? Et bien peut-être qu’ils pensent que dans un an, l’incertitude politique française aura diminué, faisant baisser la prime de risque. Si cette inversion est visible pour les autres pays européens, cela signifie probablement que les marchés anticipent une future baisse des taux d’intérêt par la Banque Centrale Européenne, par ce que l’inflation baisse, ou par ce que l’économie européenne rentre en récession. Il est souvent difficile de savoir ce qu’il se passe « dans la tête » des marchés !

Meilleures salutations,

L’équipe de Lafinancepourtous

Bonjour,

J’aimerais savoir pourquoi la courbe de taux de référence en zone euro est une courbe construite à partir des taux swap 6 mois ? Pourquoi ne pas utiliser les taux des obligations allemandes qui sont considérées comme les actifs sans risque pour la zone euro ?

Bonjour,

Nous n’avons malheureusement pas la réponse à votre question.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Merci pour cet article qui est très interessant.

J’aimerai savoir svp quelle est la différence entre la courbe de taux réelle et nominale ? Et laquelle de ces deux courbes les spécialistes de marché utilisent pour l’allocation d’actifs?

Bonjour,

Et merci pour vos encouragements ! Le taux d’intérêt nominal est celui qui est inscrit au contrat, tandis qu’un taux d’intérêt réel prend en compte l’effet de l’inflation. Ce dernier est obtenu, en première approximation, en soustrayant le taux d’inflation au taux d’intérêt nominal. La forme de la courbe finalement retenue dépend de l’utilisation que souhaite en faire le spécialiste.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com