Qu’est-ce qu’un paradis fiscal ?

Il n’existe aucune définition officielle d’un paradis fiscal. Cependant, l’Organisation de Coopération et Développement Économiques (OCDE) considère qu’un paradis fiscal est un territoire qui répond aux caractéristiques suivantes :

-

le secret bancaire y est strictement appliqué ;

-

les taxes sur les revenus, les bénéfices ou les patrimoines, sont faibles ou nulles, particulièrement pour les non-résidents ;

-

les conditions d’installation de sociétés et d’ouverture de comptes sont peu contraignantes ;

-

la coopération judiciaire et fiscale avec les autres États est faible ou inexistante.

Autres caractéristiques habituelles de ce type de pays : ils doivent être stables sur les plans économiques et politiques, pour rassurer les investisseurs. Le secteur financier y est surdéveloppé par rapport à la taille du pays et à la dimension de son économie.

Notion de paradis fiscal : quelques définitions

Au sens strict, la notion de paradis fiscal se différencie à la fois des zones offshores et des paradis bancaires ou judiciaires. Dans le langage courant, toutefois, on désigne sous cette appellation tous les « territoires non coopératifs ».

Paradis fiscaux et zones offshore

Les paradis fiscaux sont donc des États souverains ou des dépendances autonomes d’autres pays (Jersey, îles Caïmans…) offrant un abri à des non-résidents souhaitant échapper à l’impôt. Ces territoires de taille réduite, en imposant très faiblement de nombreuses grosses fortunes, en tirent des ressources très élevées relativement à leur taille.

Ils sont à distinguer des zones offshores, qui hébergent des banques, compagnies d’assurance et gestionnaires de fonds mais ne disposent pas d’une véritable régulation. Ce régime administratif de faveur s’applique à l’activité économique produite depuis ce territoire. Il peut suffire à l’entreprise de disposer d’une adresse sur le territoire.

Les centres financiers offshore sont la plupart du temps également des paradis fiscaux mais la réciproque n’est pas forcément vraie.

Paradis fiscaux, bancaires et judiciaires

Ils ne doivent pas être confondus, même s’il peut exister des recoupements. Les pays caractérisés par un fort secret bancaire sont appelés paradis bancaires (ou financiers).

Les paradis judiciaires sont des territoires échappant aux lois, notamment pénales, communément admises dans les autres États et refusant tout échange d’information avec ces derniers.

Ne pas confondre non plus paradis fiscaux et territoires permettant une optimisation fiscale

Il existe, au sein même de l’Europe, des États pratiquant le « dumping » fiscal, c’est-à-dire prévoyant des taux d’imposition particulièrement faibles, parfois seulement au profit des étrangers, de manière à attirer des capitaux et des sièges sociaux dans leur territoire.

Voir sur ce point nos articles sur la concurrence fiscale en Europe et sur les circuits d’optimisation fiscale.

Qui sont les paradis fiscaux ?

Il n’existe aucune liste officielle des pays considérés comme des paradis fiscaux. Dans le rapport « Towards Global Tax Co-operation: Progress in Identifying and Eliminating Harmful Tax Practices » publié en 2000, l’OCDE établit une première liste de paradis fiscaux.

Trente-et-un pays apparaissant sur cette liste s’engagent à prendre des mesures pour améliorer la transparence et faciliter l’échange d’informations fiscales, ce qui leur permettent d’être rayés de cette liste de paradis fiscaux non coopératifs. À partir de 2009, l’OCDE classe les paradis fiscaux en trois listes :

-

la liste noire regroupe les États qui ne coopèrent pas fiscalement.

-

la liste grise concerne les États « qui ont promis de se conformer aux nouvelles règles sans les appliquer et ceux qui s’y conforment substantiellement ».

-

la liste blanche pour les États qui ont fait un effort réel et dont les règles sont « conformes aux standards internationaux de l’OCDE ».

Le groupe Tax Justice Network considère que les critères retenus par l’OCDE sont insuffisants. Se focalisant sur un indice rendant compte des possibilités offertes aux multinationales pour réduire leur imposition (The Corporate Tax Haven Index), ce réseau identifie régulièrement les 10 principaux paradis fiscaux. En 2021, il s’agissait des territoires suivants : les Îles Vierges britanniques, les Îles Caïmans, les Bermudes, les Pays-Bas, la Suisse, le Luxembourg, Hong-Kong, Jersey, Singapour et les Émirats Arabes Unis.

La France a elle aussi établi une liste des États et territoires non coopératifs (ETNC). En 2023, la France recensait 14 paradis fiscaux :

- les Îles Vierges britanniques,

- Anguilla,

- les Bahamas,

- les îles Turques et Caïques,

- le Panama,

- les Seychelles,

- les Vanuatu,

- Fidji,

- Guam,

- les Îles Vierges américaines,

- les Palaos,

- les Samoa américaines,

- les Samoa,

- Trinité et Tobago.

Le Panama, après avoir été retiré de cette liste en 2012, l’a réintégrée en avril 2016 suite à l’affaire des « Panama Papers ».

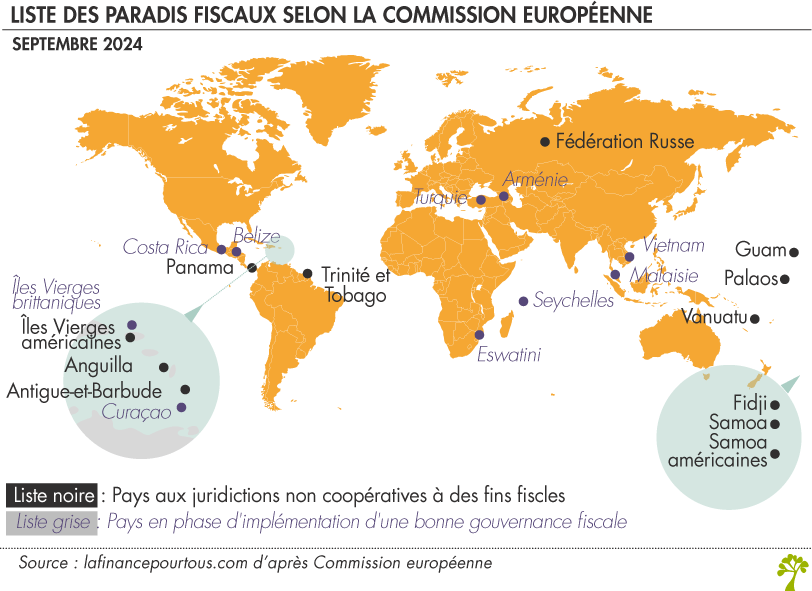

La Commission européenne a également défini en juin 2015 une nouvelle « liste noire » des paradis fiscaux qui recense les États ou territoires non coopératifs. À partir de 2017, cette liste est divisée en deux « annexes » :

- l’annexe I, que l’on nomme souvent la liste noire, composée des juridictions considérées comme non coopératives en matière fiscale.

- l’annexe II, que l’on nomme souvent la liste grise, regroupant les anciennes juridictions de l’Annexe I ayant répondu favorablement aux demandes de la Commission.

Depuis l’actualisation du 5 octobre 2021, les annexes I et II comprennent respectivement 9 et 15 territoires.

Enfin, le GAFI (Groupe d’action financière) expose 24 États ou juridictions sur des critères bien plus larges : 21 sous surveillance (liste grise) et 3 considérés comme étant à hauts risques (liste noire).

En 1989, à l’initiative du G7, le GAFI a été créé afin de lutter contre le blanchiment d’argent et le financement du terrorisme. Le GAFI vise à créer des normes non impératives, qui constituent des lignes de conduite que les gouvernements doivent suivre afin de promouvoir la lutte contre le blanchiment de capitaux. Ces normes sont regroupées sous la forme de 40 recommandations.

Qui utilise les paradis fiscaux ?

Les utilisateurs des paradis fiscaux (au sens large) sont très divers. Il peut s’agir de grandes entreprises qui y installent des filiales, de fonds spéculatifs, de filiales de banques, de riches particuliers, ou encore de sociétés d’investissement.

Les réseaux criminels internationaux s’en servent également, notamment à des fins de blanchiment d’argent.

Est-ce légal de détenir un compte à l’étranger ?

L’optimisation fiscale, principalement utilisée par les grandes entreprises internationales, n’est pas illégale. En revanche, la fraude fiscale est illégale. Par exemple, un particulier peut détenir légalement un compte dans n’importe quel pays du monde mais il doit le déclarer aux impôts. Pour le personnel politique et les dirigeants d’organismes publics, s’ajoute une obligation de déclaration auprès de la Commission pour la transparence financière de la vie politique.

Paradis fiscaux : quels sont les montants en jeux ?

Les enjeux financiers soulevés par les paradis fiscaux sont loin d’être négligeables.

Il est, par nature, très difficile de chiffrer les montants qui transitent par les paradis fiscaux. Selon le FMI, 50 % des transactions internationales transiteraient par des paradis fiscaux.

Une étude menée par le Tax Justice Network estime le montant des pertes fiscales des États du monde entier au cours des 10 prochaines années à 4 800 milliards de dollars, soit plus que le PIB annuel de l’Allemagne.

Les conséquences néfastes des paradis fiscaux

Les paradis fiscaux ont des conséquences à plusieurs niveaux.

-

La dégradation des finances publiques : c’est un manque à gagner important pour les États. On estime que ces fuites représentent un manque de revenus fiscaux de plus de 480 milliards d’euros de revenus fiscaux en moins chaque année.

-

Une perte d’autonomie des politiques fiscales, car les États sont poussés à s’aligner sur les taux d’imposition les plus faibles pour limiter l’évasion fiscale.

-

L’opacité et l’instabilité financière : les pertes peuvent être plus facilement sorties du bilan, ce qui empêche le contrôle du régulateur, mais aussi des actionnaires et agences de notation. Les grands acteurs financiers peuvent ainsi plus facilement prendre des risques inconsidérés.

-

L’injustice : ce sont les entreprises et les contribuables les plus mobiles, souvent les plus riches, qui peuvent profiter de l’aubaine que constituent ces endroits et ainsi se soustraire à l’impôt.

- La criminalité : en proposant des instruments juridiques permettant d’occulter l’origine de fonds, les paradis fiscaux et judiciaires constituent des boîtes noires précieuses pour la criminalité transnationale.

Pertes dues à l’évasion fiscale en France

Estimer le montant des pertes dues à l’évasion fiscale est, par définition, un exercice périlleux et hautement incertain. Les fourchettes proposées peuvent alors varier considérablement en fonction des définitions et des hypothèses retenues.

Un rapport parlementaire de 2013 concluait, par exemple, que l’évasion fiscale s’élevait à 3 % du PIB en France. Dans son ouvrage La richesse cachée des nations, l’économiste Gabriel Zucman estimait à 17 milliards d’euros (soit quasiment 1 % de PIB) le coût pour la France du seul secret bancaire.

Un rapport de l’ONG Tax Justice Network de 2023 donnait, quant à lui, un chiffre de 27,72 milliards d’euros pour les pertes subies par la France du fait de l’évasion fiscale des entreprises.

Comment lutter contre les paradis fiscaux ?

L’harmonisation des régimes fiscaux à l’échelle internationale serait un moyen assez radical de rendre inutile les paradis seulement fiscaux. Elle parait à ce stade difficile à obtenir et ne supprimerait pas pour autant les paradis bancaires et judiciaires.

Toutefois, la Commission européenne a récemment obtenu le soutien des 27 pays membres de l’Union pour que les grandes entreprises publient leurs profits et impôts pays par pays. À l’heure actuelle, les données statistiques sont très insuffisantes sur ce sujet.

Mais l’initiative de la Commission européenne devrait permettre de favoriser la transparence sur la localisation des profits dans certains pays aux fiscalités les plus clémentes, comme les Bermudes ou l’Irlande. Une avancée bienvenue en matière de lutte contre les paradis fiscaux, puisque malgré les nombreux discours ayant eu lieu depuis 2009, les progrès visibles ont été minces.

Le principal frein à la lutte contre la fraude fiscale que l’on puisse identifier à ce jour est le principe d’échange d’informations à la demande. En effet, il très insuffisant et rend la lutte contre la fraude inefficace.

L’échange à la demande et l’échange automatique d’informations fiscales

Actuellement, l’échange d’informations entre administrations fiscales se fait principalement sur la base du volontariat. Par exemple, si l’administration fiscale française souhaite obtenir des informations sur un présumé fraudeur ayant ouvert un compte à l’étranger, elle s’adresse à l’administration fiscale du pays en question. Cette dernière décide ensuite librement de fournir ou non les informations demandées.

Avec un système d’échange automatique d’informations fiscales, pour toute ouverture de compte effectuée par un non-résident sur un territoire donné, l’administration fiscale de son pays d’origine serait automatiquement informée.

Certains souhaitent donc la mise en place d’un FATCA en Europe (loi américaine, de son nom complet Foreign Account Tax Compliance Act), qui obligerait les établissements financiers du monde entier à communiquer les transactions des ressortissants européens.

Le FATCA est une loi américaine entrée en vigueur au début de l’année 2014. Grâce à des accords conclu avec de nombreux pays, l’administration fiscale américaine est désormais informée de toute transaction effectuée par un citoyen américain sur un territoire étranger. Les établissements financiers qui ne coopéreraient subiraient des fortes sanctions financières.

Toutefois, pour le spécialiste des paradis fiscaux Gabriel Zucman, le texte mis en place par les États-Unis n’est pas aussi contraignant qu’il en a l’air.

Certes, il prévoit des mesures de rétorsion pour les pays qui n’accepteraient pas de coopérer (via une forte taxation des transactions sur le territoire américain), mais certains établissements de petite taille peuvent tout à fait renoncer à travailler sur le sol américain et se concentrer sur les fonds issus de l’évasion fiscale.

Gabriel Zucman préconise donc une application stricte de l’échange automatique d’informations entre États, ce qui est le nouveau standard de l’OCDE. Il faudrait également envisager des mesures de rétorsion plus générales que celles prévues par le FATCA, applicables à tous les territoires non coopératifs, y compris les petits pays, comme le Liechtenstein, Andorre, Monaco, les Bermudes…

Pour aller plus loin, la mise en place d’une instance de coopération fiscale internationale est évoquée par quelques États. Il s’agirait, via cette institution, d’échanger des données internationales ou des informations sur des schémas d’évasion fiscale. La coopération aurait ainsi lieu en permanence et ne se ferait plus par des échanges purement ponctuels.

bonne explication des mécanismes financiers.

Très instructif, votre article est intéressant à lire.

Je le trouve complet.

Bonjour,

Merci pour votre commentaire et vos encouragements !

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Les paradis fiscaux sont les pays qui méritent aucune coopération fiscale car ils vivent dans les ténèbres financières alors jamais ils ne seront clairs. Le monde est naturellement injuste et eux au lieu de se battre à friener cette injustice illégale mais plutôt ils la favorisent un peu partout dans le monde entier. L’information est intéressante,j’en suis ravi.

salut,.le monde acceptera moralement les paradis fiscaux

Je travaille dans le secteur bancaire. Je m’intéresse à la Finance et je trouve vos articles très instructifs.

Très complet