Les critères d’octroi des crédits immobiliers ont retrouvé leurs niveaux de 2007-2008, selon une étude parue dans le Bulletin de la Banque de France (Mai/Juin 2019). Mais selon la Banque de France, les risques liés à l’assouplissement de l’octroi des crédits immobiliers restent contenus.

Le marché immobilier en 2018 a été particulièrement dynamique, avec un pic historique de 970 000 ventes. L’indice Notaires-Insee des prix dans l’ancien a progressé de 3,2% en métropole. Les encours de crédits à l’habitat ont franchi fin 2018 la barre des 1 000 milliards d’euros (1 010 milliards d’euros au 31 décembre 2018).

La structure des prêts immobiliers limite les risques de défaut des ménages

98,5 % de la production des crédits à l’habitat sont à taux fixe et 96,9 % des prêts bénéficient d’une caution, d’une hypothèque ou d’une garantie. Ces protections permettent de limiter le risque de perte pour la banque en cas de défaillance de l’emprunteur.

Et en France, la solvabilité de l’emprunteur est mesurée notamment au travers du taux d’effort (voir encadré ci-dessous). Les ratios utilisés par les banques françaises contribuent à limiter les pertes des banques en cas de défaut, comme ils avaient déjà joué lors de la crise des subprimes de 2007, où peu de défauts de remboursement avaient été constatés (à l’opposé de la méthode anglo-saxonne d’octroi du prêt immobilier qui repose sur la valeur du bien financé).

DSTI, LTV et LTI, trois ratios d’endettement clés

Le DSTI (en anglais Debt Service-To-Income) est un des deux ratios utilisés par les banques françaises pour analyser la solvabilité des emprunteurs. Le DSTI rapporte les charges de remboursement au revenu disponible des emprunteurs, à hauteur de 33 %. On l’appelle le « taux d’effort ».

Le LTV (Loan To Value) mesure la part de la valeur du bien financé par le crédit. Par exemple, si le bien est financé par un crédit à hauteur de 70%, le LTV sera de 70%, les 30% restant mesurant l’apport personnel. Pour éviter un endettement excessif en période de taux bas, la question se pose de savoir s’il faut rendre obligatoire une part de l’apport personnel. On appelle le LTV le « taux d’apport ».

Le LTI (loan to income ratio en anglais) ou taux d’endettement est le rapport entre le montant moyen du prêt et les revenus annuels de l’emprunteur. Très proche du DSTI, il n’est pas collecté par les banques mais estimé par l’ACPR. Il est mesuré en années de revenus nécessaires pour rembourser le prêt.

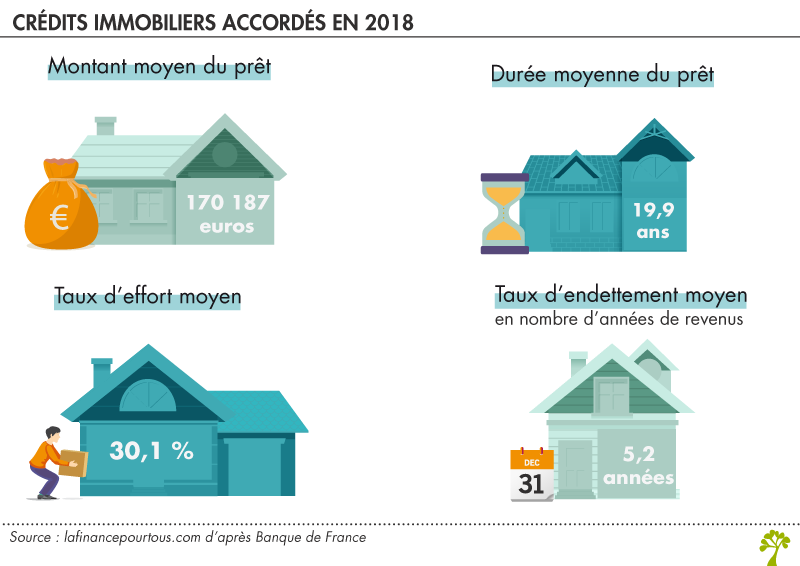

Caractéristiques des crédits immobiliers accordés en 2018

Le montant moyen du prêt immobilier atteint 170 187 euros, en 2018 (+ 5 %). Ce sont les acquéreurs déjà propriétaires et aux revenus supérieurs aux autres catégories d’acquéreurs qui soutiennent l’essentiel de cette forte progression. La hausse est plus modérée pour les autres segments (+1,7 % pour les primo-accédants, +1,3 % pour l’investissement locatif).

La durée moyenne du prêt est de presque 20 ans (19,9 ans), en augmentation de 11 mois par rapport à 2017. Elle correspond à la durée moyenne constatée en 2008.

Le taux d’effort moyen ou DSTI (correspondant au rapport entre les charges récurrentes dont les remboursements des crédits et les revenus disponibles) est en légère hausse (+1,3 %) pour atteindre 30,1 % en 2018. Cette hausse du taux d’effort est trois fois plus rapide en Ile de France qu’en province.

Le taux d’endettement moyen en nombre d’années de revenus augmente lui nettement pour atteindre 5,2 ans en 2018 (+ 4 mois par rapport à 2017), soit le plus haut niveau depuis 2003. Il s’agit du nombre d’années de revenus nécessaires pour rembourser le prêt immobilier.

Les autorités de contrôle appellent à la vigilance

Malgré ce « relâchement » dans les critères d’octroi, la Banque de France constate une faible sinistralité du marché de l’habitat. Le nombre de crédits immobiliers donnant lieu à des défauts de remboursement (ou taux d’encours douteux) s’élève à 1,3 % à fin 2018.Cependant, la Banque de France et l’Autorité de contrôle prudentiel et de résolution (ACPR) s’interrogent sur la soutenabilité de l’évolution des conditions d’octroi des crédits à l’habitat et son impact, à terme, pour la stabilité du système financier. Elles affirment rester « vigilantes quant à l’évolution des risques liés au financement du marché de l’immobilier résidentiel ».