Les seuls versements sur le Livret A ont atteint leur plus haut historique à 167 milliards d’euros, soit + 134 % par rapport à 2019.

Mais le rapport souligne aussi que si la croissance de l’épargne réglementée en 2020 a été très forte, les évolutions par produits (Livret A, Livret de développement durable et solidaire (LDDS), livret d’épargne populaire et plan d’épargne logement) sont contrastées, confirmant des évolutions antérieures. Les Français ont par ailleurs massivement utilisé leur dépôt à vue comme « variable d’ajustement » et favorisé les actions non cotées.

2020 : un record historique pour les placements sans risque

La Banque de France souligne tout d’abord l’importance des flux nets de placement atteint en 2020 : ils ont atteint le record historique de 205 milliards d’euro, le flux annuel moyen des deux années précédentes ayant été de 94 milliards, soit + 119 %.

Par « flux nets de placement », on désigne à la fois les flux de l’épargne réglementée, mais aussi les flux sur dépôts à vue, les placements en assurance-vie, sur Plans d’épargne en actions (PEA) ou sur d’autres instruments financiers.

Mais ces flux ont surtout porté sur les produits de taux : les livret A, LDDS, LEP, PEL ont représenté 65 % des encours des placements des ménages, avec un total de près de 160 milliards d’euros (contre 122 milliards en 2019). Mais les placements à long terme (actions cotées et actions non cotées, fonds d’investissement, assurances vie en unité de compte) ne sont pas en reste : ils enregistrent en 2020 un triplement de leurs flux en 2020 avec 47 milliards d’euros, contre 12 milliards l’année précédente, essentiellement dans des actions non cotées (16 milliards).

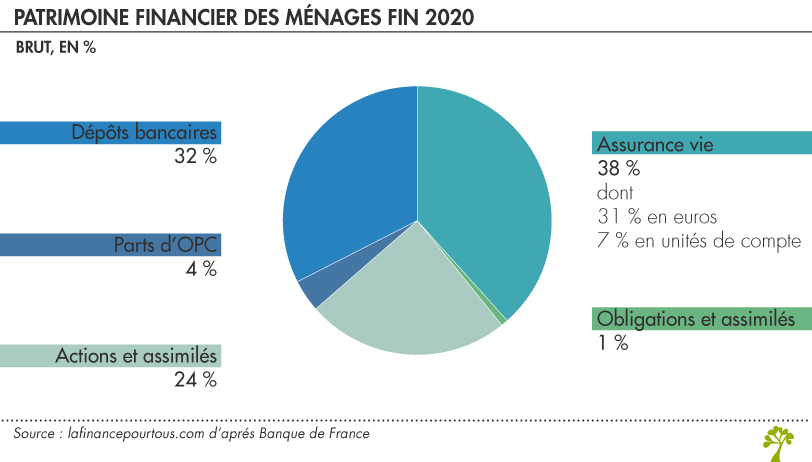

En ce qui concerne plus strictement l’épargne réglementée, elle a représenté fin 2020 un encours de de 814 milliards d’euros, soit une progression de + 5,5 % sur un an. Quant à sa rémunération moyenne, elle s’est établie autour de 1,45 % contre une inflation 2020 de 0,50 %. Au total, l’épargne réglementée représentait en 2020 14 % du patrimoine financier des ménages (5 665 milliards d’euros).

On définit le patrimoine financier des ménages comme les actifs financiers détenus par une personne physique. Ces actifs financiers peuvent être des produits d’épargne, des valeurs mobilières, les liquidités sur compte à vue.

Des évolutions toutefois contrastées selon les produits d’épargne réglementée

Par produits réglementés, la Banque de France met en évidence un certain nombre de comportements et d’évolutions intéressantes, qui confirment par ailleurs, malgré l’effet « Covid 2020 », des tendances antérieures constatées sur les produits.

Épargne : les évolutions marquantes de 2020

Livret A

Le Livret A dépasse pour la première fois en encours, le Plan d’épargne logement : 326,4 milliards contre 294,2 milliards. Ce sont les encours des 18/25 ans qui progressent le plus fortement (+ 20,5 %), puis les 25/45 ans (+ 18,9 %). Les Français de plus de 65 ans sont ceux qui à l’inverse ont le moins placé sur leur Livret A durant la crise sanitaire. A noter que l’encours moyen sur un Livret A est de 5 500 euros (4 800 en 2019).

Livret de développement durable et solidaire (LDDS)

Le Livret de développement durable et solidaire (LDDS) est en forte progression, avec un encours de 121,5 milliards d’euros, soit 9,2 milliards pour la seule année 2020. Comme pour le Livret A, les progressions des encours sont surtout remarquables auprès des 18/25 ans (+ 20,3 %) et l’encours moyen est de 5 000 €. Son taux de détention atteint 46 % (rappelons qu’à la différence du Livret A, le LDDS ne peut être détenu que par un contribuable) pour un total de 24,3 millions de LDDS.

Livret d’Epargne Populaire (LEP)

Le Livret d’Epargne Populaire (LEP) ne progresse pas en 2020. Malgré 700 000 ouvertures de LEP, 1 million ont en revanche été fermés, soit un repli de 248 000 unités. De son côté, l’encours parvient avec peine à se stabiliser à 39,3 milliards d’euros. Son encours moyen est de 5 600 euros, en légère hausse par rapport à 2019 (5 400 euros). Considérant que le LEP n’attire pas suffisamment sa population cible – ménages modestes soumis à un plafond de revenus – avec 7 millions de détenteurs (alors que les bénéficiaires potentiels seraient de 15 millions), le rapport précise que d’ici à la fin de l’année 2021, les principaux établissements bancaires devraient pouvoir informer automatiquement les ménages qui souhaitent savoir s’ils sont éligibles au LEP, et, une fois ouvert, contrôler leur éligibilité chaque année.

Plan d’épargne Logement

Le Plan d’épargne Logement enregistre à la fois une diminution de détention et une hausse des encours. 1,4 million de PEL ont été fermés en 2020. Un Français sur cinq détient un PEL, mais ce taux est en baisse constante depuis 2016. En revanche, l’encours de PEL est en nette hausse de 12 milliards soit + 4,2 %, portant l’encours total à 294 milliards d’euros, ce qui fait du PEL le second produit d’épargne réglementée. L’encours moyen d’un PEL est de 22 900 €.

Les Français poursuivent leur épargne de précaution

L’épargne Covid va-t-elle cesser avec la fin progressive de la crise sanitaire ?

Au premier semestre de l’année 2021, la collecte nette du livret A et du LDDS ressort à 18,8 milliards d’euros, en léger retrait par rapport au premier semestre 2020, mais pour autant, les ménages ont continué d’épargner massivement (47 milliards pour le premier semestre 2021).

Pour la Banque de France, « la conversion du surplus d’épargne financière des ménages français en consommation représente un enjeu essentiel pour la reprise » et le financement de la croissance. Et « ces perspectives dépendent du retour de la confiance sanitaire et économique ».

Pour certains économistes, Il s’agit davantage d’une « consommation qui n’a été que reportée » en raison des contraintes du moment.