Dépréciation de l’euro… ou appréciation du dollar ?

Parité atteinte entre l’euro et le dollar

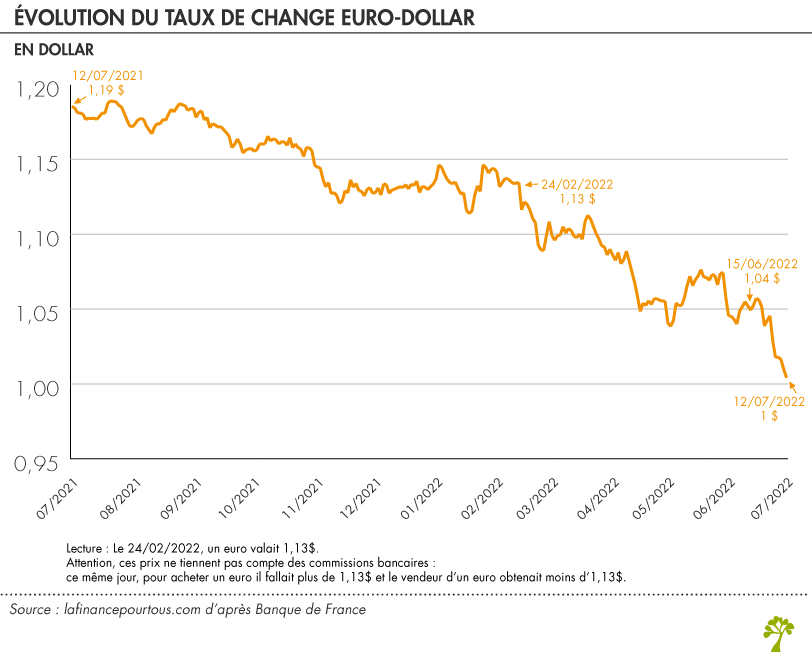

Un cap symbolique de la parité euro-dollar a été franchi le 12 juillet 2022, une situation très inhabituelle puisqu’elle ne s’était pas produite depuis 20 ans. Un an auparavant, le 12 juillet 2021, 1 € valait encore 1,19 $. Une tendance baissière de l’euro face au dollar s’était alors amorcée. Elle a été accentuée par l’invasion de l’Ukraine par la Russie en février dernier.

Une appréciation du dollar

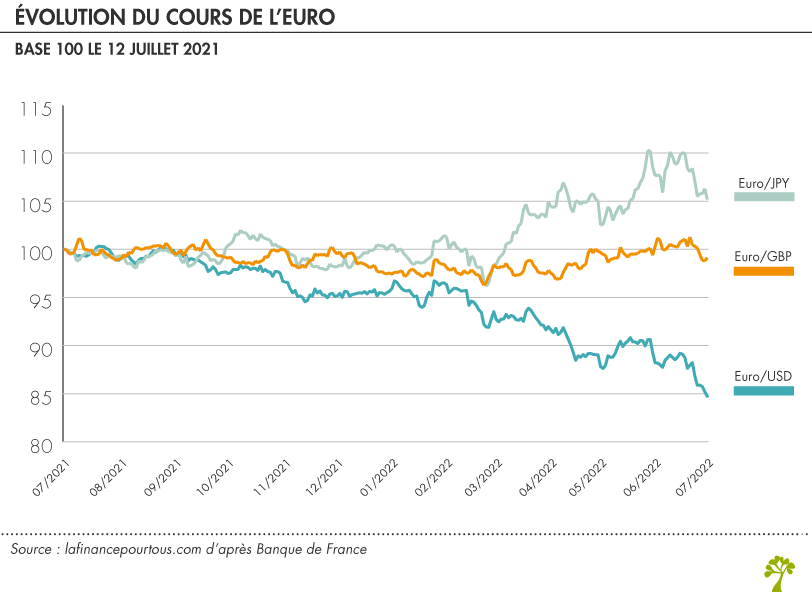

Certes, la chute de l’euro est importante face au dollar. Toutefois, on s’aperçoit en observant le cours de l’euro face aux autres monnaies, comme le yen ou la livre sterling, que c’est avant tout le dollar qui s’est fortement apprécié.

Au cours des 12 derniers mois, l’euro ne s’est, en effet, quasiment pas déprécié face à la livre sterling et s’est même légèrement apprécié face au yen.

Cette appréciation du dollar face à l’ensemble des monnaies internationales repose notamment sur sa qualité de « valeur refuge ». En effet, face aux incertitudes des marchés mondiaux, les acteurs du marché des changes préfèrent des dollars, monnaie internationale par excellence.

Comment peut-on expliquer la dépréciation de l’euro face au dollar ?

Qu’est-ce qui fait varier le taux de change ?

Dans un régime de change flottant, le taux de change entre deux devises est déterminé par l’offre et la demande sur le marché des changes. Lorsque la demande pour une devise est supérieure à l’offre, sa valeur augmente, elle s’apprécie (et lorsque la demande est inférieure à la demande, la valeur de la monnaie baisse, elle se déprécie).

L’euro flotte librement : la Banque centrale européenne (BCE) n’a d’ailleurs aucun objectif en termes de change. Certains pays, comme ceux utilisant le franc CFA ou encore le Qatar utilisent un régime de change fixe. Dans un tel système, les banques centrales sont tenues de défendre le taux de change fixé.

La montée des incertitudes et de l’inflation en Europe

Les mouvements des taux de change ont de multiples origines. La dépréciation de l’euro face au dollar ne fait pas exception. L’invasion de l’Ukraine par la Russie a, tout d’abord, bouleversé la stabilité européenne. Ce conflit armé aux portes de l’Union européenne provoque la pénurie de certaines matières premières et un risque non nul de récession si la Russie venait à arrêter totalement ses exportations de gaz vers le vieux continent. Ces incertitudes autour des pays européens expliquent en grande partie la chute de l’euro.

L’effet de l’inflation sur le cours de l’euro est, quant à lui, plus complexe à décrypter. En théorie, lorsqu’un pays connaît de l’inflation, on considère que sa devise se « dilue » et perd de sa valeur. Pour les États-Unis, également en proie à un retour de l’inflation, ce mécanisme est, en partie, contrebalancé par le rôle international joué par le dollar.

Le dollar représente 60 % des réserves mondiales des banques centrales (contre 20 % pour l’euro) et est l’une des deux monnaies utilisées dans 90 % des transactions internationales. Ainsi, le dollar (monnaie largement mondialisée) n’est pas aussi sensible à l’inflation des États-Unis que l’euro à celle de la zone euro.

Le rôle de la politique monétaire

Au vu de l’évolution du taux de change entre l’euro et le dollar, c’est bien la forte remontée des taux directeurs de la FED à la mi-juin 2022 qui a précipité la parité euro-dollar. Ainsi, la hausse en juin dernier de 75 points de base (soit 0,75 point de pourcentage) des taux directeurs de la FED a accéléré le glissement de l’euro vers la parité avec le dollar.

Quand une banque centrale augmente ses taux directeurs, c’est généralement pour donner un coup de frein à son économie, rendre les emprunts plus coûteux et réduire. La progression de la masse monétaire de même que le niveau général des prix. Même si ces mesures n’ont pas d’effet immédiat, elles donnent immédiatement un signal favorable sur le marché des changes.

De plus, lorsque les taux augmentent de l’autre côté de l’Atlantique et restent constants en zone euro – avant les décisions du 21 juillet –, les mouvements de capitaux ont davantage tendance à se diriger vers les États-Unis. Les investisseurs vendent leurs euros et achètent des dollars afin de les placer sur le marché. Ce mécanisme renforce la tendance existante et participe à la dépréciation de l’euro vis-à-vis du dollar.

Les conséquences d’une dépréciation de l’euro

Les effets à attendre de la dépréciation de l’euro sont contrastés et difficilement « isolables ». Un euro « faible » n’est, tout d’abord, pas nécessairement néfaste pour la croissance économique. Cela peut notamment permettre d’améliorer la compétitivité prix des entreprises des pays membres de la zone euro, de rendre les produits européens plus attractifs pour les étrangers et donc de stimuler les exportations, qu’il s’agisse de biens ou de services (comme le tourisme).

Une dépréciation de la monnaie peut, toutefois, alimenter l’inflation en zone euro. Elle entraîne, en effet, une hausse du coût des importations, en particulier du pétrole et du gaz qui s’échangent habituellement en dollars. C’est une mauvaise nouvelle pour les achats directs, mais également pour les coûts de production des entreprises, en particulier avec des prix des matières premières déjà très élevés. Enfin, pour les particuliers qui devaient voyager durant cette période estivale, la chute de l’euro est synonyme de baisse du pouvoir d’achat.

Les conséquences de la dépréciation de l’euro face au dollar dépendent de l’effet qui l’emporte sur l’autre. D’ailleurs, les pays de la zone euro ne seront probablement pas tous affectés de la même manière en raison des disparités de leurs structures économiques.

Cependant, il faut rappeler que cette dépréciation de l’euro provient en grande partie d’une incertitude sur les économies européennes ce qui est déjà une mauvaise nouvelle en soi.

Dans les prochains mois, la décision de la BCE (Banque centrale européenne) de remonter à son tour les taux directeurs maintiendra sans doute l’euro légèrement au-dessus de la parité avec le dollar, pourvu qu’il n’y ait pas d’autres chocs économiques durant la même période.