Les nouveaux seuils de l’usure applicables à chaque catégorie de crédit ont été publiés le 1er octobre. Et comme l’avait annoncé la Banque de France dans son communiqué, « l’application de la formule prévue par la loi, soit les 4/3 des taux moyens pratiqués, conduit en effet à une hausse bien proportionnée et sensiblement plus marquée qu’en juin dernier ». Mais l’impact réel sur les dossiers d’accès de crédit reste à mesurer.

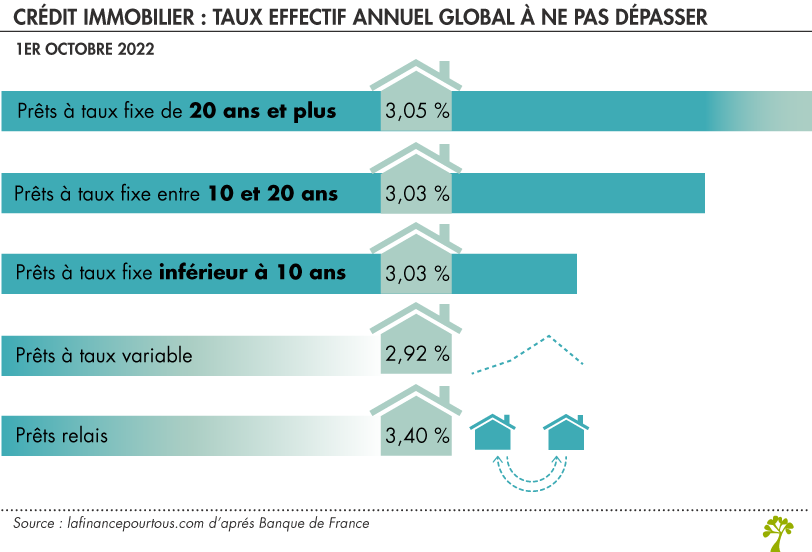

Crédit immobilier : taux à ne pas dépasser pour obtenir un prêt

En fonction de la catégorie de crédit, les taux d’usure sont modifiés.

Pour les prêts immobiliers, le Taux Effectif Annuel Global (TAEG) ne doit pas dépasser les seuils suivants (par rapport aux seuils appliqués le 1er juillet 2022), en fonction de la durée du prêt :

- Prêts à taux fixe de 20 ans et plus : 3,05 % (au lieu de 2,57 %)

- Prêts à taux fixe entre 10 et 20 ans : 3,03 % (au lieu de 2,6 %)

- Prêts à taux fixe inférieur à 10 ans : 3,03 % (au lieu de 2,6 %)

- Prêts à taux variable : 2,92 % (au lieu de 2,45 %).

- Prêts relais : 3,4 % (au lieu de 2,99 %)

Le Taux Effectif Global (TAEG) intègre tous les frais rendus obligatoires pour obtenir le crédit. Il permet de comparer différentes offres de prêt : taux nominal, assurance, frais de dossier…

Crédit à la consommation : une légère hausse

Pour les prêts à la consommation, le taux varie selon le montant emprunté :

- Prêts d’un montant supérieur à 6 000 € : 5,33 % (au lieu de 4,93 %)

- Prêts d’un montant inférieur ou égal à 3 000 € : 21,16 % (au lieu de 21,11 %)

- Prêts d’un montant supérieur à 3 000 € et inférieur ou égal à 6 000 € : 10,13 % (au lieu de 9,87 %).

Hause du taux d’usure : impact sur les dossiers de crédit encore à mesurer

Comme annoncé par la Banque de France courant septembre, les règles de calcul des taux d’usure pour le 4e trimestre ont été strictement appliquées, ce qui devrait permettre de « régler les cas d’accès plus difficiles au crédit immobilier, notamment pour les emprunteurs les plus âgés et conduire à un relèvement bien proportionné ».

De nombreux professionnels (courtiers, banques, notaires) ont dans les dernières semaines attirer l’attention de la Banque de France sur le fait que le niveau actuel des taux d’usure exclut du crédit de plus en plus de ménages.

Le relèvement – plus fort que prévu selon certains professionnels – des taux d’usure intervenu le 1er octobre sera-t-il suffisant pour débloquer les dossiers les plus difficiles d’accès au crédit ?

Il est encore trop tôt pour le dire. Néanmoins, les professionnels observent que parallèlement à ce relèvement, les banques ont dans le même temps progressivement relevé leur taux de crédit immobilier, ce qui, mécaniquement, peut conduire à de nouveaux blocages de dossiers dans les prochaines semaines, les taux d’usure augmentant moins rapidement que les taux de crédit.