Contexte macrofinancier actuel

L’Autorité des marchés financiers (AMF) a publié, jeudi 6 juillet, sa traditionnelle « Cartographie des marchés et des risques ». Celle-ci s’inscrit dans un contexte macrofinancier particulier. L’inflation, tout d’abord, s’est installée, poussée notamment par des facteurs internes, comme les prix de l’alimentation. La hausse des prix atteint ainsi, en mai, 4 % aux États-Unis et 6,1 % au sein de la zone euro. Ce retour de l’inflation a poussé les Banques centrales à durcir leur politique monétaire, notamment via une augmentation de leurs taux d’intérêt directeurs. Depuis l’été 2022, le principal taux directeur de la Banque centrale européenne (BCE) a ainsi été relevé à 8 reprises.

Selon le gendarme de la Bourse, l’accélération du resserrement des politiques monétaires a conduit à une correction des prix des actifs. Sur le marché des obligations, le cours des obligations a, de manière relativement homogène, reculé, confirmant au passage la corrélation négative entre les taux d’intérêt et la valeur des obligations. Les taux sur les obligations souveraines ont ainsi bondi.

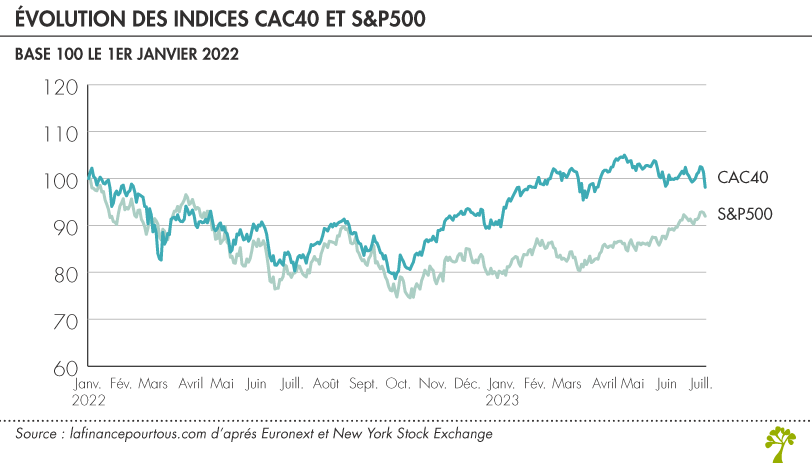

Par exemple, l’OAT à 10 ans, l’instrument privilégié de financement à moyen et long terme de l’État français, a vu son taux grimper de près de 3 points en 2022, passant de 0,23 % au début de l’année à 3,11 % fin décembre. Sur les marchés actions, l’année 2022 a également été marquée par une baisse globale des cours. Le CAC 40 et le S&P 500, les indices phares de la Bourse de Paris et des marchés américains, ont ainsi perdu respectivement 10 et 20 % au cours de l’année. Depuis début 2023, toutefois, les marchés boursiers ont retrouvé des couleurs.

Le cours des cryptomonnaies a également chuté en 2022, un phénomène parfois désigné par l’expression « crypto winter ». Les déboires du stablecoin TerraUSD et de certaines plateformes, comme FTX, dont la faillite a été prononcée en novembre 2022, ont contribué à cette faiblesse des cours des cryptomonnaies.

Risques identifiés par l’AMF

Dans sa cartographie, l’AMF identifie plus particulièrement trois risques.

Risque de marché

Le premier est un risque de marché. Il désigne le risque d’une correction plus prononcée du prix des actifs et en particulier des actions. Si les banques centrales devaient continuer à durcir leur politique monétaire, notamment pour répondre à une inflation persistante, le risque est grand de voir les valorisations boursières reculer. Celui-ci est d’autant plus élevé que les indices boursiers ont progressé au cours du 1er semestre 2023. À la Bourse de Paris, le CAC 40 a même battu son record historique en avril dernier.

Risque de liquidité

L’AMF met également en avant un risque de liquidité. Celui-ci renvoie à l’incapacité pour un agent économique de faire face à ses engagements à court terme, faute de liquidités. Une illustration de ce risque a été fournie par la faillite de plusieurs banques régionales américaines, dont la Silicon Valley Bank en mars dernier. Devant les demandes de retrait de déposants, la banque fut contrainte de liquider une partie de son portefeuille obligataire, ce qui s’est traduit par des pertes colossales, la remontée brutale des taux d’intérêt ayant conduit à une forte dépréciation des obligations.

Dans ce contexte, l’AMF appelle à la vigilance sur la situation des fonds immobiliers. Ces derniers investissent dans des actifs immobiliers, soit des placements à long terme, à partir de fonds placés à plus court terme par les épargnants. Une telle asymétrie entre l’actif et le passif de ces fonds pourrait constituer une vulnérabilité en cas de ralentissement, voire de retournement, du marché immobilier.

Risque de crédit

Enfin, le troisième risque identifié par l’AMF est le risque de crédit. La remontée brutale des taux d’intérêt, dans le sillage du virage opéré par les banques centrales en matière de politique monétaire, exerce en effet une pression sur les coûts de financement. Certains emprunteurs pourraient ainsi éprouver des difficultés à assurer le service de leur dette et/ou à se refinancer. L’AMF anticipe dès lors une augmentation du taux de défaut, notamment parmi les entreprises considérées comme les plus risquées.