Selon Crédit Logement, « cette baisse anticipée cette année s’imposait après deux années d’atonie de la demande.

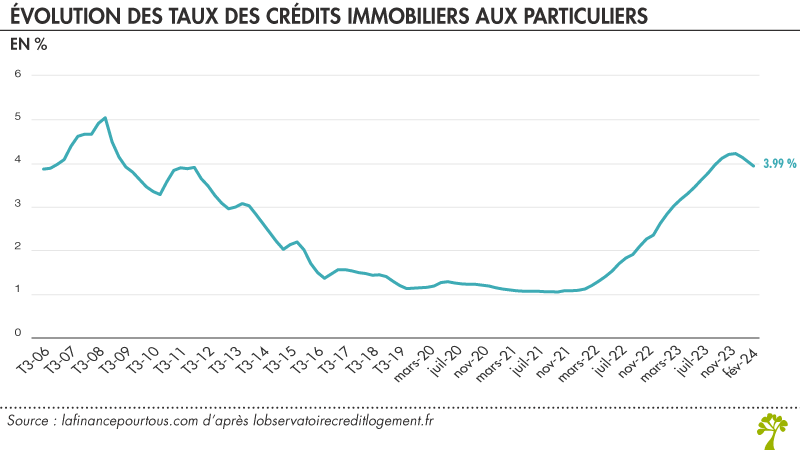

Crédit immobilier : une baisse sensible du taux moyen en février

En février, la baisse du taux moyen a été « remarquablement rapide » de 9 points de base, passant de 4,24 % en décembre à 3,99 % en février (soit – 25 points de base)

Sur les marchés du neuf pour l’accession, la baisse est encore plus nette, puisque le taux moyen passe de 4,24 % à 3,90 % et dans l’ancien pour l’accession, le taux moyen passe de 4,22 % à 4,01 %.

Cette baisse du taux correspond donc à un renversement de la courbe des taux, après le ralentissement de la hausse qui avait été enregistré en novembre 2023. Cette baisse importante traduit la volonté des établissements bancaires de redynamiser le marché du crédit immobilier, « face à une demande atone ».

Le point de base est une unité de mesure d’évolution d’un taux d’intérêt. Il correspond au centième d’un pourcentage. Par exemple, une variation de 100 points de base (« basis point » en anglais) signifie une variation de 1 %, une variation de 2 points de base correspond à une variation de 0,02 %.

Demande de prêts en hausse mais production de crédits toujours en baisse

Dans un contexte, selon l’INSEE, où les intentions de réalisations de projets importants s’améliorent pour le troisième mois consécutif, en raison du ralentissement de l’inflation, les mois de janvier et février 2024 ont enregistré un rebond de la demande de prêts immobiliers. Selon Crédit Logement, les deux premiers mois de l’année enregistrent une augmentation de la production des crédits immobiliers de 35,4%, après une hausse de 8,5 % en janvier (par rapport à décembre 2023)

Toutefois, cette reprise de la production doit être nuancée car, mesurée en glissement annuel (comparaison du niveau d’une valeur à un mois donné par rapport au même mois de l’année précédente), la production est en baisse de 40,8 % en février, et le nombre de prêts accordés de 35,8 %.

Au total, le relèvement de l’offre des établissements, permis notamment par la profitabilité des nouveaux crédits octroyés, « laisse escompter un retournement de conjoncture au cours de 2024 », note l’étude, mais cette reprise reste hésitante. D’autant que du côté des emprunteurs, 2024 commence par un léger recul de leurs revenus (-0,9 % en glissement annuel), après la forte augmentation de 2023 (+8,1 %), le coût relatif du crédit restant stable à 4 années de revenus (4,2 années en 2023).