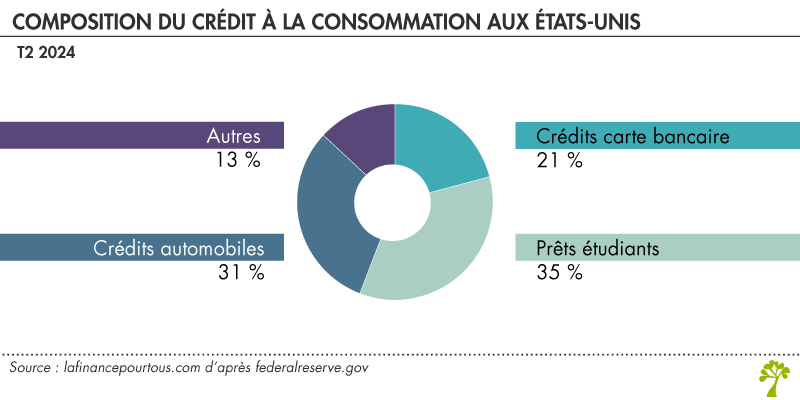

Aux États-Unis, bien plus qu’en France, le crédit est intégré dans les habitudes de consommation des ménages. Le marché du crédit immobilier est bien entendu très profond, mais la différence la plus notable avec les pays d’Europe concerne les crédits à la consommation. Leur montant dépasse à présent les 5 033 milliards de dollars, soit environ 18 % du PIB américain (en France, il représente environ 7 % du PIB). Parmi ces crédits à la consommation, environ 1 100 milliards sont des soldes de carte de crédit.

Comment fonctionnent les cartes de crédit aux USA ?

Ce que l’on appelle couramment les « cartes de crédit » en France sont en fait, la plupart du temps, des cartes de débit : à chaque paiement réalisé, le montant de la transaction est ponctionné sur le compte courant associé à la carte. Il existe bien des cartes à débit différé, que l’on appelle « cartes de crédit », qui permettent de n’être ponctionné des montants de toutes les transactions qu’à la fin du mois, voire du mois suivant.

Les « cartes de crédit renouvelable », utilisées aux États-Unis, sont bien plus rares en France, même si elles existent, souvent associées à une enseigne commerciale.

Là où les cartes à débit différé ne permettent que de retarder le prélèvement, les cartes de crédit renouvelable permettent aux particuliers d’emprunter en tirant sur une ligne de crédit dont le plafond est fixé à l’avance. Le détenteur peut rembourser son crédit dès que possible, mais il peut également le faire courir sur plusieurs semaines, voire plusieurs mois. Il doit simplement s’acquitter d’un montant mensuel minimum, en général assez faible. Des intérêts sont alors appliqués au solde restant.

En somme, les cartes de crédit renouvelable sont équivalentes à des crédits à la consommation flexibles, et non affectés vers des dépenses en particulier. Elles font partie des habitudes de consommation de beaucoup d’Américains. Elles permettent, en plus d’une flexibilité des remboursements (et donc des dépenses), de bénéficier de remises sur les achats (via un service de cashback), de miles aériens, de services de protection des achats, d’assurances voyages… Ces nombreux avantages additionnels contribuent à l’utilisation massive des cartes de crédit, même chez des ménages modestes ou ne comprenant pas le fonctionnement des intérêts composés.

Quelles sont les dernières évolutions concernant les cartes de crédit aux États-Unis ?

La période post-covid est justement marquée par une forte augmentation des soldes de carte de crédit. Il faut retourner au milieu des années 2000 pour retrouver une croissance aussi soutenue. La source principale de cette hausse est bien entendu l’inflation, qui augmente le coût de la vie pour les ménages, dont le salaire ne suit souvent pas (ou avec retard) les prix.

Entre janvier 2021 et avril 2024, les prix de la nourriture ont augmenté de 21 %, le coût du logement de 22 %, mais les salaires de seulement 16%.

Souscrire une carte de crédit renouvelable ou augmenter son solde est donc, à court terme, le meilleur moyen de faire face à ces difficultés.

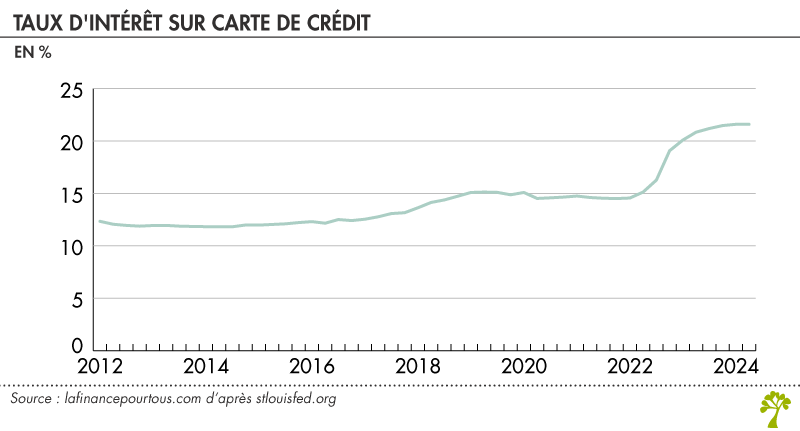

En tant que telle, une croissance du crédit n’est pas toujours le signe d’un emballement. Cependant, ici, cette hausse est corrélée à une forte augmentation des taux d’intérêt associés aux soldes des cartes de crédit. Ces derniers sont maintenant au-delà de 20 %, ce qui peut mener un ménage imprudent à voir ses dettes exploser à toute vitesse. Cette hausse de ces taux d’intérêt suit bien sûr la tendance générale des marchés, impulsée par la politique monétaire restrictive de la Réserve Fédérale. Mais elle laisse également présager que la solidité financière des ménages ayant une carte de crédit se dégrade. Cette dégradation peut avoir pour origine la conjoncture économique, mais également le reflet des choix des banques américaines, qui acceptent de financer des ménages plus pauvres, à la fois en revenu et en patrimoine.

Cartes de crédit : le cycle dangereux des impayés

Ce qui alarme véritablement les commentateurs, c’est la hausse soutenue du taux d’impayés sur les soldes de cartes de crédit. Il s’agit du pourcentage d’emprunteurs n’ayant pas procédé au versement minimum exigé (souvent mensuel). Il dépasse maintenant 3 % sur l’ensemble des ménages, et jusqu’à 8 % dans les banques plus petites.

Un taux d’impayés de 3 % peut sembler raisonnable. Il y a cependant plusieurs points à ne pas négliger. Tout d’abord, ce taux n’est pas stabilisé, et on peut attendre de futures hausses. Surtout, ce taux doit être interprété comme un signal d’insolvabilité de certains ménages. Or, même un faible nombre de ménages ne remboursant pas leurs dettes peut entrainer dans sa chute beaucoup d’autres, par effet domino. Pour schématiser, si 3 % des ménages ne soldent pas leur compte, alors les banques augmenteraient fortement les taux d’intérêt, pour couvrir les pertes et désinciter les autres ménages à se surendetter. Cette hausse des taux rendrait la situation de nouveaux ménages intenable, et ainsi de suite. De manière générale, dans le monde financier, les effets dominos sont légion, et il convient de ne pas sous-estimer les difficultés des acteurs, même si elles peuvent apparaitre comme une goutte d’eau dans l’océan.

Les régulateurs américains semblent pour l’instant considérer la situation comme stabilisée. Mais un choc extérieur, qui mènerait par exemple à une nouvelle hausse des prix ou à une hausse du chômage, pourrait rapidement la dégrader. Il est d’ailleurs intéressant de noter que le taux d’impayés sur les soldes des cartes de crédit n’est pas le seul à inquiéter. Le taux de défaillance sur les titres adossés à des créances hypothécaires commerciales est passé au-delà de 5 % cet été. Nous rappellerons que la crise des subprimes a eu, pour origine, le non-remboursement de titres adossés à des créances hypothécaires résidentielles…