Le taux moyen des crédits s’établit à 3,59 % au 3e trimestre 2024

Une nouvelle phase de baisse des taux s’est entamée en septembre : avec un recul de 7 points de base, le taux moyen des crédits immobiliers s’est établi à 3,54 %, affichant un taux moyen trimestriel de 3,59 %.

Les crédits aux durées les plus longues ont particulièrement bénéficié de cette baisse : entre décembre 2023 et septembre 2024, les taux sur 20 ans baissent de 4,26 % à 3,50 %, et les taux sur 25 ans, de 4,35 % à 3,59 %. Et selon Crédit Logement, ces baisses ont aussi bénéficié aux emprunteurs moins dotés en apport personnel (primo accédants, jeunes emprunteurs, familles nombreuses). Parmi les moins de 35 ans, 78 % ont bénéficié d’un prêt à plus de 20 ans (61,3 % en 2019).

L’effet taux a été renforcé par l’effet durée, les banques accompagnant la baisse des taux en maintenant la durée moyenne des prêts au niveau élevé de plus de 20 années (248 mois), améliorant ainsi la solvabilité globale des emprunteurs, alors que la hausse des prix des logements pèse sur les coûts des opérations financées.

Le taux et la durée du prêt ont une incidence directe sur le coût global du crédit : par exemple un prêt de 100 000 € à 4 % a un coût de 33 150 €… Qui grimpe à 45 435 € sur 20 ans, et 58 350 € sur 25 ans !

Sachez que la plupart des prêts sont modulables, généralement au terme d’une année : si vos ressources ont augmenté, vous pouvez majorer la mensualité afin d’en réduire la durée et donc le coût.

Crédit immobilier : pourquoi les taux d’intérêt baissent ?

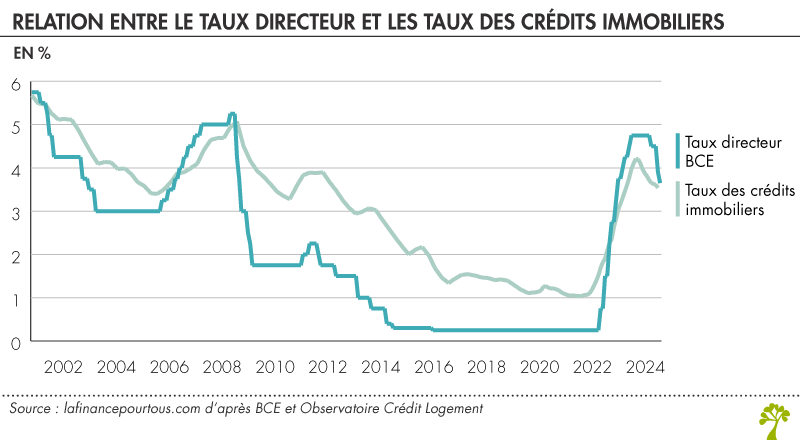

Les taux d’intérêt des crédits immobiliers sont influencés par de nombreux facteurs macroéconomiques. L’un des plus importants est le taux d’intérêt directeur. Pour faire court, il s’agit du taux d’intérêt auquel les banques commerciales peuvent prêter ou emprunter à la banque centrale sur des durées très courtes.

On peut donc le voir comme le coût de financement des banques. Le taux d’intérêt directeur influence indirectement tous les autres taux d’intérêt dans l’économie : plus le coût de financement des banques est élevé, plus elles pratiqueront des taux d’intérêt élevés sur les crédits immobiliers ou les crédits consommation. Ces derniers mois, la Banque Centrale Européenne a procédé à plusieurs baisses de son taux directeur pour relancer la croissance européenne.

Ce graphique montre la relation claire entre le taux directeur et les taux des crédits immobiliers. Ces derniers sont plus élevés la plupart du temps : les crédits immobiliers ont des maturités beaucoup plus longues et sont plus risqués. Cela étant, la relation entre ces deux types d’emprunt est distendue, car les taux immobiliers dépendent de nombreux autres facteurs : la marge bancaire, les anticipations des futurs taux directeurs, les perspectives de croissance économique, etc.

Le marché du crédit immobilier enregistre une « vraie reprise »

Depuis le retournement du marché en février 2024, le rebond d’activité enregistré s’est poursuivi et à fin septembre (en niveau trimestriel glissant), les taux de progression sont les suivants :

- +11,4 % pour la production (-37,8 % en septembre 2023)

- +36 % pour le nombre de prêts (-36 % en septembre 2023).

Toutefois, en termes trimestriels, Crédit Logement observe en niveau annuel glissant, un recul de la production de crédits de 13,8 %. Le marché n’a pas encore « retrouvé son dynamisme passé compte tenu du choc de la dépression passée ».

Crédit immobilier dans le marché du neuf

Sur le marché du neuf, les contraintes d’accès au crédit définies par la Banque de France (2022/2023) ont transformé en profondeur la population des acheteurs de logements neufs, conduisant à une augmentation du niveau moyen des apports personnels. Toutefois, depuis le début de l’année, les taux d’apport, particulièrement élevés jusque-là, se sont progressivement détendus. Le marché du neuf a donc repris des couleurs début 2024, et l’embellie du printemps est aujourd’hui confirmée (en niveau trimestriel glissant) :

- + 14,2 % pour la production (- 37,5 % en septembre 2023),

- + 53,2 % pour le nombre de prêts (- 33,6 % en septembre 2023).

Toutefois, à fin septembre, l’activité du marché du crédit du neuf, mesurée en niveau annuel glissant, continue de reculer : – 11,9 % pour la production de crédit (- 49,3 % en septembre 2023), en revanche, le nombre de prêts croit (+ 16 % contre – 42,3 % en septembre 2023).

Crédit immobilier dans le marché de l’ancien

Grâce au regain de dynamisme de l’offre bancaire, la production de crédits s’est ressaisie durant le premier semestre 2024. La production a ainsi augmenté de 13,7 % en glissement semestriel

Toutefois, en niveau annuel glissant, en septembre 2024, le marché de l’ancien enregistre :

- + 10,4 % pour la production (- 38,4 % en septembre 2023)

- + 19,7 % pour le nombre de prêts (- 37,2 % en septembre 2023).

Sur ce marché, le taux d’apport personnel moyen se replie depuis début 2024, écartant particulièrement les ménages faiblement dotés en apport. La part des moins de 35 ans recule donc et surtout, selon l’Observatoire, celle des moins de 3 SMIC alors que les ménages les plus aisés sont moins pénalisés par les prix élevés des logements.