Après un premier article de notre série consacré la lutte contre l’inflation, un deuxième sur la politique commerciale, et un troisième sur l’immigration, ce quatrième et dernier article s’attarde sur la politique budgétaire proposée par les deux candidats.

Les États-Unis en 2024 : un déficit important pour une croissante forte

L’économie américaine semble être en forme olympique. Les États-Unis ont le Produit Intérieur Brut par habitant, en Parité de Pouvoir d’Achat, le plus élevé des pays développés. Cette mesure du pouvoir d’achat réel des habitants n’est pas sans lien avec la croissance soutenue de l’économie américaine après l’épisode de pandémie. Les États-Unis sont à la pointe des secteurs à haute valeur ajoutée, et la population active travaille beaucoup. Ils font donc partie des pays développés les plus dynamiques, avec une croissance réelle estimée cette année à 2,8 % par le Fonds Monétaire International, là où la croissance française s’établirait à 0,9 %, et où la croissance allemande atteindrait péniblement 0,1 %.

L’État fédéral soutient activement l’économie nationale, même si cela induit un déficit public colossal. Rien qu’en 2024, celui-ci atteint 1 833 milliards de dollars, soit 1,3 fois le PIB de l’Espagne. La dette publique grimpe à 121% du PIB, contre 81,7 % pour la zone euro, 112 % en France, et 251 % au Japon. Pourtant, la dette publique américaine semble sûre pour les investisseurs, puisqu’en quelque sorte “garantie” par une économie forte, et le contrôle de la monnaie de réserve internationale : l’inébranlable billet vert.

Harris et Trump : deux programmes (très) expansionnistes

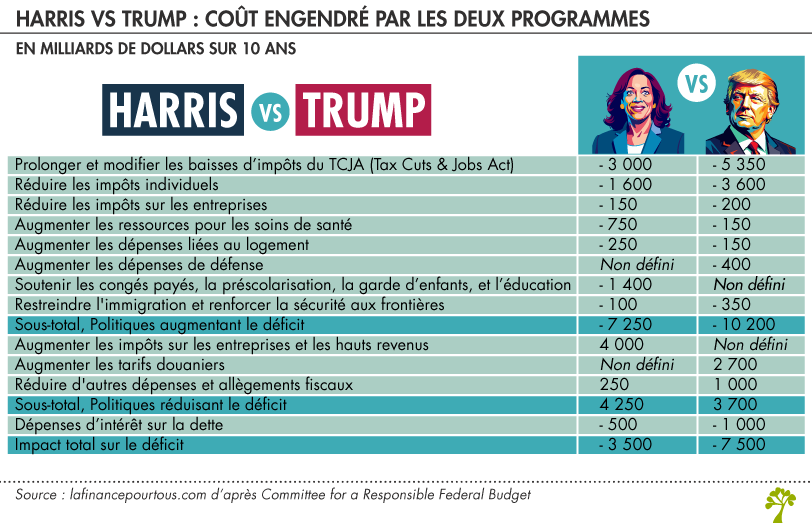

S’il y a bien un point où le programme de Kamala Harris et celui de Donald Trump se ressemblent, c’est dans leurs propositions de politique budgétaire très expansionniste qui feraient trembler de peur un ministre du Budget allemand. Baisse d’impôts, exonération des pourboires, dépenses de santé, ou encore aide au logement : tout y est pour à la fois augmenter les dépenses et diminuer les recettes, dans un pays où le déficit parait déjà abyssal. Cela étant, une grande hétérogénéité entre les deux candidats existe : quelles dépenses augmenter ? Quelles recettes diminuer ? Et avec quelle ampleur ? Le Comité pour un Budget Fédéral Responsable (Committee for a Responsible Federal Budget) fait le point sur le coût engendré par les deux programmes à horizon de 10 ans.

Deux choses sautent aux yeux : tout d’abord, la composition des nouvelles dépenses et recettes est très différente. Trump est par exemple beaucoup plus agressif sur les baisses d’impôts et les dépenses militaires, tandis que Harris se concentre sur la santé et l’enfance. Ensuite, et surtout, l’expansionniste républicain est beaucoup plus fort. La politique budgétaire d’un gouvernement Trump provoquerait un déficit supplémentaire de 7 500 milliards de dollars à l’horizon 2035, soit plus du double de celui d’un gouvernement Harris. La faute, en particulier, à des baisses d’impôts plus importantes, et à moins de recettes générées. Le principal levier de Kamala Harris pour financer ses dépenses consiste en une hausse des impôts sur les sociétés (passant de 21 % à 28 %) et sur les revenus du capital. Le principal levier de Donald Trump, les recettes douanières, est moins puissant.

Il existe cependant une grande incertitude quant au coût réel des deux programmes économiques. Beaucoup d’annonces ne sont en effet pas chiffrées, et certaines dépenses et recettes dépendront de la situation économique future. La fourchette de dépenses finales de Harris se situe ainsi entre 0 et 8 100 milliards de dollars, tandis que celles de Trump se situe entre 1 450 et 15 150 milliards de dollars.

L’expansionnisme budgétaire dans la science économique

Les questions du budget de l’État, de la soutenabilité de sa dette, et des implications économiques de son intervention font l’objet d’une littérature plus qu’abondante. Bien qu’il soit impossible de proposer un éclairage complet à ce sujet, quelques points de repères judicieux peuvent être mis en avant.

L’État comme acteur contracyclique

Même si l’intervention de l’État dans l’économie a des siècles d’histoire, en particulier durant les périodes de crise, les travaux de John Maynard Keynes ont structuré la pensée économique à ce sujet. Selon Keynes, il peut exister des situations d’équilibre économique où le chômage est très élevé, que seul l’État, acteur “extérieur” à la sphère productive, peut résorber. Les dépenses des uns étant les revenus des autres, les dépenses publiques permettent de relancer la machine productive privée, l’emploi et l’inflation.

Hyman Minsky a également contribué à cette littérature, mettant en avant le rôle des stabilisateurs automatiques mis en place par l’État. L’assurance chômage en est un exemple typique : en cas de crise, l’État déploie automatiquement ses ressources pour payer les individus touchés par le chômage, ce qui maintient leurs revenus, donc leurs dépenses, et donc la production. L’État agit ainsi comme un amortisseur de chocs économiques. Dans la mesure où les graves crises économiques peuvent affecter le potentiel de croissance sur le long-terme, les stabilisateurs automatiques sont aujourd’hui des outils essentiels.

Les dépenses publiques : accélérateur ou ralentisseur des dépenses privées ?

La pertinence de l’action publique sur le long-terme fait moins consensus. Le débat porte en particulier sur l’efficacité de la dépense publique par rapport à celle de la dépense privée : l’État est-il plus responsable ? Plus efficace ? Dans quels secteurs l’État doit-il intervenir, et dans quel secteur doit-il laisser le privé se débrouiller ?

Deux principales écoles économiques sont en nette confrontation aux Etats-Unis, et la plupart des économistes se placent sur un nuancier entre ces deux points de repère.

Les économistes libéraux défendent que les dépenses publiques « évincent » les dépenses privées en accaparant les ressources financières disponibles, notamment via l’augmentation des taux d’intérêt. Selon Milton Friedman, l’État serait moins efficace que le secteur privé dans l’allocation des ressources, ce qui compromettrait la croissance. Robert Barro approfondit cette idée avec l’hypothèse d’équivalence ricardienne, selon laquelle les agents anticipent une hausse future des impôts pour compenser la dette publique, réduisant ainsi leur consommation privée pour épargner en prévision.

A l’opposé, les économistes keynésiens estiment que la dépense publique est essentielle pour accélérer l’économie. Stephanie Kelton, s’appuyant sur les travaux de James Galbraith, souligne que les déficits publics représentent en fait l’épargne du secteur privé. Selon Kelton, chaque dollar que le gouvernement dépense sans percevoir en retour correspond à un gain net pour le secteur privé. Elle soutient ainsi que la priorité devrait être les besoins économiques réels, comme l’emploi et les infrastructures, et non la réduction des déficits, qui peut affaiblir l’économie en réduisant la richesse et la demande privée.

La soutenabilité de la dette publique

L’expansionnisme budgétaire a comme contrepartie la création d’une dette publique, qu’on exprime souvent en pourcentage du PIB. Apparait ainsi la question de la capacité de l’État à la rembourser : c’est ce qu’on appelle la “soutenabilité de la dette publique”. Une règle couramment utilisée en économie est le différentiel entre le taux d’intérêt réel (r) et le taux de croissance du PIB (g). Si le taux de croissance est supérieur au taux d’intérêt et s’il n’y a pas de nouveau déficit, alors ce ratio a tendance à baisser : la dette pourra donc être remboursée. A l’inverse, si le taux d’intérêt est supérieur au taux de croissance, il survient un effet “boule de neige”. La dette suit une dynamique explosive, et ne sera pas remboursable. Pour l’instant, aux Etats-Unis comme en France, g est supérieur à r, tout va bien. Cela étant, l’instabilité des deux composantes de cette règle doit mener à beaucoup de prudence dans son utilisation.

Les États-Unis peuvent se permettre d’être endettés

Les États-Unis bénéficient d’un « privilège exorbitant », selon la formule de Valéry Giscard d’Estaing, en raison du statut international du dollar comme monnaie de réserve. Le contrôle du dollar confère aux États-Unis une flexibilité unique pour financer leurs déficits et accumuler de la dette sans subir immédiatement de contraintes externes. Pour un investisseur, détenir des obligations d’État américaines, c’est avoir la garantie de recevoir des dollars dans le futur, qui seront à coup sûr échangeables contre à peu près n’importe quoi.

Ce privilège exorbitant permet aux États-Unis de mener des politiques budgétaires audacieuses sans craindre une fuite massive des capitaux ou une dévaluation de leur monnaie, contrairement à la plupart des autres pays. De la même manière, il permet aux États-Unis de financer leurs importations sans dévaluation de leur monnaie. En somme, contrôler le dollar est équivalent à être assis sur une mine d’or inépuisable et accessible jour et nuit. C’est d’ailleurs ce privilège que les BRICS tentent aujourd’hui de remettre en cause, en cherchant des alternatives au dollar comme monnaie de réserve internationale.