Une offre publique est une opération lancée par une entreprise ou un groupe d’investisseurs dans l’optique de prendre le contrôle d’une autre entreprise cotée en bourse. Objectif : gagner des parts de marché, réduire ses charges en réalisant des économies d’échelle ou trouver de nouveaux relais de croissance.

Le déclenchement d’une offre publique marque le début d’une période pendant laquelle les actionnaires de l’entreprise convoitée vont pouvoir choisir de conserver leurs actions ou de les vendre à l’entreprise acheteuse, à un prix supérieur au dernier cours coté. Cet écart correspond à une prime pour les inciter à apporter leurs titres. Mais le prix n’est pas toujours l’unique critère, la stratégie envisagée peut être déterminante.

Les différents types d’offres

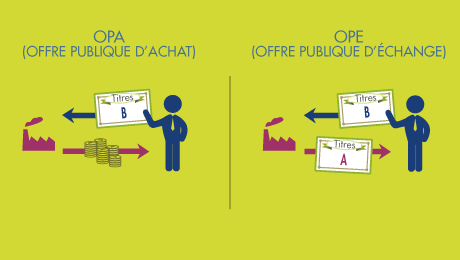

Si l’offre d’acquisition de l’ensemble des actions cotées en bourse de l’entreprise cible est en espèce, on parler d’Offre Publique d’Achat (OPA). L’offre peut également se réaliser par titre, c’est-à-dire que l’initiateur de l’acquisition paiera avec ses propres actions. Il réalise alors généralement une augmentation de capital qui permettra de créer ces actions. On parle alors d’Offre publique d’Échange (OPE) car l’actionnaire de l’entreprise cible va alors pouvoir échanger ses actions contre un nombre d’actions déterminé de l’entreprise initiatrice selon une parité d’échange.

L’entreprise initiatrice Lafinance lance une OPE sur la société cible Pourtous pour former le groupe LafinancePourtous.

Elle propose d’échanger 5 actions de Lafinance, laquelle cote 100 euros à l’annonce de l’opération contre 2 actions Pourtous (l’action s’échangeant à 200 euros). La parité d’échange est donc de 2,5 (5 divisé par 2), c’est-à-dire que l’actionnaire de la société cible reçoit 2,5 actions Lafinance pour une action Pourtous. La prime s’élèvera à 50 euros par action Pourtous (l’actionnaire reçoit 250 euros en titres Lafinance contre les 200 euros de son titre Pourtous), soit un gain potentiel de 25 %.

Pendant la période de l’offre, la prime va alors fluctuer en fonction de l’évolution du cours de bourse des actions des deux entreprises.

L’offre peut être une combinaison d’une offre en espèces et d’une offre en actions. On parle alors d’offre mixte. L’entreprise initiatrice peut aussi offrir le choix de recevoir en échange des actions de la société cible un règlement en espèces, en actions, ou les deux. Il s’agit alors d’une offre alternative.

Retrait obligatoire et Offre Publique de Retrait (OPR)

À l’issue de toute offre publique, s’il reste moins de 10 % de titres qui n’ont pas été apportés, l’actionnaire majoritaire peut lancer, sous trois mois, un retrait obligatoire au même prix que l’OPA ou l’OPE. Les actionnaires sont contraints d’apporter leurs titres. Le titre est alors radié de la cotation en bourse.

À défaut d’avoir lancé un retrait obligatoire dans ce délai, la société majoritaire peut toujours lancer une offre publique de retrait (OPR) plus tard. Le prix de l’offre pourra être différent de celui de l’OPA ou de l’OPE, l’environnement pour la société ayant pu changer, surtout si l’OPR intervient plusieurs années après.

Offre amicale ou hostile

L’OPA est dite « amicale » si elle est approuvée par le conseil d’administration et les actionnaires de la société cible, ou « hostile » si elle est refusée par la direction et les principaux actionnaires. Le cours de l’action de l’entreprise cible va donc évoluer dans la période de l’offre selon la perception des investisseurs du risque d’échec de l’offre ou au contraire du potentiel de surenchère sur l’offre initiale. En effet, la société initiatrice peut chercher à transformer une offre hostile en offre amicale ou à s’assurer de l’adhésion des actionnaires de la société en relevant le prix de son offre. De même, un concurrent peut réaliser une contre-offre. Si elle est amicale on parlera alors de« chevalier blanc ».

Les modes de défense

L’appel à un « chevalier blanc » est l’un des moyens pour l’entreprise cible de se défendre. Elle peut aussi avoir recours à d’autres mesures dites « anti-OPA » qui sont davantage d’ordre juridique. Pour être efficaces, il faut qu’elles soient mises en place avant le lancement d’une offre publique par un concurrent.

La défense de la cible peut être de lancer elle-même une offre sur l’entreprise initiatrice ou de racheter ses propres actions. Ces opérations nécessitent une augmentation de capital rapide qui doit donc être déjà prévue dans les statuts de l’entreprise. Par exemple, il peut s’agir d’autoriser, en cas d’OPA, l’émission de bons d’offre réservés aux actionnaires leur permettant d’acquérir des actions à des conditions avantageuses et permettant au passage de diluer la participation de l’entreprise initiatrice.

L’entreprise peut également se défendre en mettant en place une structure juridique qui sépare détention de l’entreprise et pouvoir de direction (actions sans droit de vote, société en commandite par action, etc.) ou en renforçant la base d’actionnariat fidèle (actionnariat salarié, alliance industrielle).

Enfin, si l’entreprise évolue dans des secteurs stratégiques, une autorisation préalable est obligatoire auprès du ministère des Finances qui possède alors un droit de veto sur l’offre.

Mais le moyen imparable de se protéger reste évidemment de détenir plus de 50 % des droits de vote. C’est pour cette raison que les groupes familiaux ou détenus par l’État cherchent souvent à conserver une majorité absolue du capital de l’entreprise.

Des procédures d’acquisition strictement encadrées par l’AMF

Les offres publiques sont étroitement encadrées par l’Autorité des Marchés Financiers (AMF) qui, par son visa, atteste que l’opération est faite dans les règles.

Issu de la transposition d’une directive européenne sur les offres publiques du 21 avril 2004, l’article L. 433-1 du Code Monétaire et Financier renvoie au Règlement Général de l’AMF pour établir les règles relatives aux offres publiques. Il s’appuie sur deux principes : égalité entre actionnaires et transparence à travers la communication d’informations précises par l’auteur de l’offre publique.

C’est sur le fondement de ce dernier principe, qu’en octobre 2016, l’AMF a bloqué l’OPE d’Altice sur sa filiale SFR. Elle a indiqué qu’Altice n’avait pas été suffisamment précise sur les modalités d’un contrat de rémunération entre la mère et sa filiale pouvant représenter entre 2 et 3 % du chiffre d’affaires de cette dernière. Sans se prononcer sur la parité d’échange elle-même, ce qu’elle ne fait jamais, l’AMF a estimé que ce défaut d’information ne permettait pas aux actionnaires minoritaires de se prononcer sur la parité retenue.

Le droit communautaire de la concurrence a également un impact sur les offres publiques dans la mesure où l’entreprise initiatrice doit notifier toute offre de dimension communautaire à la Commission européenne. Celle-ci pourra s’opposer à l’opération si elle juge qu’elle est en mesure de fausser la concurrence.

Différents seuils applicables

Les seuils de détention au-delà desquels les actionnaires de sociétés cotées sont tenus de se faire connaitre dans les 4 jours sont de 5 %, 10 %, 15 %, 20 % et 25 % du capital ou des droits de vote. Ils intègrent la détention de produits dérivés ouvrant la possibilité d’acquérir dans le futur les actions de l’entreprise.

C’est l’annonce surprise en 2010 de la montée du groupe LVMH à hauteur de 17 % du capital d’Hermès qui a amené l’AMF à intégrer les dérivés dénouables en action dans les franchissements de seuil. En effet, LVMH avait acquis via des filiales des equity swaps qui lui avaient permis de récupérer discrètement des actions Hermès au dénouement du contrat.

À partir de 10 %, ils doivent en outre préciser dans les 5 jours leurs intentions d’acquisition pour les 6 prochains mois. S’ils indiquent ne pas souhaiter acquérir la société, ils ne pourront pas lancer d’offre publique sur cette période. L’objectif est d’éviter une prise de contrôle rampante. Lorsqu’il a franchi le seuil de 30 %, l’actionnaire doit lancer obligatoirement une offre publique d’achat ou d’échange. Le prix proposé doit alors être au moins égal au prix le plus élevé payé par l’initiateur au cours des 12 derniers mois pour acquérir les titres de l’entreprise cible. Cette obligation est également valable quand l’entreprise initiatrice détient entre 30 et 50 % du capital ou des droits de vote et qui augmente sa part au capital de la cible de plus de 1 % en moins d’un an.

Calendrier de l’offre

Dans une procédure normale, c’est-à-dire quand la société initiatrice détient moins de 50 % de la société, le calendrier est de 25 jours de bourse pour apporter ou non ses titres à l’offre. Toute surenchère ou contre-offre relance la procédure. Si l’actionnaire détient déjà 50 % de l’entreprise, la procédure est dite simplifiée et le calendrier est réduit à 10 jours minimum s’il s’agit d’une OPA et 15 jours si c’est une OPE. L’OPR suit également une procédure simplifiée.

Avant et après cette période, l’opération doit respecter des échéances précises qui sont contrôlées par l’AMF.

C’est votre intermédiaire financier qui vous informera si des titres que vous détenez font l’objet d’une offre via un « avis d’opération sur titre ». Vous pouvez obtenir sans frais la note d’information visée par l’AMF sur le site internet de l’AMF, auprès de l’entreprise initiatrice ou de votre intermédiaire financier. Elle regroupe l’ensemble des caractéristiques de l’offre, comme les critères d’évaluation et les intentions de l’initiateur. Il est important de porter également une attention particulière aux réactions de la société cible et, le cas échéant, à l’avis du comité d’entreprise ou au rapport de l’expert indépendant sur l’analyse des conflits d’intérêts potentiels et le prix de l’offre.

Bonjour à toute l’équipe de la finance pour tous,

La société EB Development a lancée une OPA sur la société EUROBIO SCIENTIFIC qui s’est soldée par la détention de 88,9% du capital environ par EB Développement. Si cette société veut lancée une seconde OPA sur la société cible, afin d’obtenir un pourcentage suffisant pour la retirer de la cote, doit elle respecter un délai minimal?

Merci pour votre retour, cordialement

Yves

Bonjour,

Si EB Development veut lancer une nouvelle OPA sur Eurobio Scientific pour dépasser le seuil de 90 %, elle doit attendre 12 mois, sauf si l’AMF lui accorde une dérogation. En revanche, si elle peut acquérir le solde de 1,1 % par des achats de gré à gré ou une OPR validée par l’AMF, elle pourra retirer la société de la cote sans délai supplémentaire.

Il serait donc plus efficace d’étudier l’option d’une offre publique de retrait (OPR) suivie d’un retrait obligatoire (RO) plutôt que de relancer une nouvelle OPA classique.

Meilleures salutations,

L’équipe de Lafinancepourtous

Bonjour,

Je suis actionnaire Tarkett puis 2019. En 2021, OPA non concluante 85% DDV et capital atteints environ, trop peu pour le retrait obligatoire.

Néanmoins depuis, Tarkett Participation détient plus de 90% des DDV et du capital.

Ne sont-ils pas forcés de procéder au retrait, le flottant étant devenu très réduit pour les actionnaires minoritaires ?

Merci

Bonjour,

A priori, non : le retrait de la cote n’a pas de caractère obligatoire ici. De manière générale, un retrait de la cote dans un contexte où le flottant est faible peut intervenir :

– lorsque la société émettrice en fait la demande. Elle peut en effet lancer une offre publique de rachat, mais cela n’a pas de caractère obligatoire. Cette procédure peut être décidée à tout moment par l’entreprise, mais suppose qu’elle soit capable de mobiliser les ressources pour acquérir les actions dont elles ne disposent pas ;

– sur décision d’Euronext. L’opérateur de marché impose, en effet, que le flottant représente au moins 5 % du capital souscrit. Dans le cas de Tarkett, le flottant est actuellement de 9,59 % (https://live.euronext.com/fr/product/equities/FR0004188670-XPAR/company-information).

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour, je ne trouve pas si vous indiquez le délai pour lancer une OPA (par ex quand le seuil de 30% est dépassé). Est ce 3 mois?

D’autre part, en principe quel est le délai minimal pour lancer une nouvelle offre (p ex si les 90% non pas été atteint)? Un an?

Bonjour,

Nous n’avons pas trouvé dans la documentation établie par l’Autorité des Marchés Financiers d’indications précises quant au calendrier dans ce cas précis. Nous vous conseillons de contacter directement l’AMF aux coordonnées figurant sur la page suivante : https://www.amf-france.org/fr/nous-contacter

Meilleures salutations,

L’Equipe de Lafinancepourtous.com