Le pari que prend un investisseur sur l’avenir dépend de la capacité de la société dans laquelle il a investi à générer des profits. Les profits réalisés permettent en effet de distribuer des dividendes aux actionnaires et, pour la partie non distribuée, d’accroître le niveau des capitaux propres, ce qui augmente la valeur de l’entreprise.

Les profits jouent donc un rôle important dans la valorisation du cours de bourse. Toutefois, une hausse (ou une baisse) des profits ne s’accompagne pas toujours d’une hausse (ou d’une baisse) du cours de l’action. Ce sont avant tout les perspectives de profits futurs qui déterminent le prix de l’action.

Les “surprises” sur les résultats des entreprises jouent également un rôle important : des annonces de bénéfices plus élevés que prévus font par exemple grimper le cours de l’action, qui s’ajuste très rapidement pour prendre en compte cette nouvelle information.

Les profits jouent en théorie un rôle important dans la détermination du cours d’une action

Il existe généralement une relation positive entre les profits réalisés par une entreprise et la valeur de son titre en Bourse si elle est cotée. Ainsi, parmi les diverses techniques de valorisation d’une entreprise cotée, celles qui sont les plus couramment utilisées par les analystes boursiers font une place centrale aux profits.

On en distingue trois méthodes de valorisation des actions : l’actif net, le PER et la valeur actualisée des dividendes futurs.

L’actif net

Il s’agit d’une mesure « comptable » de la valeur d’une entreprise qui se détermine par différence entre l’ensemble des actifs et l’ensemble des dettes, ce qui, comptablement, correspond peu ou prou aux capitaux propres définis comme la somme du capital social, des réserves, des provisions réglementées, des subventions, du report à nouveau et du résultat de l’exercice.

Hormis les augmentations de capital qui restent peu fréquentes, seuls les bénéfices non distribués permettent à l’actif net de progresser.

L’actif net est souvent utilisé pour déterminer la valeur de l’entreprise et la comparer à sa valorisation boursière, ce qui permet de juger de l’existence d’une éventuelle « décote » plus ou moins excessive du titre qui pourrait justifier un achat de l’action.

Ainsi, les bénéfices non distribués aux actionnaires accroissent l’actif net de l’entreprise et donc la valeur de celle-ci, ce qui devrait influencer positivement son cours en bourse.

Le Price earnings ratio ou PER

Le ratio cours/bénéfice, connu sous son terme anglo-saxon « price earning ratio » ou « PER » est souvent utilisé par les analystes pour déterminer si une entreprise est correctement valorisée en bourse.

Le multiple du PER peut en effet être comparé à celui des autres entreprises exerçant leurs activités dans des secteurs identiques. Un PER inférieur à la moyenne observée sur les autres entreprises similaires cotées en bourse sera le signe qu’un titre est relativement peu cher et donc attractif.

Par construction, une hausse (une baisse) du bénéfice se traduit, toutes choses égales par ailleurs, par une baisse (une hausse) du PER qui à son tour incite à acheter (vendre) l’action : le lien entre bénéfice et cours boursier est ici clairement et directement établi.

Le PER se calcule en rapportant le cours de l’action au bénéfice net par action du dernier exercice clos.

Pour Renault, le PER calculé au 24/06/2019 est de : 55,62 € (cours de l’action) / 10,88 € (bénéfice net par action estimé en 2019) = 5,11 €.

La valeur actualisée des dividendes futurs anticipés

Les dividendes futurs anticipés dépendent eux-mêmes des profits futurs anticipés.

Il s’agit de déterminer le montant des profits que l’entreprise dégagera de son activité au cours des années à venir, d’en déduire le montant futur des dividendes versés et d’actualiser ces dividendes futurs (c’est-à-dire les exprimer en euros d’aujourd’hui) puis de les comparer à la valorisation du titre en bourse.

Si ce dernier est inférieur au montant des profits futurs actualisés, le titre est considéré comme sous-évalué en bourse et constituera une bonne opportunité d’achat. Dès lors, les achats de titres de la société entraîneront le cours de l’action à la hausse.

La valeur actualisée est la méthode la plus complète pour déterminer le “bon prix” d’une action. Cependant, en pratique, il est très difficile de connaitre les performances futures d’une entreprise, surtout si on prend une perspective de long-terme et si le secteur d’activité est en mutation (nouvelles technologies, énergie…).

Le lien entre profits et cours de bourse n’est pas systématique

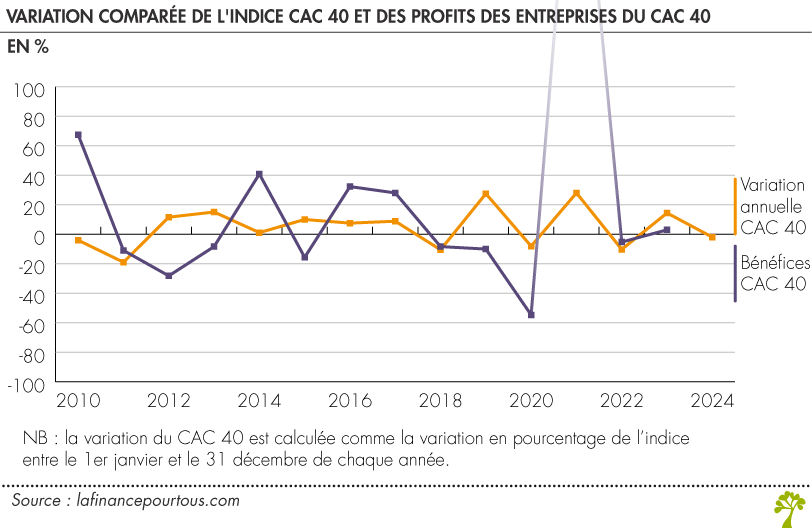

Il est fréquent de constater que cours de bourse et profits ne varient pas dans le même sens, comme le montre le graphique représentant la variation comparée des profits réalisés par les entreprises du CAC 40 et de l’indice CAC 40 entre 2010 et 2024.

Cette absence de corrélation entre l’évolution des profits et des cours boursiers se vérifie aussi si on prend en compte la variation des cours boursiers au cours des périodes pré et post-publication des bénéfices réalisés sur l’exercice précédent, c’est-à-dire durant le premier trimestre de chaque année.

En effet, si on cherche à mesurer l’impact de la publication des résultats sur le cours de bourse, il faut comparer la période qui précède cette publication avec celle qui la suit.

Or, pour la quasi-totalité des entreprises du CAC 40, la publication des résultats de l’année N s’effectue au cours du premier trimestre de l’année N+1 (par exemple les résultats de l’année 2023 ont été publiés par les entreprises du CAC 40 dans le courant du premier trimestre 2024).

La raison de ce « découplage » entre évolution des profits et évolution des cours boursiers tient pour partie au fait que ces derniers sont en fait influencés par plusieurs facteurs et que les profits ne constituent qu’un élément parmi d’autres.

Certaines études conduites sur le marché français montrent ainsi que si les variations des profits ont une influence significative sur les fluctuations de l’indice représentatif des actions, elles n’en expliquent que moins de la moitié. L’autre moitié est composée d’éléments non fondamentaux, c’est-à-dire non liés aux caractéristiques actuelles de l’entreprise (mouvements de taux d’intérêt, crise politique, développement futur de l’activité de l’entreprise…).

Cette part “inexpliquée” par les modèles n’est pas nécessairement irrationnelle. En effet, tous ces facteurs ont in fine un impact sur les profits futurs. Or, ce sont bien la somme des profits futurs qui constitue la valeur “fondamentale” de l’entreprise. Bien entendu, il peut exister des mouvements d’euphorie ou de panique, qu’on peut juger à posteriori comme des erreurs de jugement de la part des investisseurs. Mais expliciter une distinction nette entre ce qui est rationnel et ce qui ne l’est pas à un instant t est, en pratique, très difficile.

Bonjour,

Après avoir beaucoup chercher sur internet et dans des revues, enfin une définition simple de ce qu’il faut savoir. Je vous remercie pour cette explication concise et nette des éléments de base pour investir en bourse.