Un certain nombre de pays européens sont régulièrement pointés du doigt comme participants à ces circuits d’optimisation fiscale : Irlande, Luxembourg, Pays-Bas, Chypre… Ces pays, où la fiscalité sur les bénéfices des entreprises est particulièrement légère, sont au cœur des mécanismes qui permettent à certaines multinationales de pratiquer l’optimisation fiscale à grande échelle et de ne payer que 5 % d’impôts sur leurs bénéfices effectifs, alors que les PME en payent 30 %.

Ils ne sont certes pas les seuls à accueillir un grand nombre de filiales ou de holdings de multinationales ayant pour particularité de réaliser des profits considérables et peu taxés sans personnel ni activité économique réelle. Les Bermudes, les Îles Caïman, les Îles Vierges et différents pays d’Asie font également partie du lot.

Cependant, ils pèsent particulièrement lourd dans l’optimisation fiscale des firmes multinationales en Europe, comme le montrent les exemples d’Apple, Google, Meta, Amazon…

Si des avancées ont été faites depuis les 15 dernières années pour limiter ce genre de pratiques, les multinationales ne sont pas à court d’idée pour limiter le montant de leurs impôts.

Le sandwich hollandais

La technique dite du « sandwich hollandais » est une méthode d’optimisation fiscale qui consiste à installer une holding aux Pays-Bas et à créer une filiale à l’étranger. La holding facture à cette filiale des services à un prix appelé « prix de transfert ».

Dans le cas des sociétés technologiques, ces services sont des droits de propriété intellectuelle. La maison mère augmente alors le prix de ces services pour que la filiale ait un bénéfice le plus faible possible. La filiale enregistre donc un chiffre d’affaires important mais des bénéfices faibles, car la vraie création de richesses est remontée dans sa maison-mère. Cela est possible grâce à un accord de double imposition. C’est une convention fiscale conclue entre le pays de la filiale et les Pays-Bas de sorte que l’entreprise ne soit pas taxée dans les deux pays.

Bien évidemment, l’entreprise choisit alors d’être taxée aux Pays-Bas, particulièrement reconnue pour la légèreté de sa fiscalité. Ensuite, les bénéfices récupérés par la holding des Pays-Bas sont expédiés dans une autre holding située dans un paradis fiscal, comme les Antilles néerlandaises, avec lequel les Pays-Bas ont un accord de défiscalisation.

Le double irlandais

Cette technique d’optimisation fiscale est souvent associée au sandwich hollandais. Elle fut découverte dans les années 1980 par des sociétés comme Apple et a été longtemps utilisée. Aujourd’hui, l’évolution du droit irlandais permet de limiter cette pratique, même si les multinationales cherchent toujours un moyen pour minimiser leurs impôts.

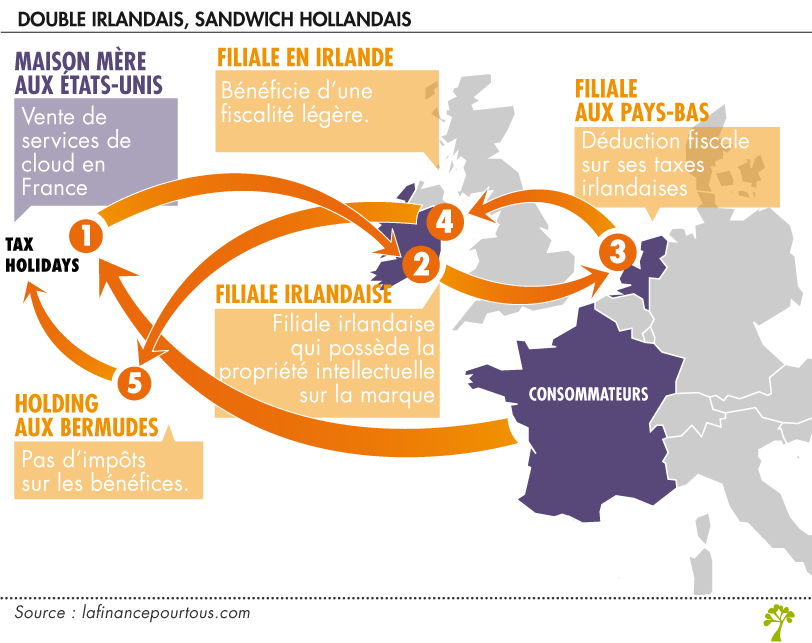

Comment fonctionnait cette pratique quand elle était associée au sandwich hollandais ?

1) Prenons une société américaine qui réalise des profits sur des ventes de services de cloud en France.

2) Elle reverse ses revenus à sa filiale irlandaise qui possède la propriété intellectuelle sur la marque.

3) Cette holding devrait payer des impôts sur les sociétés en Irlande, mais elle paye en fait une redevance à une filiale située aux Pays-Bas. Elle obtient pour ça une déduction fiscale sur ses taxes irlandaises.

4) La filiale des Pays-Bas paye ensuite une autre redevance à une autre filiale basée en Irlande, mais différente de la première. Elle n’a pas besoin pour cela de payer aucune taxe de transfert, car les deux pays sont membres de l’UE.

5) Cette dernière filiale, bien que située géographiquement en Irlande, n’y paye pas de taxes, car elle est en réalité enregistrée et contrôlée depuis un paradis fiscal comme les Bermudes ou les Îles Caïmans.

6) L’argent sommeille ensuite là-bas dans l’attente de pouvoir le rapatrier à la maison mère aux États-Unis à moindres frais en négociant des avantages fiscaux exceptionnels qu’on appelle des « tax holidays ». Cet argent peut sinon être réinvesti via d’autres moyens.

La fin du double irlandais

Dans les années 2010, l’Irlande a fait plusieurs réformes afin que les sociétés situées géographiquement sur son territoire y soient bien résidentes fiscales. Si cette suppression du double Irlandais a officiellement commencé en 2015, il pouvait toujours être utilisé jusqu’en 2020 par les sociétés qui avaient déjà recours à cette technique jusque-là. Cela a permis à Google de transférer plusieurs dizaines de milliards de dollars hors d’Europe en 2019.

Taxe de l’OCDE sur les multinationales

En 2021, sous l’impulsion de l’Organisation de coopération et de développement économique (OCDE), 140 États, dont l’intégralité du G20, ont voté pour une taxe minimum de 15 % pour les multinationales.

Entrée en vigueur dans l’Union européenne (UE) au 1ᵉʳ janvier 2024, cette taxe a aussi été transposée en France, mais les premières recettes n’arriveront pas avant 2026. Ce nouvel impôt concerne les entreprises installées dans l’UE réalisant un chiffre d’affaires d’au moins 750 millions d’euros par an. Si c’est un premier pas important vers une taxation plus juste des multinationales, certains considèrent que ce taux de 15 % est encore trop faible en comparaison des impôts sur les sociétés qui s’élèvent le plus souvent autour de 30 %.

Depuis le début de son second mandat, Donald Trump a décidé de faire se retirer les États-Unis de cet accord. Cela pourrait grandement réduire l’impact de cette mesure, d’autant plus qu’elle n’est censée être que le premier pilier d’un plan bien plus vaste pour harmoniser les fiscalités du monde entier.

Super clair, merci !

hi

Bonjour,

S’agissant des circuits d’optimisation fiscale, vous pouvez vous rapporter au rapport d’information du Sénat publié en juillet 2013 qui fait état des comportements fiscaux des grandes entreprises françaises telles qu’EADS : http://www.assemblee-nationale.fr/14/rap-info/i1243.asp. Un rapport avait également été publié par le Conseil des prélèvements obligatoires en octobre 2009 : http://www.ccomptes.fr/Publications/Publications/Les-prelevements-obligatoires-des-entreprises-dans-une-economie-globalisee.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

La même structure avec exactement les mêmes pays est utilisée par Google.

Au sens du fisc français, et américain, il s’agit de fraude. A telle enseigne que les sociétés qui utilisent ces techniques d’escroquerie fiscale et tenteront de rapatrier leurs bénéfices se verront taxer (« fin du tax holiday ») aux USA. Dès lors, avec quel argent va fonctionner, se développer, se rémunérer, Google aux USA, s’il ne rapatrie pas ces dizaines de milliards stockés aux Bermudes …. Il faudrait délocaliser google aux Bermudes. Pas sûr que les salariés quittent tout pour partir nul part. Pour empêcher cette arnaque , il suffirait d’imposer sur l’EBE au lieu du RN. Parce qu’il est impossible de faire disparaître par des mouvements financiers l’EBE. Alors que c’est très simple, quand on rentre dans les étages inférieurs à l’EBE du compte d’exploitation, de passer des opérations purement financières qui font s’évaporer la vraie valeur crée par l’activité de l’entreprise.

Les sociétés européennes utilisent-elles aussi un circuit de défiscalisation ? Par exemple, EADS. En effet, EADS NV est une société de droit néelandais.