La forme que prend la courbe des taux d’intérêt sur les emprunts souverains renseigne sur les anticipations des investisseurs sur les risques de défaut de l’État émetteur ainsi que sur le niveau de l’inflation et des taux d’intérêt futurs.

De ce fait, elle constitue un bon indicateur de la santé économique et financière du pays émetteur. Les politiques d’assouplissement quantitatif menées par certaines banques centrales peuvent également fortement l’influencer.

La forme de la courbe des taux (Yield curve), un indicateur de santé économique et financière

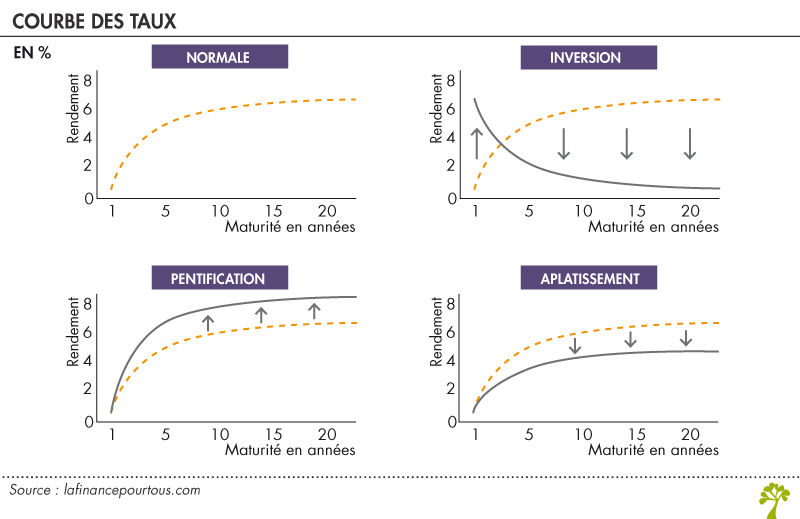

Dans un environnement économique stable marqué par une inflation faible et un endettement public soutenable, les rendements obligataires croissent avec la maturité des titres, c’est-à-dire que les taux d’intérêt s’élèvent de façon régulière au fur et à mesure que l’échéance du titre s’éloigne.

Cela s’explique par le fait que plus l’échéance est lointaine, plus le risque de réalisation d’évènements pouvant affecter défavorablement la valeur du titre obligataire est fort. En effet, plus on s’éloigne dans le temps, plus l’incertitude sur la capacité de remboursement de l’émetteur ou sur le niveau des taux d’intérêt ou d’inflation est élevée. Dans ces conditions, les investisseurs exigent une prime de risque pour prêter sur des échéances longues par rapport au fait de prêter sur des échéances courtes.

Les risques obligataires

Les investisseurs s’exposent à trois principaux risques lorsqu’ils achètent des titres obligataires émis par un État :

– un risque de taux s’ils souhaitent revendre leurs titres avant l’échéance. En effet, si les taux d’intérêt deviennent supérieurs à celui servi sur les titres acquis, la valorisation de ces derniers baisse, dépréciant d’autant le portefeuille obligataire des investisseurs.

– un risque d’inflation. Si l’inflation augmente dans le futur, le rendement réel (net de l’inflation) du placement effectué se trouve diminué.

– un risque de défaut de remboursement à l’échéance, si l’État est défaillant, ce qui paraissait presque impossible il y a quelques années, avant la crise de la dette souveraine.

Toutefois, les emprunts d’État étant généralement considérés comme des titres « sûrs » dans le sens où ils ont peu de chance de ne pas être remboursés, les primes de risque attachées à l’éloignement des maturités sont assez réduites. Sur les échéances les plus longues, à 20, 30 ou 50 ans, elles peuvent même être quasi-nulles car sur ces horizons de très long terme, le risque de défaut tout comme les risques de taux ou d’inflation peuvent être considérés comme globalement identiques.

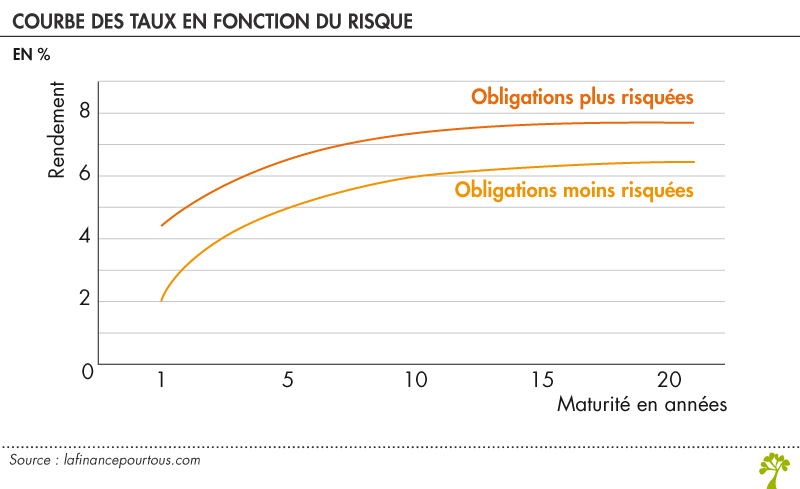

C’est la raison pour laquelle la courbe des taux sur les emprunts d’État des principaux pays développés revêt en règle générale une forme croissante et concave, comme présenté sur le graphique.

Courbe des taux et risque de contrepartie

Compte tenu de l’aversion au risque des investisseurs, la demande pour les titres les moins risqués est supérieure à celle des titres présentant un risque plus élevé. Il en résulte que les taux d’intérêt sur l’ensemble des maturités d’un émetteur sont d’autant plus faibles que le risque perçu par les investisseurs pour ces titres est lui-même faible.

Ainsi, généralement, les titres obligataires émis par les entreprises sont-ils considérés comme plus risqués que ceux émis par les États. C’est pourquoi il existe une « prime de risque » attachée aux emprunts obligataires privés, parfois qualifiés de « corporate » par rapport aux emprunts souverains. Cette prime de risque se matérialise par des niveaux de taux d’intérêt supérieurs pour chaque échéance, ce qui se traduit par une courbe de taux présentant une forme similaire à celle des emprunts d’État, mais décalée vers le haut.

De même, le risque perçu par les investisseurs sur les titres obligataires des différents pays émetteurs varie selon la qualité plus ou moins grande de leur signature.

Ainsi, un État bénéficiant de la meilleure notation de la part des agences spécialisées pourra emprunter sur le marché obligataire à des niveaux de taux d’intérêt plus faibles qu’un État ayant une moins bonne notation. Cette différence de risque entre les deux pays se reflètera également au travers d’une courbe des taux décalée vers le bas pour l’émetteur ayant la meilleure notation.

Relation entre taux de court terme et taux de long terme

Pour bien comprendre comment la courbe des taux fonctionne et se déforme au fil des décisions des investisseurs, il est important de garder en tête qu’un taux d’intérêt de court terme n’est qu’une “moyenne”, une chaine, de taux d’intérêt de court terme.

Prenons deux investissements possibles, une suite de titres de dette de court terme (choix A), et un titre de dette de long terme (choix B) :

- Choix A : vous investissez 100 euros pendant 1 an dans un titre de dette. Au bout d’un an, vous récupérez votre mise et un intérêt, et vous réinvestissez le tout dans un autre titre de dette pendant un an supplémentaire. Au bout de 2 ans, vous obtenez votre patrimoine final.

- Choix B : vous investissez 100 euros pendant deux ans dans un titre de dette. Au bout de 2 ans, vous obtenez votre patrimoine final.

Si vous faites le choix A, vous appuyez votre investissement sur deux taux d’intérêt : le taux un an pour un investissement aujourd’hui, et le taux un an pour un investissement dans un an.

Si vous faites le choix B, vous appuyez votre investissement sur un seul taux : le taux deux ans pour un investissement aujourd’hui. Sur les marchés financiers, il n’y a en général pas d’arbitrage. En théorie, donc, les taux d’intérêts des investissements doivent s’équilibrer, pour assurer qu’à la fin, vous devriez être indifférent entre ces deux possibilités.

Autrement dit, le taux d’intérêt à deux ans est égal à une moyenne des taux d’intérêt à un an aujourd’hui et à un an dans un an. Le taux à long terme n’est qu’une moyenne des taux de court terme !

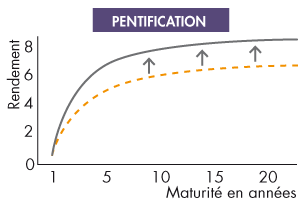

La pentification de la courbe des taux

La pentification de la courbe des taux est associée à des anticipations d’instabilité économique à terme, et plus généralement à une hausse de l’incertitude des investisseurs. Des anticipations d’un régime d’inflation moins contrôlé ou une dette explosive (dette publique dans le cas de la courbe des taux souverains) sont deux explications courantes de la pentification.

Les actions de la banque centrale et les anticipations des acteurs à son sujet ont un impact majeur sur la courbe des taux : si les investisseurs anticipent une hausse des taux directeurs dans 5 ans, par exemple, alors toutes les valeurs de la courbe à partir de 5 ans s’élèvent, tandis que les taux de court terme restent stables. Autrement dit, la pente entre les taux courts et les taux longs augmente. Les politiques monétaires non-conventionnelles (quantitative easing, LTRO…) peuvent également déformer la courbe des taux. C’est d’ailleurs leur raison d’être : des instruments permettant à la banque centrale d’influencer les taux d’intérêt de long terme directement pour orienter l’économie plus efficacement.

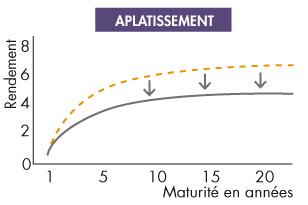

L’aplatissement de la courbe des taux

Elle correspond en général à des anticipations à long terme de stabilité économique et, de manière générale, à une baisse de l’incertitude. Un régime d’inflation plus stable et plus faible, et une dette stable ou en diminution peuvent par exemple expliquer un aplatissement de la courbe des taux.

De la même manière, la politique monétaire conventionnelle et non conventionnelle peut mener à un aplatissement de la courbe de taux.

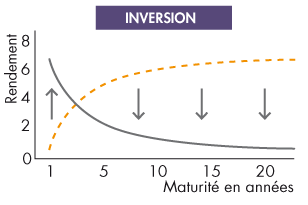

L’inversion de la courbe des taux

En général, les causes de l’inversion ont un rapport avec les anticipations de politique monétaire. Encore une fois, la courbe des taux est un reflet de ce que pensent les investisseurs : ils pensent donc que les taux courts vont être inférieurs au taux long.

Deux phénomènes macroéconomiques anticipés par les investisseurs peuvent être mobilisés :

- Une hausse des prix soutenus sur le long terme. Si tel est le cas, la banque centrale va augmenter dans peu de temps ses taux directeurs, puis les abaissera dans quelques années.

- Une récession dans quelques années. Si une récession advenait dans deux ans, alors la banque centrale lutterait contre elle en abaissant ses taux directeurs, dans deux ans. Encore une fois, en finance, les taux à long terme ne sont qu’une moyenne de taux à court terme. Puisque les investisseurs anticipent que les taux à court terme futur seront plus faibles, alors cela fait augmenter les taux de long terme aujourd’hui.

quel est l’impact de la variation de taux directeur sur la variation des bons de tresor et obligation et comment une hausse des taux monétaire s’impacte sur le taux de credit bancaire ??

Bonjour,

Le taux directeur est le taux auquel les banques se refinancent, il agit donc directement sur l’ensemble des autres taux. Vous trouverez plus d’explications dans ce dossier : https://www.lafinancepourtous.com/decryptages/politiques-economiques/theories-economiques/politique-monetaire/

Meilleures salutations

L’équipe de lafinancepourtous.com

comment un hausse du taux monétaire s’impacte sur le taux d’intéret des crédits bancaires ?

Bonjour,

Les taux monétaires directeurs sont les taux auxquels les banques se refinancent suite à l’octroi de crédit. Plus ils sont faibles, plus le refinancement des banques est bon marché, et donc plus elles-mêmes proposent des taux faibles à leurs clients (et inversement en cas de taux élevés).

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour,

J’aimeraisavoir une petite précision : lorsque vous parler de « taux d’intérêt » de l’obligation, vous refferez-vous bien à son taux de rendement actuatiel ?

Merci

Bonjour,

Oui, c’est bien cela.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour,

Excellent article, merci.

Dans le cas d’inversion de la courbe des taux, vous dites que sur 9 exemples dans l’histoire économique américaine depuis 1960, 8 ont été suivis d’une récession.

Pouvez-vous nous en dire plus sur le contre-exemple (le cas où il n’y a pas eu récession) et connait-on les raisons pour lesquelles il n’y a pas eu récession cette fois-là ?

Merci d’avance.

PH

Bonjour,

En effet, selon Paul Krugman, l’inversion de la courbe des taux a prédit correctement les six dernières récessions (https://www.nytimes.com/2019/08/15/opinion/trump-economy.html).

Cependant, si l’on remonte plus loin dans le temps, en 1966 une inversion de la courbe des taux n’a pas entraîné de récession. Il est difficile d’expliquer précisément pourquoi. En effet, l’inversion de la courbe des taux signifie que les investisseurs anticipent une forte baisse des taux directeurs des banques centrales (qui se produit généralement en cas de récession), et il se peut que les investisseurs se soient tout simplement trompés à cette période, en étant excessivement pessimistes.

Meilleures salutations.

L’équipe de lafinancepourtous.com

La finance pour tous : l’inversion de la courbe des taux se produit quand l’inflation devient forte. Il y a aux USA le 14/08/2019 une inversion de la courbe des taux avec une faible inflation.

Bonjour,

Effectivement, la courbe des taux ne s’inverse pas uniquement en période inflationniste. C’est pourquoi nous nuançons en disant que cette situation se produit généralement (mais pas toujours) dans une situation de forte hausse de l’inflation. Ce sont avant tout les anticipations d’inflation qui déterminent la courbe des taux.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bon article mais comment expliquer l’actualité de l’inversion de la courbe des taux ? Le QE est terminé aux USA.

D’autre part pourquoi est-ce considéré comme un indicateur avancé d’une récession ?

Merci !

Bonjour,

Si les investisseurs anticipent une récession, ils anticipent que la banque centrale va baisser les taux d’intérêt. Autrement dit, ils anticipent une baisse des taux dans le futur, ce qui explique que les taux longs deviennent plus faibles que les taux courts (une situation inhabituelle). C’est pourquoi on dit que l’inversion de la courbe des taux indique une récession à venir.

Le fait que le QE soit terminé aux Etats-Unis ne rentre pas en ligne de compte, ce sont les anticipations qui expliquent l’inversion de la courbe des taux (autrement dit les anticipations plutôt que le passé).

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour, j’ai bien compris grâce à cet article que l’inversion des courbes des taux actuels n’est pas due à une augmentation des taux directeurs à cause de l’inflation mais bien aux prévisions des investisseurs qui prédisent une baisse des taux directeurs suite à une récession. Pouvez vous expliquer en quoi cela fait baisser les taux d’intérêt à long terme au jusqu’à ce qu’ils deviennent plus faibles que les taux d’intérêt à court terme.

Merci

Bonjour,

Nous ne sommes effectivement pas à l’heure actuelle dans une période de surchauffe économique conduisant à un phénomène inflationniste justifiant une hausse des taux d’intérêt. Bien au contraire, la situation actuelle est une situation de ralentissement économique pouvant conduire en certaines zones géographiques à une récession. Les banques centrales après avoir baissé leurs taux directeurs pour relancer l’économie ont dû aussi mener une politique de quantitative easing conduisant les taux long terme à devenir négatifs. Certains taux à moyen terme sont même devenus inférieurs aux taux court terme.

Dans l’article relatifs aux taux d’intérêt négatifs (https://www.lafinancepourtous.com/decryptages/finance-perso/banque-et-credit/taux-d-interet/comment-expliquer-les-taux-dinteret-negatifs/), le phénomène de taux négatif est clairement expliqué :

« Par exemple il l’achète 111 euros alors que sa valeur faciale est de 100 euros. A l’échéance de l’obligation, il recevra ces 100 euros. Avec un taux d’intérêt de 2 % par an sur 5 ans, il aura perçu des coupons pour un total de 10 euros (2 euros par an sur 5 ans). Au final, il récupère 100 euros après avoir encaissé 10 euros d’intérêts, soit 110 euros sur la période alors qu’il a acheté le titre 111 euros. Son rendement est donc négatif de 0,9 % (1 euro perdu sur 111 investis).

Comme le paiement du coupon est fixe et connu lors de l’émission, l’investisseur sait que son rendement sera négatif dès qu’il achète le titre et prend donc sa décision en connaissance de cause ».

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour,

Pourquoi dit-on toujours qu’un changement du taux directeur a un impact sur la partie courte de la courbe ? (titres à courte maturité)

Merci !

Bonjour,

Les taux directeurs concernent un refinancement à court terme, ils ont donc logiquement un impact sur la partie courte de la courbe des taux.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour,

Comment savoir si la courbe des taux à un impact sur les taux de marché monetaires futurs.

Et pouvons nous comparer des previsions des taux monetaires aux taux indiqués sur la courbe des taux d’un pays pour savoir si la prévision est assez proche de la realité? Merci ( si vous pourriez egalement me conseiller d’une bibliographie je serais ravie)

Bonjour,

Evidemment, les courbes de taux sont les résultats graphiques des taux pratiqués sur les marchés, qu’ils soient courts, moyens ou long termes. Ce n’est pas la courbe qui « fait » le taux, ce sont les taux qui déterminent des courbes.

Quand nous parlons de prévisions, quel que soit le sous-jacent, nous parlons soit de projections du passé (et rien ne dit que l’avenir sera une projection du passé, quelles que soient les formules mathématiques utilisées), soit d’une « idée de l’évolution des marchés de taux » et ce n’est qu’une idée. Par contre, quand on dit que les taux à dix ans d’un pays sont de X%, ça veut dire qu’aujourd’hui et tout de suite, nous pouvons traiter à ce taux et à cette échéance dans la devise de ce pays. Ce n’est pas du tout une « prévision » mais un prix de marché. En clair, ça ne veut pas dire que dans 10 ans, le taux de marché appliqué sera de X%.

Concernant une bibliographie, il est difficile de vous renseigner, car tout dépend du niveau de difficulté que vous souhaitez. Cependant, un livre très pédagogique en finance (plutôt finance d’entreprise) est celui-ci :

https://www.amazon.fr/Comprendre-toute-finance-essentiel-entreprise/dp/2311402978/ref=sr_1_1?__mk_fr_FR=%C3%85M%C3%85%C5%BD%C3%95%C3%91&keywords=finance&qid=1560765050&s=gateway&sr=8-1

Meilleures salutations

L’équipe de lafinancepourtous.com

bon article , pedagogique! Mais pourrait etre enrichi par par des considerations de taux de change en economie ouverte en fonction du degre de mobilite des capitaux et des orientations de la politique de change si elle existe.

Merci pour votre remarque pertinente. Cependant, votre suggestion conduirait à la rédaction d’un article très technique qui nous couperait de notre objectif premier qui est de produire des contenus pour le grand public.

Meilleures salutations

L’équipe de lafinancepourtous.com

Où peut-on trouver ces courbes ?

Bonjour,

Sur des sites d’information financière en ligne, vous pouvez trouver les taux d’obligations (par exemple les obligations d’État) à différentes maturités, ce qui vous permet d’avoir une idée de la forme de la courbe des taux.

Meilleures salutations

L’équipe de lafinancepourtous.com