En octobre 1998, le Conseil des gouverneurs de la BCE a défini la stabilité des prix comme le maintien du taux d’inflation moyen dans l’ensemble de la zone euro à des niveaux inférieurs à, mais proches de 2 % à moyen terme. Pour parvenir à cet objectif, la BCE procède à une analyse régulière des différents indicateurs économiques et surveille l’évolution de la masse monétaire.

Approche à deux piliers

L’analyse par la BCE des risques pesant sur la stabilité des prix repose sur deux perspectives complémentaires, désignées sous le terme de « piliers » : l’analyse économique et l’analyse monétaire.

L’analyse économique

Elle vise à évaluer les facteurs déterminant l’évolution des prix à court et moyen terme, en mettant l’accent sur l’activité réelle et les conditions financières dans l’économie. Pour ce faire, la BCE analyse régulièrement l’évolution de la production globale, celle de la demande et de la situation sur le marché du travail, les politiques budgétaires, la balance des paiements de la zone euro ou encore les prix des actifs et les rendements financiers. Ceux-ci peuvent en effet servir à obtenir des informations sur les anticipations d’inflation par les marchés financiers. Par exemple, lorsque les investisseurs se mettent à vendre des obligations, cela peut signifier qu’ils anticipent implicitement que des tensions inflationnistes vont conduire à une hausse des taux d’intérêt (et donc à une baisse de la valeur des obligations).

L’analyse monétaire

Elle est axée sur un horizon à plus long terme, s’appuyant sur le lien à long terme supposé relier la quantité de monnaie en circulation et les prix (c’est la théorie quantitative de la monnaie).

C’est une stratégie proche de celle que pratiquait la Bundesbank avant son intégration à l’Eurosystème. Elle consiste à définir un taux de croissance de la masse monétaire au sens le plus large, que l’on appelle « M3 », (globalement de + 4,5 %, dans la zone euro) jugée compatible avec le maintien à moyen terme de 2 % de hausse des prix.

Cependant, la pratique de la politique monétaire au long des années tend à rendre en partie obsolète l’analyse monétaire. Tout d’abord car il est clair que la banque centrale n’a qu’un impact très indirect sur M3, qui est avant tout influencé par les décisions du secteur bancaire. Ensuite, par ce que la relation entre la masse monétaire et l’inflation est très distendue, et instable dans le temps.

Les opérations de politique monétaire de l’Eurosystème

La banque centrale agit par la fixation des taux d’intérêt qu’elle prélève lorsqu’elle fournit de la liquidité au système bancaire. C’est ce qu’on appelle les taux d’intérêt directeurs. Elle pilote ainsi les taux d’intérêt du marché monétaire, appelé aussi marché interbancaire.

Les modifications des taux d’intérêt directeurs influencent directement les banques et indirectement les taux appliqués par les banques aux prêts et aux dépôts de leurs clients. Une hausse des taux directeurs peut ainsi entrainer un resserrement du crédit ou une hausse de son coût, influençant les comportements de consommation, d’épargne et d’investissement des ménages et ceux des entreprises. Les modifications des taux d’intérêt directeurs influencent aussi les prix des actifs et les taux de change. La transmission aux conditions financières et économiques d’ensemble se fait également non seulement par les décisions de modification proprement dites mais aussi par les anticipations des acteurs économiques concernant de futures modifications des taux directeurs. L’anticipation d’un mouvement durable de hausse de ces taux pourra peser sur les taux d’intérêt à moyen et long terme.

Les Banques centrales nationales (BCN) servent de relais à la BCE pour la mise en œuvre de la politique monétaire, dans ce que l’on appelle l’Eurosystème.

La BCE et les BCN ont recours à trois instruments principaux pour piloter les taux d’intérêt : les opérations d’open market qui sont l’instrument le plus important, les facilités permanentes et les réserves obligatoires.

Les opérations d’open market

Elles sont constituées par prêts (parfois des achats) à court terme de l’Eurosystème aux banques en échange de titres détenus par celles-ci et donnés temporairement en garantie des prêts accordés (mécanisme appelé prise en pension). Il s’agit du principal instrument de politique monétaire de la BCE. Les titres acceptés en pension par l’Eurosystème peuvent être des titres de dette publique ou des obligations privées de bonne qualité. Des opérations d’open market sont effectuées très régulièrement, chaque semaine pour les opérations principales de refinancement. Le temps de prise en pension des titres est de trois mois pour les opérations de refinancement à plus long terme. En somme, les opérations d’open market sont des prêts sécurisés aux banques.

C’est la BCE qui fixe le taux d’intérêt en vigueur pour les opérations d’open market. Il s’agit de l’un des trois taux directeurs de la BCE, que l’on nomme le taux principal de refinancement (souvent surnommé le « taux refi »).

Les facilités permanentes

Les facilités permanentes de la Banque centrale européenne (BCE) permettent aux banques de gérer leur liquidité à très court terme. Elles comprennent deux instruments principaux : la facilité de dépôt, où les banques peuvent placer leurs excédents de liquidités à un taux fixé par la BCE, et la facilité de prêt marginal, qui permet d’emprunter des liquidités en cas de besoin au taux marginal. Les facilités de dépôts et les facilités de prêt sont rémunérées, respectivement, par le taux de rémunération des dépôts et le taux de prêt marginal.

Les reserves obligatoires

Les réserves obligatoires imposent aux banques de maintenir un certain niveau de dépôts sur un compte auprès de la BCE, proportionnel à leurs engagements (par exemple, leurs dépôts clients). En théorie, les réserves obligatoires limites la quantité de monnaie que les banques commerciales peuvent créer (via ce qu’on appelle le « multiplicateur monétaire »). Indirectement, cet instrument peut permettre à la BCE de contrôler la croissance économique et les prix.

En pratique, les reserves obligatoires ne sont plus vraiment utilisées par la BCE, et les banques centrales en général.

Autres instruments de politiques monétaires

En plus de ces instruments de politique monétaire dite « conventionnelle », la BCE a développée au cours des dernières décennies des outils « non conventionnels », que vous pouvez décrouvrir ici.

« Le » ou « les » taux directeurs de la BCE ?

Les trois taux directeurs

La banque centrale fixe les taux directeurs, qui sont les taux auxquels elle prête et emprunte aux banques commerciales. Indirectement, ces taux déterminent les taux d’intérêt sur tous les marchés : taux des dettes souveraines, taux des prêts immobiliers, taux des prêts aux entreprises…

Comme expliqué plus tôt, les taux directeurs sont au nombre de trois :

- Le taux principal de refinancement. C’est le taux auquel la BCE s’engage dans les actions de prises en pension auprès des banques commerciales, pour une durée d’une semaine.

- Le taux de prêt marginal. Il sert à prêter “en urgence”, via les facilités permanentes, aux banques commerciales qui ont des besoins imprévus de monnaie. Pour éviter que trop de banques improvisent au jour le jour, la valeur du taux de prêt marginal est élevée, afin d’être désincitative.

- Le taux de rémunération des dépôts. C’est le taux auquel la banque centrale rémunère les facilité de dépôt des banques commerciales.

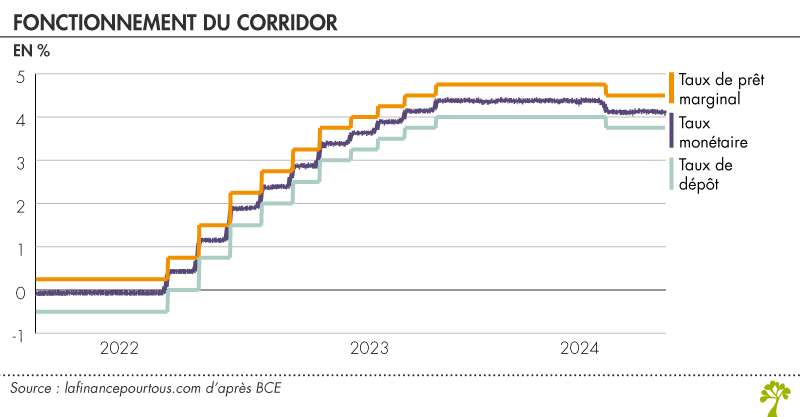

Le corridor des taux directeurs

La Banque Centrale Européenne, en s’engageant sur ce marché, agit comme un lubrificateur du marché monétaire. Elle fixe les limites haute et basse du prix de la monnaie, et se porte prêteuse ou emprunteuse en cas de déséquilibre. Elle est donc un acteur incontournable de la stabilité financière.

Ces taux font apparaitre un plancher et un plafond sur le marché monétaire. Chaque banque a le choix d’emprunter et de prêter, soit à la banque centrale, soit à une autre banque. Il existe donc, en parallèle des taux directeurs, les taux du marché monétaire, qu’on peut considérer comme “privés”, puisque n’impliquant pas la banque centrale. Les plus connus de ces taux interbancaires sont l’€STR (prononcez “èstère”) et l’Euribor.

Cependant, les taux d’intérêt directeurs font apparaitre des arbitrages : en effet, quelle banque accepterait de prêter à un taux inférieur au taux de rémunération des dépôts, dont elle est certaine de pouvoir bénéficier ? De même, quelle banque accepterait d’emprunter à un taux supérieur au taux de prêt marginal ? La BCE pose ainsi des limites à la valeur des taux monétaires. Ces limites forment ce que l’on appelle le corridor des taux d’intérêt. Ce corridor est un instrument incontournable de contrôle des taux d’intérêt monétaires privés, et donc des taux d’intérêt en vigueur dans toute l’économie.

Ce corridor est théorique. Il est courant, depuis les années 2010, que les taux monétaires soient légèrement plus bas que le taux de dépôt marginal. Cela est dû à l’existence d’agents non bancaires, n’ayant pas le droit de déposer leurs liquidités auprès de la BCE, et qui acceptent donc de prêter à des taux moins élevés.

la politique monétaire de la BCE hors jeu de l’espace économique internationale peut se négocier ?

Sur cette réalité on peut demander les conditions de négociation ?

Bonjour,

La politique monétaire de la BCE est, par construction, un cadre d’action principalement défini pour la zone euro, dont l’objectif prioritaire est la stabilité des prix. Au sens strict, la politique monétaire de la BCE n’est donc pas négociable en termes d’objectifs et d’indépendance. Cependant, au sens large, des marges de discussions existent au niveau international dans le cadre de la coopération monétaire et financière. Ces espaces de dialogue visent à assurer la stabilité du système financier mondial, la gestion des liquidités internationales, et la prévention des crises, plutôt qu’un échange de « concessions » semblables à une négociation politique classique.

Meilleures salutations,

L’équipe de Lafinancepourtous

Bonjour,

Quand on dit que les banques commerciales peuvent se refinancer directement auprès de la banque centrale on évoque le mécanisme de prise en pension ? Parce que dans ces cas la je ne comprends pas pourquoi on l’évoque dans les opérations d’open market.

Merci !

Bonjour,

Les principales opérations de refinancement des banques auprès de la Banque centrale européenne sont dites d’open market. Pour en savoir plus sur ces opérations, vous pouvez consulter l’article suivant : https://www.banque-france.fr/fr/strategie-monetaire/cadre-operationnel/operation-refinancement

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour!

Je voulais savoir à quand la BCE a commencé à utiliser le taux directeur comme instrument de politique monétaire? Quelle était la situation avant et quelle a été la situation après. Donc, Le jour de sa mise en place est venu comment? merci

Bonjour,

La Banque centrale européenne (BCE) a dès l’introduction de l’euro en 1999 utilisé le taux des opérations principales de refinancement (entre autres) dans la conduite de la politique monétaire.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com