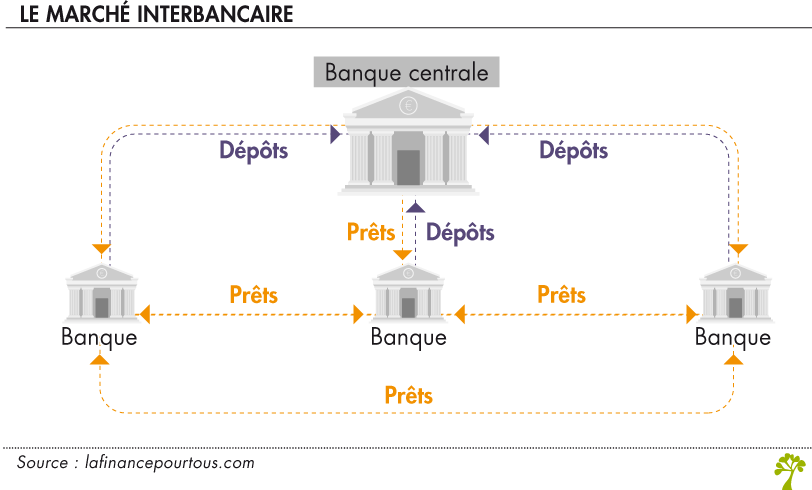

L’offre émane des banques qui ont des liquidités disponibles qu’elles prêtent aux banques qui ont des besoins de financement.

Une banque peut en même temps être prêteuse et emprunteuse sur le marché interbancaire.

Par exemple, une banque peut prêter des liquidités aux autres banques sur le marché interbancaire pour une durée de 4 jours. Si le 3e jour, elle a un besoin important de liquidités (pour honorer ses réserves obligatoires auprès de la Banque centrale par exemple), elle emprunte pour une seule journée ces fonds sur le marché interbancaire.

Les échanges entre les banques se font au taux du marché interbancaire : le prix de l’argent au jour le jour. Ce prix est calculé, pour la zone euro, par la Banque centrale européenne (BCE) en utilisant des données confidentielles du marché monétaire. C’est l’€STR (Euro Short-Term Rate). Pour les prêts plus longs, on calcule l’EURIBOR (Euro Interbank Offered Rate) à différentes échéances (Euribor 1 mois, Euribor 2 mois, jusqu’à Euribor 12 mois).

Sur les marchés non européens, c’est le LIBOR (London Interbank Offered Rate) qui a longtemps servi de référence. En raison de scandales, il a presque totalement ccessé d’exister, maintenant remplacé par le SOFR (Secured Overnight Financing Rate Data).

Quel est le rôle de la BCE sur le marché interbancaire ?

Le rôle de la Banque centrale européenne est d’alimenter le marché interbancaire en liquidités en fonction de ses objectifs, notamment la stabilité des prix. Elle a un impact sur la quantité de monnaie en circulation dans l’économie.

La BCE intervient directement sur le marché interbancaire en offrant ou en demandant des liquidités. Si la BCE offre une quantité importante de capitaux, le taux de ce marché diminue et les banques ont plus de facilités à se financer. À l’inverse, si la BCE emprunte beaucoup de capitaux, la demande augmente et le taux augmente.

La BCE intervient indirectement sur le marché interbancaire en fixant différents taux

Réserves obligatoires

Le taux des réserves obligatoires. La BCE exige que toutes les banques détiennent une part de leurs liquidités sous forme de réserves auprès de la BCE.

Si le taux de réserves obligatoires est de 2 %, une banque qui reçoit un dépôt de 100 euros, doit déposer 2 euros sur son compte à la BCE.

En augmentant le taux des réserves obligatoires, la BCE exige des banques qu’elles aient plus de liquidités. Les banques seront donc plus demandeuses sur le marché interbancaire. Inversement, si la BCE diminue le taux des réserves obligatoires, les banques disposent de plus de liquidités à offrir sur le marché interbancaire.

Taux directeur

Le taux directeur ou « taux des opérations principales de refinancement » : si une banque n’a pas trouvé les liquidités dont elle a besoin auprès des autres banques, elle peut s’adresser directement à la BCE. Dans ce cas, le taux appliqué est le « taux directeur » fixé par la BCE. Les banques ont une semaine pour rembourser la BCE dans le cadre de ce dispositif.

Le taux de prêt marginal est une variante du taux directeur. Une banque emprunte des liquidités auprès de la BCE mais à un taux plus élevé et doit effectuer le remboursement sous 24 heures. C’est un mécanisme avec une utilité plus ponctuelle.

Si la BCE augmente son taux directeur, les banques ont plus de difficultés à trouver des liquidités. Elles ont alors tendance à reporter cette hausse sur les taux des crédits qu’elles accordent aux entreprises et aux particuliers. Le volume de crédits accordés diminue. Cela permet in fine à la BCE de réduire la masse monétaire.

Si la BCE réduit son taux directeur, cela facilite le refinancement des banques.

Taux de dépôt

Une banque qui a un excès de trésorerie peut placer ces liquidités auprès de la BCE. Ces liquidités sont alors rémunérées par la BCE au taux de dépôt. Ce taux est un indicateur de l’aversion au risque de prêter aux autres banques. Si la BCE décide d’augmenter la rémunération de ces dépôts, cela encourage les banques à ne pas prêter aux autres banques. À l’inverse, si la BCE diminue ce taux, cela encourage les banques à prêter leurs excès de trésorerie aux banques dans le besoin sur le marché interbancaire, ou à utiliser ces excédents de liquidités pour octroyer davantage de prêts aux agents non financiers.

qui fixe le taux de marché inter bancaire?

Bonjour,

Le refinancement des banques permet d’assurer la liquidité du système bancaire, c’est donc un élément fondamental pour le bon fonctionnement des banques. Ainsi, lorsque le marché interbancaire est resté bloqué à la suite de la crise financière de 2008, la BCE a dû intervenir pour fournir les liquidités nécessaires aux banques.

Meilleures salutations,

L’Equipe Lafinancepourtous.com

Bonjour, d’après vous quels sont les avantages et les inconvénients du refinancement des banques ?

Merci pour votre réponse

ras

Bonjour,

Le marché monétaire sert uniquement au refinancement des banques : celles qui ont des excédents de liquidités les prêtent à celles qui manquent de liquidités à court terme (de 1 jour à moins d’un an). La BCE y intervient aussi en fonction de sa politique monétaire pour influencer le taux auquel les banques se prêtent.

Meilleures salutations,

L’Equipe Lafinancepourtous.com

Bonjour, vour écrivez:

« L’équipe de l’IEFP dit :14 mars 2016 à 13 h 54 min

Bonjour,Le marché monétaire sert uniquement au refinancement des banques… »

Les Billets de trésorerie ne sont-ils pas émis sur le marché monétaire? Ne s’agit-il pas de financement à CT des entreprises?

Bonjour,

Le marché monétaire sert principalement au refinancement des banques, et non pas uniquement aux banques. Vous avez raison de préciser que d’autres institutions comme des grandes entreprises interviennent également sur ce marché. Merci de nous avoir fait remarquer cette approximation qui s’était glissée sur notre site.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, en réalité à quoi sert un marché monétaire ? Juste à faire des crédits ? ou il l’a une autres fonctions ?

Bonjour,

Les taux directeurs sont des taux d’intérêt fixés par les banques centrales d’un pays ou d’une union monétaire, telle que la zone euro, pour réguler l’activité de crédit et plus largement l’activité économique. Dès lors, aucune mauvaise manipulation ne peut être opérée sur ces taux. En revanche, concernant les taux d’intérêts auxquels les banques s’échangent entre elles des liquidités au jour le jour tels que le Libor ou l’Euribor, sur le marché interbancaire, des manipulations peuvent avoir lieu. Ce fût le cas récemment (http://www.lafinancepourtous.com/Actualites/Le-scandale-du-Libor). Des sanctions ont été prononcées à l’encontre des banques mises en cause (http://www.lafinancepourtous.com/Actualites/Libor-et-Euribor-des-manipulations-sanctionnees).

Pour plus d’informations, vous pouvez consulter notre dossier sur la BCE (http://www.lafinancepourtous.com/Decryptages/Dossiers/Banque-centrale-europeenne), sur l’Euribor (http://www.lafinancepourtous.com/Decryptages/Mots-de-la-finance/Euribor-ou-Euro-Interbank-Offered-Rate) ou encore sur la politique monétaire (http://www.lafinancepourtous.com/Decryptages/Mots-de-la-finance/Politique-monetaire).

Meilleures salutations,

L’Equipe Lafinancepourtous.com

une mauvaise manipulation de taux directeur, peut elle amplifier la contagion bancaire ?

Bonjour et merci de votre commentaire,

Le marché interbancaire est un marché international. Une banque européenne peut parfaitement prêter ou emprunter des liquidités auprès d’une banque américaine.

Cordialement, l’équipe de lafinancepourtous.com

Bonjour,

je veux savoir est ce qu’une banque européenne a la possibilité de prêter et d’emprunter sur les marchés monétaires internationales ? (par exp le marché monétaire américain)

Merci