Comprendre la bourse : confrontation entre l’offre et la demande

L’offre émane des entreprises ou des États qui ont des besoins de financement. Ils émettent des titres financiers qui sont achetés par les investisseurs.

La demande émane des personnes qui ont des capacités de financement et qui souhaitent investir. Il peut s’agir de particuliers, d’entreprises, d’États. Les plus gros investisseurs sur les marchés financiers sont les investisseurs institutionnels.

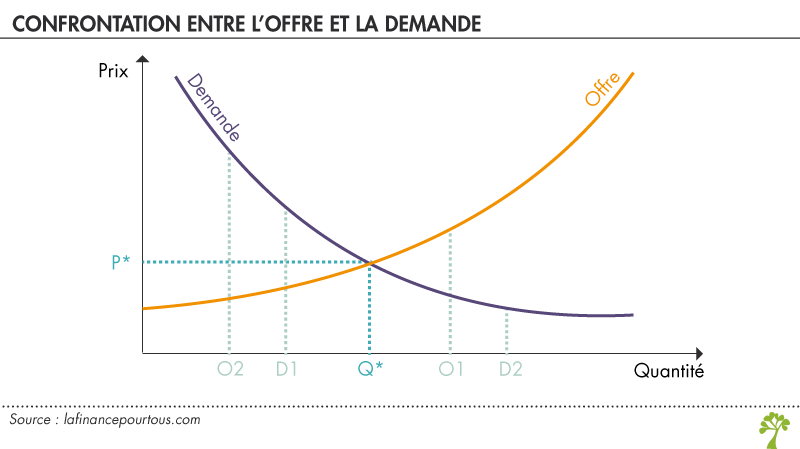

Comme sur tous les marchés, le prix dépend de l’offre et de la demande. Si l’offre est supérieure à la demande (par exemple O1 > D1), le prix diminue pour atteindre l’équilibre. À l’inverse, quand la demande est supérieure à l’offre (par exemple D2 > O2), le prix augmente pour atteindre l’équilibre. Si pour un prix donné, la quantité offerte égale la quantité demandée, cela signifie que c’est le prix d’équilibre, noté P*.

Marché primaire, marché secondaire

Il faut distinguer deux grands types de marchés financiers. D’un côté, les marchés primaires, où sont pour la première fois offerts les titres : ce sont les « marchés du neuf ». D’un autre côté, les marchés secondaires, où ces titres s’échangent entre acteurs : ce sont les « marchés de l’occasion ». Sur les marchés secondaires, l’émetteur n’intervient plus, et les épargnants individuels peuvent investir.

Quand la Française des jeux a été introduite en Bourse le 21 novembre 2019, la société a émis des titres sur le marché primaire des actions, qui ont été achetés par des investisseurs. Ces investisseurs ont ensuite remis en vente ces titres sur les marchés secondaires.

Marchés primaires

Les émissions de titres sont effectuées par les sociétés (dites « émettrices ») sur les marchés primaires. Les investisseurs institutionnels souscrivent à des introductions en Bourse, des augmentations de capital (actions) ou des émissions obligataires (titres d’emprunts).

Ce sont les lieux de rencontre entre les sociétés en quête de capitaux pour assurer leur développement et les détenteurs de capitaux. Toutes les sociétés anonymes émettent des actions mais toutes ne sont pas cotées en bourse, seules les plus grandes ou les plus attractives le sont.

Marchés secondaires

Ces mêmes titres sont ensuite proposés aux épargnants sur le marché secondaire, qui peut être considéré comme le marché de l’occasion, où L’émetteur n’intervient plus.

Il existe plusieurs sortes de produits. Les plus connus du grand public sont les actions, les obligations (emprunt) et les produits monétaires (basés sur les taux à court terme). Mais d’autres produits accessibles aux particuliers existent.

-

Les marchés au comptant, où les transactions entre acheteurs et vendeurs se dénouent presque sans délai (car il existe un délai, d’ailleurs sensible en termes de sécurité, pour la livraison et le règlement des titres) ;

-

Les marchés à terme, où les transactions conclues de manière ferme s’effectuent à une date anticipée par rapport à la livraison. Parmi les marchés à terme, on trouve les marchés d’options, où s’échangent des produits représentatifs du droit d’acheter ou de vendre un instrument financier appelé « actif sous-jacent » ;

-

Les marchés organisés, et, dans certains cas, réglementés, où un prestataire de service, la Bourse, et désormais « l’entreprise de marché », organise la confrontation entre l’offre et la demande, la fixation du prix et tout ou partie des opérations qui sont associées à la concrétisation de la transaction ;

-

Les marchés de gré à gré où s’organise un face à face entre acheteur et vendeur, avec ou sans règle de fonctionnement, avec ou sans intégration dans un réseau de fait assurant le dénouement des opérations.

Les différents instruments financiers

La Bourse est un lieu où s’échangent des produits financiers, appelés « instruments financiers », ou valeurs mobilières.

Une action est un titre de propriété. Une action est émise par une société de capitaux qui a besoin de se financer. Détenir une action, c’est détenir une partie du capital de cette société. Elle ouvre des droits, notamment le droit de voter aux assemblées d’actionnaires et le droit de percevoir une rémunération : le dividende, versé tous les ans en fonction du résultat de la société.

Une obligation est un titre de créance. Une obligation peut être émise par une grande entreprise ou par un État. Émettre des obligations, c’est contracter un emprunt auprès des investisseurs sur les marchés financiers. Détenir une obligation, c’est prêter de l’argent à une entreprise ou à un État. Chaque obligation représente une fraction d’un emprunt. L’investisseur qui détient une obligation perçoit tous les ans des intérêts, appelés « coupons ». À la fin de la durée de l’emprunt, l’entreprise ou l’État rembourse le capital. Une obligation n’ouvre pas de droits, comme le droit de vote, contrairement à une action.

Les parts d’OPCVM (Organisme de Placement Collectif en Valeurs Mobilières) représentent une fraction d’un portefeuille de valeurs mobilières. Il s’agit principalement des FCP et des SICAV.

Les autres instruments financiers sont des produits dérivés, c’est-à-dire des produits dont l’évolution dépend d’un autre actif, le « sous-jacent ».

La liquidité des marchés financiers

La fonction première de la Bourse est de permettre aux investisseurs d’acheter et de vendre leurs titres sur le marché secondaire la plus efficacement possible. C’est ce qu’on appelle la liquidité. De fait, aucune introduction en Bourse ne remporterait de succès si elle n’était pas assortie de la garantie de pouvoir ultérieurement céder les titres acquis.

Un marché liquide est un marché sur lequel ont lieu beaucoup de transactions. Inversement, un marché peu liquide est un marché sur lequel n’interviennent que peu d’échanges. Un titre liquide présente le double avantage de pouvoir être facilement négocié et de ne pas pouvoir faire l’objet d’une manipulation de son cours. À contrario, un opérateur isolé pourra peser fortement sur le cours d’un titre illiquide.

je suis comblé par votre article merci beaucoup pour le travail que vous abbatez. néanmoins j’aimerais comprendre qu’es ce qu’il faut pour qu’un pays possède un indice boursier? car plusieurs pays africains malgré les grandes capitalisations qu’elles possèdent n’ont pas d’indice bousier c’est le cas du cameroun

Bonjour,

Il existe plusieurs critères nécessaires à la construction d’un indice pertinent :

• Il faut que la bourse de valeurs soit développée.

• Il faut un nombre suffisant d’entreprises cotées.

• Il faut avoir un volume de transactions suffisant pour qu’un indice reflète de manière significative les tendances du marché. Si les transactions sont rares ou peu importantes, l’indice n’aura pas de valeur informative réelle.

• Il faut un cadre réglementaire et des institutions financières solides pour attirer les investisseurs.

Certains pays africains, comme le Nigéria ou le Maroc, ont réussi à remplir ces critères, et disposent donc d’indices boursiers actifs. Ce n’est malheureusement pas encore le cas du Cameroun, dont les marchés boursiers sont encore trop peu développés, qui a beaucoup d’entreprises dynamiques mais non cotées, et dont l’infrastructure financière est encore en phase de développement.

Nous espérons avoir pu éclaircir vos interrogations.

Meilleures salutations,

L’équipe de Lafinancepourtous

Quelle est la date de publication de l’article svp ?

Bonjour,

La dernière mise à jour de cet article est datée du 29 avril 2022.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Merci déjà à vous pour tous ces éclaircissements ! Cependant, j’aimerais connaître les différentes étapes à suivre pour devenir un investisseur institutionnel.

Bonjour,

Selon la définition de l’Association française des investisseurs institutionnels, les investisseurs institutionnels sont des « organismes collecteurs de l’épargne qui place leurs fonds sur les marchés pour leur compte propre ou celui de leurs clients (particuliers, fonds de pensions, assurés, …) […] Cette dénomination d’investisseurs institutionnels regroupe sous le même vocable des institutions fort diverses (caisses de retraite, institut de prévoyance, compagnies d’assurance, mutuelles, associations, fondations, caisses de congés payés, institutions spéciales…) ». Une réponse précise à votre question nécessiterait de savoir quelle forme d’organisation vous souhaitez créer ou rejoindre.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com