Le système de réserves fédéral se compose d’une instance de direction, le conseil des Gouverneurs (« board of governors« ), d’un Comité Fédéral d’Open Market (FOMC) et de douze banques de réserves fédérales régionales qui disposent chacune d’une zone d’intervention regroupant plusieurs États ou portions d’Etat.

Comment fonctionne la FED ?

La FED est la banque centrale des États-Unis. L’originalité du mode d’organisation repose sur le fait que les douze banques de réserves fédérales régionales sont à la fois le bras opérationnel de la FED et ses uniques actionnaires. La qualité de propriétaire du capital de la FED ne leur confère toutefois aucun pouvoir de contrôle sur les activités de la FED ni de désignation des membres du Conseil des Gouverneurs, lesquels sont tous nommés par le Président des États-Unis et confirmés par le Sénat.

Le Président actuel de la Fed, Jerome Powell, était membre du Conseil des Gouverneurs de 2012 à 2018 avant d’avoir été promu.

Toutefois, la FED est en partie indépendante du pouvoir politique. Ses décisions ne peuvent pas être contestées ou remises en cause par le gouvernement fédéral et elle se finance sur des ressources liées à ses activités de banque centrale avec notamment la perception des intérêts des emprunts publics qu’elle acquiert, ainsi que la perception de commissions des banques commerciales.

La FED rend cependant des comptes au Congrès. En effet, la Constitution des États-Unis a confié au Congrès le pouvoir « de frapper de la monnaie et d’en fixer la valeur » et l’autorité monétaire est seulement déléguée par le Congrès à la FED.

Le Humphrey-Hawkins Act d’octobre 1978 dispose ainsi que le Conseil des gouverneurs doit soumettre au Congrès un rapport sur l’état de l’économie et sur la politique monétaire au moins deux fois l’an (le 20 février et pour le 20 juillet), et le Président du Conseil des gouverneurs est auditionné sur ces rapports par le Sénat et par la Chambre des Représentants.

L’indépendance de la FED contestée

Certains auteurs ont dans le passé remis en cause l’indépendance de la FED. G.E. Griffin (dans un livre publié en 1994) ou A. C. Sutton (en 1995) ont notamment développé la thèse selon laquelle la FED serait en fait contrôlée par les principales banques privées américaines qui pourraient ainsi défendre efficacement leurs propres intérêts au détriment de l’intérêt général.

La FED a par ailleurs été mise en cause dans le passé dans plusieurs affaires dans lesquelles elle est soupçonnée d’avoir manqué de vigilance à l’égard de pratiques douteuses de certaines grandes banques. En particulier, elle n’aurait pas lancé d’enquête à l’encontre de Goldman Sachs alors que des informations lui avaient été communiquées sur une opération litigieuse réalisée début 2012. La FED n’aurait par ailleurs pas donné suite à une recommandation émanant de ses équipes datant de 2009 de procéder à un examen approfondi de la branche londonienne de la banque JP Morgan, alors que celle-ci s’est retrouvée en 2012 au cœur du scandale financier dit de la « baleine de Londres ».

La FED détermine la politique monétaire des États-Unis

Le « Federal Reserve Act » confie à la FED la mission de maintenir en moyenne une croissance des agrégats monétaires et de la quantité de crédit compatible avec le potentiel de croissance de la production, de manière à tendre vers les objectifs suivants :

-

un taux d’emploi maximum,

-

des prix stables,

-

des taux d’intérêt à long terme peu élevés.

Outre la définition de la politique monétaire, la FED a également pour mission de superviser et réguler les institutions bancaires, de maintenir la stabilité financière en prévenant tout risque systémique, et de fournir des services financiers aux banques de dépôts (dont la gestion du système d’échanges de paiement électronique) ainsi qu’au gouvernement fédéral (comme la tenue du compte du Trésor).

Instance dirigeante de la FED : le Conseil des Gouverneurs

Le Conseil des gouverneurs siège à Washington. Il comprend sept membres nommés par le Président des États-Unis pour un mandat maximal de 14 ans. Les membres du Conseil doivent être tous d’origine géographique différente et représenter tous les secteurs de la vie économique. Un seul de ces sept membres peut être choisi parmi les présidents de banques de réserves régionales. Le Président du Conseil des Gouverneurs est le porte-parole et le représentant du Conseil. Il est aussi le responsable de l’administration des services du Conseil des gouverneurs.

Le Conseil des gouverneurs décide par ailleurs des règles relatives aux réserves obligatoires et dispose de larges prérogatives réglementaires en matière de crédit et d’activités bancaires. Conjointement avec le « bureau du contrôle de la monnaie » et la « commission fédérale de garantie des dépôts bancaires », il supervise et contrôle le système bancaire. Il est responsable du bon fonctionnement des systèmes de paiement.

Par ailleurs, le Conseil des gouverneurs supervise les activités déléguées aux douze banques de réserve, notamment en matière de gestion de la monnaie fiduciaire, de fonctionnement des systèmes de paiement, de services aux banques privées, de services bancaires au Trésor et de contrôle bancaire.

Le Comité Fédéral d’Open Market détermine la politique monétaire

Le Federal Open Market Committee (FOMC) est chargé de définir la politique monétaire. Il comprend douze membres, dont les sept membres du Conseil des Gouverneurs. Les cinq autres membres du FOMC sont tous présidents de l’une des douze banques fédérales régionales. Ils siègent pour un mandat d’un an à tour de rôle, à l’exception du président de la banque fédérale de New York qui est membre de droit et vice-président du FOMC.

Le FOMC se réunit toutes les six semaines. Trois semaines après chaque réunion sont publiées les « minutes » qui contiennent un résumé des débats ainsi que le décompte nominatif des votes pour chaque résolution délibérée.

Pour la conduite de la politique monétaire, le FOMC dispose de trois instruments principaux :

-

la fixation du taux d’escompte, qui s’applique aux prêts à court terme accordés aux établissements de crédit

-

la détermination du taux des réserves obligatoires

-

et les opérations d’open market qui consistent essentiellement à acheter ou vendre aux banques des titres émis par le Trésor américain, de façon à augmenter ou diminuer leurs réserves et ainsi à influencer le taux d’intérêt du marché monétaire.

Les banques de réserve fédérales régionales sont le bras opérationnel de la FED au niveau régional

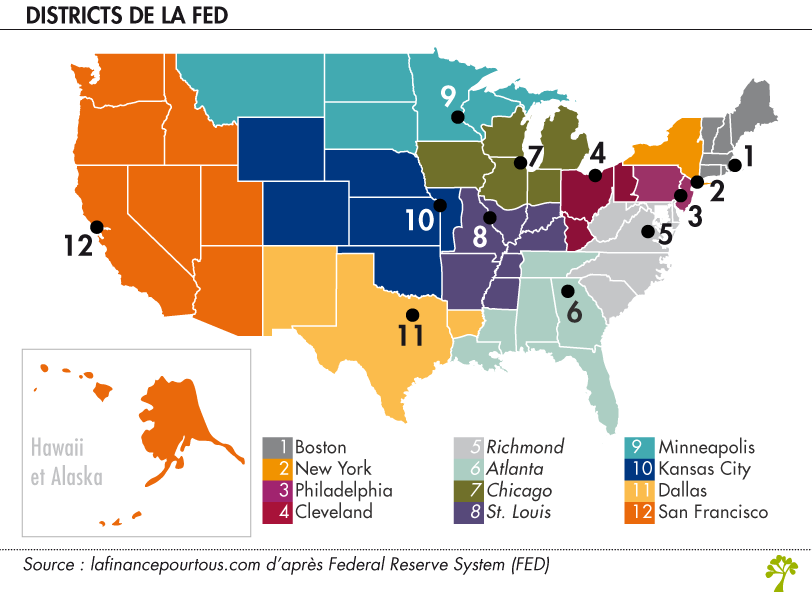

Les douze banques de réserve fédérales régionales sont réparties sur tout le territoire national des États-Unis selon un découpage spécifique de districts.

Les banques de réserve fédérales régionales opèrent sous la supervision générale du Conseil des Gouverneurs. Elles disposent de leurs propres ressources financières issues des opérations conduites dans le cadre de la mise en œuvre dans leur district de compétence de la politique monétaire décidée sur le plan national par le FOMC. En particulier, elles perçoivent des commissions en échange des services rendus aux banques de dépôts (détention des réserves bancaires dans leurs comptes, octroi de prêts).

Les banques de réserve fédérales régionales ne sont cependant pas des institutions à caractère lucratif. Aussi, elles reversent chaque année au Trésor fédéral le surplus dégagé par leurs opérations.

Les banques de réserve régionales exercent par ailleurs un rôle classique de banque centrale sur leurs territoires respectifs : mise en circulation et gestion des billets et des pièces de monnaie dont la fabrication est du ressort du Trésor fédéral, traitement automatisé des chèques, service de chambre de compensation automatisée, tenue des comptes des agences gouvernementales.

Par ailleurs, les banques de réserve fédérales sont chargées de collecter des données et d’effectuer des études et analyses sur l’évolution de la situation économique au sein de leurs districts. Ces travaux sont utilisés par le FOMC pour sa prise de décision de politique monétaire.

La banque de réserve de New York occupe une place particulière

Parmi les banques de réserve régionales, celle de New-York occupe une place particulière. Elle a en effet pour mission de superviser la place financière de New York – l’une des plus grandes au monde – et détient dans ses coffres le stock d’or le plus important au monde. Elle exerce aussi un rôle majeur dans la mise en œuvre de la politique monétaire décidée par le FOMC puisque c’est à elle qu’est confiée la mission de conduire les opérations d’open market pour le compte de la Fed. C’est également la banque de réserve de New York qui intervient sur le marché des changes pour acheter ou vendre des devises à la demande du Trésor. L’importance de la place de la banque de réserve fédérale de New York justifie que son Président bénéficie d’un statut spécifique au sein du FOMC.

La FED mène une politique monétaire réactive

L’expérience de la gestion de la crise financière de 1929, lorsque la FED avait augmenté ses taux d’intérêt directeurs et plongé les États-Unis en déflation, reste encore très présente dans les esprits.

Les dirigeants de la FED sont aujourd’hui particulièrement attentifs à ne pas répéter cette erreur.

C’est ce qui explique que la FED a très rapidement réagi après le déclenchement de la crise financière de 2007/2008 en baissant son taux d’intérêt directeur pour le ramener à 0 % en décembre 2008, puis en lançant des programmes d’achats massifs d’actifs financiers destinés à fournir les liquidités aux marchés et à peser sur les taux d’intérêt à long terme pour favoriser la reprise économique.

La politique non conventionnelle de la Fed s’est révélée très efficace

La FED a rapidement décidé de mener une politique « non conventionnelle » de rachat d’actifs financiers, dénommée politique d’assouplissement quantitatif (Quantitative easing, ou QE) afin de calmer les marchés financiers et de restaurer la confiance. Ce faisant, elle a pleinement joué son rôle de prêteur en dernier ressort.

Le rôle de préteur en dernier ressort est défini, entre autres, par Walter Bagehot, dans son livre Lombard Street de 1873. A condition qu’une banque ait un bilan comptable solide (qu’elle soit solvable), la banque centrale doit prêter autant que la banque le souhaite en cas de problème de liquidité. Ces prêts doivent cependant se faire à des taux élevés pour inciter les banques à être prudentes. Le rôle de prêteur en dernier ressort, selon Bagehot, permet d’assurer la stabilité financière et d’éviter les paniques bancaires.

Le premier programme (QE 1) avait pour objectif de racheter les actifs « pourris » détenus par les banques américaines. Lancé en 2008 et achevé mi-2009, il se traduira par l’acquisition de titres pour un montant total de 1 700 milliards de dollars.

Le deuxième programme (QE 2) a débuté en novembre 2010 pour s’achever en juin 2011. Il portait sur l’achat des titres émis par le Trésor américain pour financer le déficit public. Quelque 1 000 milliards de dollars de bons du Trésor ont ainsi été achetés en direct par la FED dans le cadre de ce programme.

Le troisième programme (QE 3) lancé en 2012 consistait à acheter des actifs financiers (essentiellement des titres obligataires émis par le Trésor américain) d’un montant initial de 85 milliards de dollars par mois. Ces montants ont progressivement diminué en 2014 et le programme a été arrêté en octobre 2014.

Ces interventions se sont révélées décisives car elles ont permis à la fois de ramener les taux d’intérêt à long terme de 4 % à moins de 2 % entre 2008 et 2013, de stimuler la croissance du PIB et de ramener le taux de chômage de 10 % de la population active en octobre 2009 à 5,9 % en septembre 2014.

Le programme d’assouplissement quantitatif (QE) a été remis en place dans le cadre de la réponse à la crise sanitaire de 2020. Cela a été fait en tandem avec une baisse du Federal Funds Rate (son taux directeur), et une communication claire auprès du public au sujet de leur stratégie monétaire pour le futur. Ces trois outils leur ont permis de favoriser l’investissement et minimiser l’impact économique néfaste de la crise.

Désormais, la FED vise à « normaliser » sa politique monétaire : elle n’achète plus de bons du Trésor américain.

Quelle est la différence entre la FED et la BCE ?

La principale différence entre les deux institutions réside dans les objectifs poursuivis. La BCE a pour unique principal la stabilité de la monnaie, tandis que la FED est également officiellement chargée – au travers de la politique monétaire – d’assurer également la croissance et le plein emploi. En pratique, la BCE est donc souvent plus stricte face à l’inflation, quitte à mettre l’emploi et la croissance au second plan.

quels sont les concurrents de la fed ?

Bonjour

La fed est une institution publique, elle est la seule à gérer la politique monétaire américaine et n’a donc pas de concurrents comme ce pourrait être le cas pour une entreprise privée. Les autres banques centrales, comme la Banque Centrale Européenne en zone euro, ne sont pas des concurrents de la fed, elles font simplement le même travail dans d’autres pays.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

La FED n’a pas de concurrents sur le territoire américain et en déhors de ce territoire. C’est la seule banque des banques aux USA. On ne dirait pas que le FOMC, la banque de réserve de New york sont des concurrents de la FED, en revanche, ils fonctionnent en commun pour que la FED atteigne ses objectifs. La FED n’est concurrente d’aucune autre institution. Elle est concurrente d’elle-même, sinon, elle n’atteindrait pas ses objectifs.

bonsoir,

puis-je avoir des informations sur le marché monetaire Americain

Bonjour,

La banque centrale américaine, la Federal Reserve (ou fed) a entrepris, après la crise des « subprimes » de 2008 une politique d’assouplissement quantitatif (ou QE) pour tenter de relancer l’économie. Vous pouvez voir à ce sujet les explications de la finance pour tous.

Pour faire simple, la fed a acheté une grande quantité d’actifs, notamment des obligations, dans le but de faire baisser les taux d‘intérêts. Les taux d’intérêts faibles ayant pour but de favoriser l’investissement. Désormais que l’économie américaine semble sortie de l’ornière, la fed a annoncé qu’elle allait faire machine arrière et revendre progressivement une partie des actifs qu’elle avait acheté. En effet, l’achat prolongé et massif de titres présente des effets secondaires dommageables, notamment le risque de la formation de bulles. Dernièrement et jusqu’en septembre, la fed a continué à acheter des actifs, quoique à un rythme plus faible que par le passé (15 milliards de dollars contre 85 milliards au plus fort du QE). Il est donc exact de dire que la fed a injecté des sommes importantes, bien que en diminution. A partir de cet automne, c’est cependant l’inverse qui va se produire : la fed va commencer à revendre des titres et à retirer progressivement des liquidités.

Meilleures salutations

L’équipe de la finance pour tous

La Federer a injecté ce mois des sommes énormes, je veux savoir pourquoi ?

Bonjour,

L’outil le plus utilisé est le « federal funds rate ». Il s’agit du taux d’escompte (= taux directeur) décrit dans l’article.

C’est l’outil principal car il détermine le « prix du loyer de l’argent », au sens large, pour l’économie américaine.

Ainsi, tous les taux d’intérêt viennent se caler sur cette valeur qui est fixée de façon périodique par la FED (8 fois par an).

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

J’aimerais savoir parmi les outils de la FED, lequel est le plus utilisé et pourquoi?

Bonjour,

Merci pour vos commentaires. Nous avons mis à jour cet article avec les dernières évolutions de la FED.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Je souhaiterais connaître vos sources concernant deux affirmations contenues dans cet article.

1/ Vous affirmez que la FED est une institution « privée » (en quel sens ?) tout en précisant qu’elle a été crée par une loi (Federa Reserve Act) et que ses dirigeants sont nommés par le président des Etats-Unis et confirmés par le Sénat. La FED doit de plus rendre compte de ses activités devant le Sénat. curieux pour une institution « privée » ?

2/ Vous affirmez que la FED (à la différence de la BCE) peut acheter des titres de la dette publique sur le marché primaire. Dans toutes les discussions sur la politique monétaire non conventionnelle et sur les trois phases de QE il n’a été question que d’achats sur le marché secondaire. Donc là encore j’aimerais connaître votre source.

Bonjour,

La FED n’émet pas de titres obligataires. Par contre, elle a acheté une quantité très importante de titres au cours de ses programmes de « quantitative easing ».

Désormais, la FED ne procède plus à ses achats massifs, mais elle réinvestit les sommes provenant des remboursements des obligations venant à maturité, c’est-à-dire qui viennent à échéance et dont le nominal est remboursé par le prêteur.

Si la FED devait vendre les obligations qu’elle détient, cela se traduirait par un « dégonflement » de son bilan, et donc par une diminution de son passif.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

la FED peut elle émettre des obligations à court terme ? j’ai lu qu’en vendant des obligations à CT elle augmentait sa dette ??