La dette publique évolue constamment au rythme des remboursements d’emprunts effectués par l’État et les administrations publiques et des nouveaux emprunts qu’ils contractent pour financer leurs déficits.

Comment se définit la dette publique ?

Si le déficit est un flux, la dette est un stock.

Les ressources sont constituées par les impôts, les taxes, et autres recettes non fiscales (par les dividendes des entreprises dont l’État est actionnaire).

Les dépenses intègrent non seulement les dépenses courantes de fonctionnement (salaires, achats de fournitures et de services…), les opérations de redistributions (aides, bourses, minimas sociaux…) mais aussi les investissements (travaux d’équipement, acquisitions immobilières et mobilières des collectivités locales…) et les dépenses en capital (charges de la dette des différentes administrations publiques par exemple).

Quelle est la dette de la France aujourd’hui ?

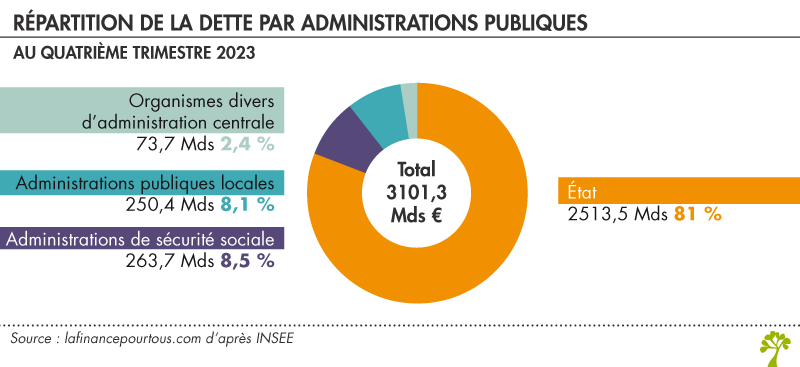

À la fin du quatrième trimestre 2023, la dette publique s’établit à 3 101,2 milliards d’euros. Comme le montre le graphique ci-dessus, 81 % de la dette publique provient de l’État. Si l’on ajoute les autres organismes d’administration centrale, le total de l’État représente 83,4 %.

Les organismes de Sécurité sociale et les administrations publiques locales (collectivités territoriales) représentent respectivement 8,5 % et 8,1 % de la dette publique. L’État a, à cette date, accumulé à lui seul 2 513,5 milliards d’euros de dettes.

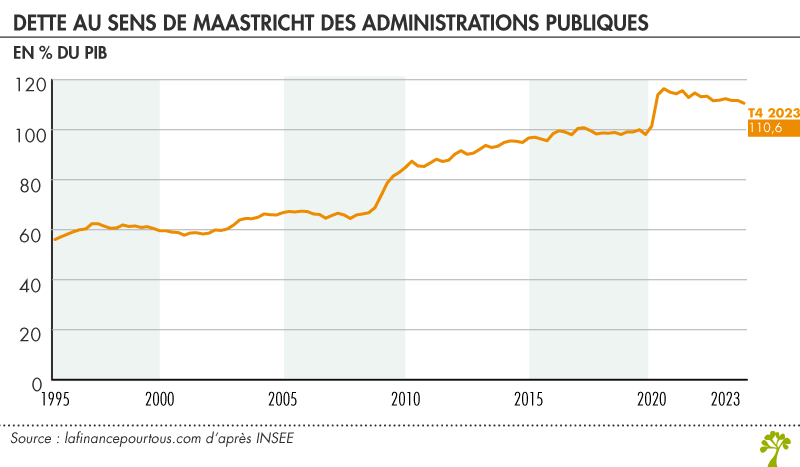

Rappelons que les critères européens exigent que la dette publique des pays membres ne dépasse pas la norme de 60 % du PIB (alors qu’elle est de 110,6 % du PIB en France).

La crise du Covid-19 a entraîné un fort accroissement de l’endettement public en France.

Pour rembourser la part de sa dette arrivant à échéance, L’État emprunte de l’argent sur les marchés financiers notamment par le biais d’obligations du Trésor (OAT) pour financer son déficit. L’argent nécessaire pour couvrir ces besoins est appelé besoin de financement. En 2024, le besoin de financement de l’État est anticipé à 299,7 milliards d’euros (pour financer le déficit et refinancer la dette arrivée à maturité). C’est l’Agence France Trésor (AFT) qui gère la dette de l’État. Cependant, en augmentant la dette publique, l’Etat augmente aussi grandement ses dépenses notamment via les Intérêts de la dette.

Mesurer l’endettement public

Pour mesurer la dette publique, on la rapporte au produit intérieur brut (PIB). Ainsi, on peut comparer la dette publique à la taille de l’économie.

Depuis quinze ans, la dette publique s’est largement accrue. Elle était de 60 % du PIB au début des années 2000, a dépassé le seuil des 100 % du PIB en 2017 et atteint désormais 110,6 % du PIB.

Qui détient la dette de la France ?

À la différence des entreprises ou des ménages, les collectivités publiques ne financent pas leur dette principalement en faisant appel à du crédit bancaire mais en émettant des titres financiers (surtout des obligations) sur les marchés financiers.

Une forme d’endettement spécifique

Contrairement aux particuliers, les organismes publics, lorsqu’ils s’endettent, ne remboursent à chaque échéance que les intérêts, car ils émettent des obligations.

S’il émet une OAT à 10 ans, l’État remboursera les intérêts (par exemple 0,5 % du montant de l’obligation émise) chaque année ou chaque semestre pendant 10 ans, mais remboursera le capital en une seule fois, à l’échéance. Pour cela il se réendettera. En période d’intérêts très faibles, il semble facile de s’endetter, puisque cela ne coûte rien et parfois même rapporte (intérêts négatifs). Mais à l’échéance il faudra se réendetter pour le même montant et si les taux d’intérêt ont monté fortement, cela pourra devenir difficile pour l’Etat et son budget de faire face à la charge de la dette (coût des emprunts).

Créances publiques : qui finance la dette publique ?

Pour financer la dette publique, l’État émet des titres de créances négociables sur les marchés financiers sur une durée plus ou moins longue. Plus précisément, deux types de titres sont émis par l’État : les Bons du Trésor à taux fixe et à intérêt précompté (BTF) et les Obligations Assimilables du Trésor (OAT). Les OAT constituent la forme privilégiée du financement à long terme de l’État (échéances pouvant dépasser dix ans). Créés en 1985, les Bons du Trésor à intérêts annuels (BTAN) ne sont plus proposés et ne circulent plus sur le marché depuis 2017.

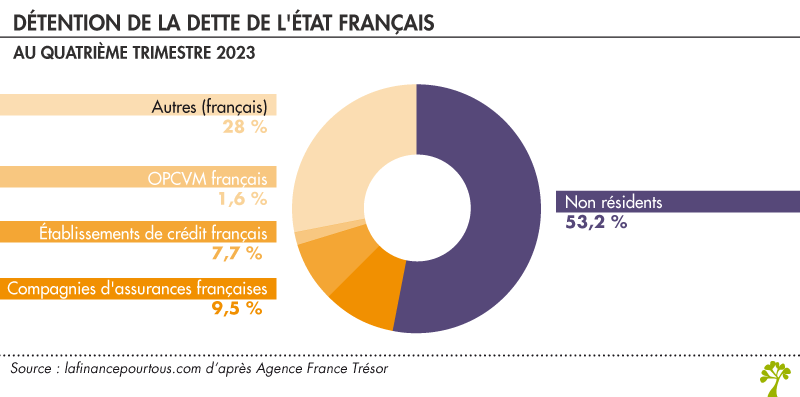

Les non-résidents sont les principaux détenteurs de la dette publique française.

Selon les chiffres publiés par l’Agence France Trésor (AFT), parmi les détenteurs de la dette publique, on trouve, fin 2023, 53,2 % de non-résidents. Une proportion en hausse sensible depuis la fin du XXe siècle (en 1993, seul un tiers de la dette publique française était détenu par des non-résidents), mais en baisse par rapport à 2009 (67 %).

Pour l’essentiel il s’agit d’investisseurs institutionnels (fonds de pensions et fonds d’assurance notamment), mais aussi de fonds d’investissements souverains, de banques, voire de fonds spéculatifs.

On retrouve au sein de l’Union européenne une certaine hétérogénéité entre les pays. Fin 2022, selon les données d’Eurostat, 93 % de la dette chypriote était ainsi détenue par des non-résidents, contre moins de 25 % au Danemark.

Les particuliers, détenteurs indirects de la dette publique française

Ce sont d’ailleurs également des banques et des investisseurs institutionnels que l’on retrouve parmi les principaux détenteurs résidents de la dette publique française.

L’État français emprunte donc environ un tiers de sa dette auprès des banques et des sociétés financières nationales. 9,5 % de la dette publique est détenue par des compagnies d’assurance, qui « achètent » des titres de dette française pour les placements d’assurance-vie. Les particuliers sont donc indirectement détenteurs d’une partie significative de la dette publique française. Les banques françaises en détiennent environ 7,7 %.

quelles sont les raisons pour lesquelles un État s’endette? et pourquoi un pays s’impose t il un plafond d’endettement public et comment est il déterminé ?

Un État est amené à s’endetter lorsque les recettes fiscales ne suffisent pas à financer son intervention. Ainsi, les politiques de relance (dette conjoncturelle) ou le fonctionnement même de l’Etat et institutions (dette structurelle) peuvent engendrer des surcoûts. L’enseignement et la sécurité étant les 2 plus gros budgets, la Sécu arrivant en 3e position, on peut supposer que les origines de l’endettement étatique se situent de le fonctionnement de ces 2 grands secteurs. En effet, la dette publique française provient majoritairement (85%) de l’action de l’Etat et non de la Sécu.

Pour ce qui est du plafond, la question n’est pas une mince affaire puisqu’il n’existe en réalité aucun plafond prédéfini. C’est la tout l’enjeu. Il faut donc d’une part envisager pourquoi la dette serait nocive, et d’autre part comment se mettre d’accord sur le plafond.

Certains Etats sont plus endettés que d’autres : la dette japonaise atteint les 270 points de PIB alors que la Grèce a connu une crise de la dette à 120 points… donc la crédibilité de l’Etat sur le remboursement, et la nationalité et la nature des créanciers (les créanciers de la dette japonaise sont japonais). En fonction de la croyance en le remboursement, les agents économiques seront de plus ou moins exigeant sur le taux d’intérêts de l’obligation (OAT). D’où pourquoi montrer des signes de soutenabilité de la dette permet aux agents d’avoir confiance et à l’Etat de continuer à s’endetter sans trop de soucis.

Mais alors comment se mettre d’accord sur le plafond ?

Plusieurs approches existent : on peut par exemple observer qu’à partir de 90 points de PIB de dette, cela nuit à la croissance, mais cela dépend de la qualité de la dette comme on l’a dit. Alors une autre approche consiste à différencier mauvaise dette (=dette structurelle plus-haut citée) de la bonne dette (=dette conjoncturelle) et à simplement appliquer la règle d’or budgétaire de la zone euro (traité de Maastricht). De même pour le deficit (dette annuelle). Le traité formule que la dette publique ne doit pas excéder 60pts de PIB (3 pts pour le déficit) pour être apte à intégrer la zone euro (et ne pas prendre d’amende si on est déjà dedans)

Je ne te fais pas un dessin, notre déficit était de 5 pts en 2022 donc excédait clairement les règles. En plus de ça, sur les 3 pts imposés, il n’est sensé y avoir que 0,5 points de déficit structurel et 2,5 de déficit conjoncturel : on était à 4pts de structurel et 1 de conjoncturel.

Donc notre bureaucratie coûte trop cher 🙂

Après étant donné que la BCE rachète nos titres de dette, je commence à me dire que peu importe que les agents soient rationnels ou pas, visiblement quelqu’un sera toujours là pour nous racheter nos bons du Trésor à taux 0.

Désolé pour la taille, ça m’a fait réviser mon cours 🙂

Bonjour,

L’endettement d’un Etat est causé par l’accumulation de déficits publics. Les limites à l’endettement public sont liées à la confiance accordée par les créanciers d’un pays et dépendent donc du pays considéré et du contexte macroéconomique. Par exemple, le Japon a une dette représentant plus de 200 % de son PIB sans que cela ne semble poser de lourds problèmes, tandis que d’autres pays se sont retrouvés en situation de défaut de paiement avec un ratio dette publique / PIB bien moindre.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour, quel est le régime jurique de la dette publique?

Bonjour,

Comme le met en avant l’Agence France Trésor (AFT, https://www.aft.gouv.fr/fr/tresorerie-cadre-juridique), le cadre juridique des finances publiques françaises repose sur le décret du 7 novembre 2012 relatif à la gestion budgétaire et comptable publique, l’article 26 de la loi organique du 1er août 2011 relative aux lois de finances et sur la décision du Conseil Constitutionnel du 29 décembre 2003.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

bonjour, vous dites » la dette publique est majoritairement détenue par des non-résidents, mais la nationalité de ces derniers n’est pas disponible. »…. ces secrets bancaires seraient ils inavouables ?

Bonjour,

Non, il n’y a rien « d’inavouable » ici. Cette impossibilité de connaître la nationalité de ces non-résidents s’explique par la législation actuelle. Il est, en effet, interdit aux conservateurs d’instruments financiers de communiquer l’identité de leurs détenteurs finaux dans le cas d’obligations, comme les OAT et les BTAN émis par l’Etat français. Les statistiques sur la structure de détention de la dette publique française que nous citons ci-dessus sont obtenues à partir de la balance des paiements qui, par définition, comptabilise les opérations entre résidents et non-résidents, indépendamment de leur nationalité.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Certains économistes comme D.Alesina pensent que la réduction de la dette publique peut avoir des faibles effets récessifs à court terme, et surtout des effets positifs à long terme, mais comment expliquer cela?

Bonjour,

Dans l’ouvrage Austerity : When it Works and When it Doesn’t, A. Alesina, C. Favero et F. Giavazzi présentent les résultats de tests statistiques portant sur différents épisodes récents de politiques d’austérité. Ces derniers suggèrent que les politiques d’austérité reposant principalement sur une réduction des dépenses publiques peuvent avoir des effets positifs à un horizon 2 à 4 ans, tandis que les politiques d’austérité composées principalement de hausses des impôts conduisent systématiquement à une récession. Plus précisément, dans le cas des politiques d’austérité reposant principalement sur une réduction des dépenses publiques, le PIB par habitant a tout d’abord tendance à diminuer à court terme, avant d’augmenter. L’explication tient selon les auteurs au comportement de l’investissement privé. Dans les cas étudiés, celui-ci commence à augmenter deux ans après la mise en place des politiques d’austérité. Alesina, Favero et Giavazzi expliquent cela par le fait qu’une baisse des dépenses publiques s’accompagne de l’attente d’une baisse des impôts sur le capital, ce qui en retour stimule l’investissement.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

bonjour, l’épargne des français (5800 mds) est du même ordre de grandeur que la somme des dettes publiques (3000) + dette des ménages (1600) + dette des entreprises (2000). Est-ce une coincidence ou bien normal si l’épargne des ménages finance les différentes dettes ?

Par ailleurs, je souhaiterais comprendre la provenance de l’argent de ceux que l’on dénomme « les fonds d’investissements » . Est-ce majoritairement l’épargne des particuliers qu’ils ont confié à leur banque (ldd,pel,assurance vie, pea…) et que leur banque a confié au fond d’investissement pour en maximiser la rentabilité ?

Merci

Bonjour,

Il existe une correspondance entre la capacité de financement des agents économiques et leur besoin de financement. Vous pouvez d’ailleurs retrouver sur le site de la Banque de France un graphique parlant : https://www.banque-france.fr/statistiques/epargne-et-comptes-nationaux-financiers/comptes-nationaux-financiers/capacite-besoin-de-financement-des-secteurs-institutionnels. Par ailleurs, les fonds d’investissement reçoivent des fonds de nombreux clients : particuliers, entreprises, institutions financières, etc.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Est-il vrai que dans le cadre Européen l’Allemagne se serait portée garante auprès des différents prêteurs, du remboursement de la dette de la France ?

Bonjour,

Non, c’est absolument faux : l’Allemagne n’est pas garante de la dette de la France.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Comment sont garanties les rembousements, y a t-il des hypotheques sur les ressources nationale.

Cdlt

Bonjour,

Il n’existe à notre connaissance aucune garantie explicite dans les émissions d’obligations de l’Etat français.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour Peut-on mesurer quels sont les postes financés par cette dette ? Je veux dire est ce que cette dette sert à financer des plans d’investissement particulier ou bien est ce que cela sert à payer les dépenses générales de l’Etat ?

Bonjour,

Il n’est pas possible d’associer la dette publique à certains postes au sens strict. En effet, la dette publique résulte de l’accumulation des déficits publics passés, sans que l’on puisse distinguer quels types de dépenses n’ont alors pas pu être financés. Vous pouvez, en revanche, trouver dans les différents budgets, une présentation des dépenses par nature (personnel, investissement, intervention, etc.).

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

J’ai vraiment du mal à comprendre la phrase « Les non-résidents français sont les principaux détenteurs de la dette publique française. » Qui sont les non-résidents français ? Des filliales de banques françaises implantées à l’étranger ?

Cordialement.

Bonjour,

Merci pour votre commentaire ! Notre formulation était effectivement ambiguë : nous l’avons modifiée. D’après les données présentées par l’Agence France Trésor, la dette publique est majoritairement détenue par des non-résidents, mais la nationalité de ces derniers n’est pas disponible.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Merci pour votre réponse et votre travail de vulgarisation.

Bonjour, j’aimerais savoir quels secteurs sont concernés par une variation (baisse ou hausse) de la dette publique française ? Serai-t-il possible d’avoir des exemples d’entreprises ?

Bonjour,

Nous ne comprenons pas votre question : pourriez-vous la reformuler ?

Meilleures salutations,

L’Equipe de Lafinancepourtous.com