Évasion fiscale, fraude, optimisation : de quoi parle-t-on ?

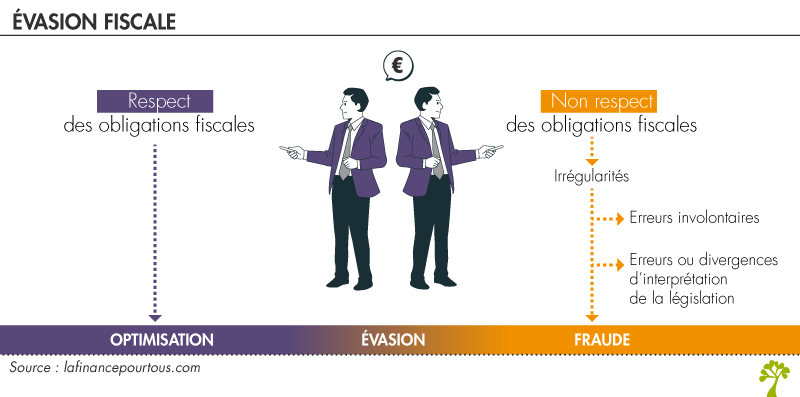

On associe souvent le terme « évasion » au terme « optimisation » ou « fraude » fiscale. Les trois sont intimement liés mais revêtent néanmoins différents aspects.

La fraude consiste à contourner volontairement la législation fiscale, à la différence de l’optimisation où cette même législation fiscale est utilisée dans le but d’échapper à l’impôt par différents moyens légaux (régimes dérogatoires, utilisation de niches fiscales…). Contrairement à la fraude, l’optimisation est légale, même si sa légitimité ou son efficacité peut être contestée. En effet, cette stratégie peut parfois être juridiquement considérée comme illégale dans la mesure où elle constitue un abus de droit, mais le démontrer en pratique reste difficile pour l’administration fiscale. C’est en particulier le cas lorsque des particuliers ou des entreprises assujettissent leurs revenus ou leurs bénéfices dans un pays différent de celui où ils ont leurs intérêts économiques, à des taux d’impôt très faibles, voire nuls.

L’évasion fiscale relève à la fois de l’optimisation et de la fraude.

Selon le Conseil des prélèvements obligatoires, il s’agit de « l’ensemble des comportements du contribuable qui visent à réduire le montant des prélèvements dont il doit normalement s’acquitter. S’il a recours à des moyens légaux, l’évasion entre alors dans la catégorie de l’optimisation. À l’inverse, si elle s’appuie sur des techniques illégales ou dissimule la portée véritable de ses acteurs, l’évasion s’apparente à la fraude ». Cette définition peut être représentée schématiquement.

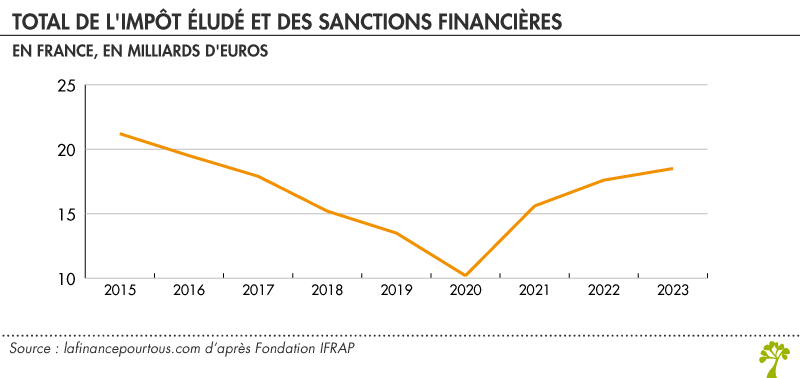

L’évasion fiscale en chiffres : de quel montant parle-t-on ?

Combien coûte l’évasion fiscale en France ?

Selon des sources du ministère de l’Économie et des Finances, l’évasion fiscale pourrait même atteindre un montant de 80 à 100 milliards d’euros par an si l’ensemble des facteurs était pris en compte, soit l’équivalent de plus de la moitié du déficit de l’État français (154,8 milliards d’euros en 2023).

L’évasion fiscale en Europe

En Europe, l’évasion fiscale est tout aussi significative. Les travaux réalisés par la Commission européenne fin 2012 évaluaient à plus de 1 000 milliards d’euros l’économie souterraine au sein de ses 27 membres, soit 19,2 % du PIB.

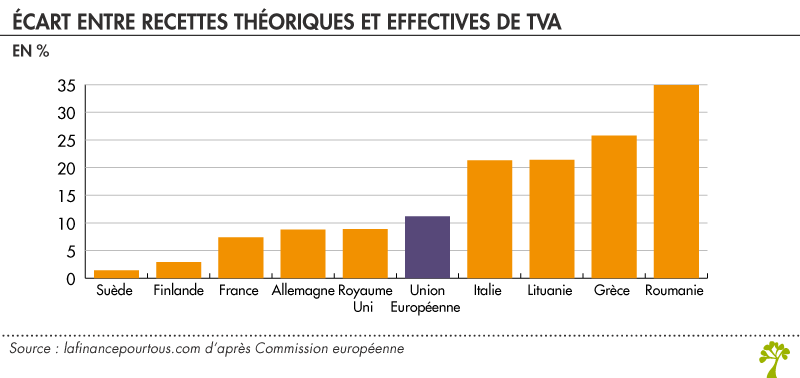

C’est principalement la fraude à la TVA qui est mise en cause en Europe. En 2014, la Commission européenne estimait l’écart entre les recettes théoriques de TVA et celles qui étaient effectives à 14 % en moyenne, soit 160 milliards d’euros de manque à gagner.

Évasion fiscale dans le monde : quand les capitaux fuient vers les paradis fiscaux

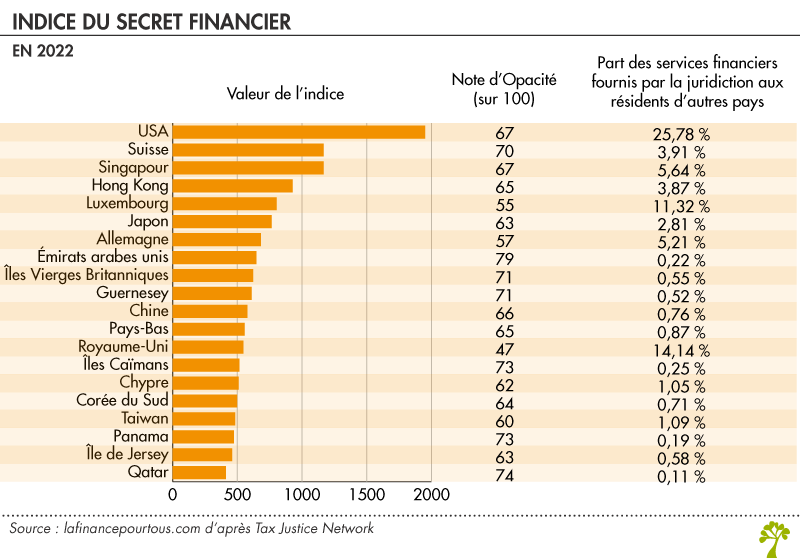

L’organisation Tax Justice Network évalue entre 21 000 et 32 000 milliards de dollars de fortunes personnelles localisées dans les paradis fiscaux. C’est entre 1 000 et 1 600 milliards de dollars qui transiterait illégalement chaque année.

Tax Justice Network a élaboré un Indice du Secret Financier (Financial Secrecy Index) qui couple une note sur l’opacité à partir de 15 critères (secret bancaire, présence de trusts et fondations, secret de l’identité des propriétaires des entreprises,…) et le poids du pays dans les services financiers « offshore » (à destination de clients non domestiques). Il ressort que les paradis fiscaux ne sont pas seulement constitués d’îles ou de principautés mais également de pays développés.

La responsabilité fiscale des multinationales

Il reste encore difficile d’évaluer dans sa totalité le coût de l’évasion fiscale tant ses facettes sont multiples, notamment celle relevant de multinationales. Pour l’OCDE et la Commission européenne, la moitié des transactions internationales résulterait de transactions intragroupes qui hébergent une part importante de leurs bénéfices dans des « paradis fiscaux ». Ces montages financiers complexes qui s’appuient sur l’expertise en ingénierie fiscale de cabinets de conseils juridiques leur permettent de diminuer de façon significative leur contribution fiscale. En témoigne le décalage entre les taux d’imposition des grandes et des petites entreprises françaises.

Évasion fiscale : dispositions législatives prises en France

Ces dernières années, le thème de la lutte contre la fraude et l’évasion fiscale a été relativement présent dans le paysage politique et médiatique français. Plusieurs mesures destinées à renforcer cette lutte ont vu le jour comme :

-

la création d’une « liste noire » des territoires non coopératifs par l’Union européenne : elle dénombre 12 entités en 2024 (les Samoa américaines, Anguilla, Antigua-et-Barbuda, les Fidji, Guam, les Palaos, le Panama, la Russie, le Samoa, Trinité-et-Tobago, les Îles Vierges américaines et le Vanuatu) contre 18 en 2010. Le Panama qui était sorti de la liste en 2012, l’a réintégrée en 2016 après l’affaire des « Panama Papers »,

-

le développement de la signature d’accords bilatéraux d’échange de renseignements fiscaux,

-

l’augmentation des taux de pénalité, en particulier pour les sommes placées à l’étranger et non déclarées,

-

l’adoption par le Parlement de deux mesures phares en matière fiscale : le reporting pays par pays, qui oblige les multinationales à transmettre à l’administration fiscale des informations précises pour chaque pays où elles sont présentes, et le taux minimal d’imposition sur les multinationales, qui vise à mieux imposer les « bénéfices détournés » des multinationales numériques comme les GAFAM (Google, Apple, Facebook, Amazon et Microsoft). Cette loi vise à imposer une taxe minimum de 15 % dans tous les pays de l’OCDE. La mesure est entrée en vigueur dans l’Union européenne le 1er janvier 2024 et a été transposée en France avec les premières retombées fiscales attendues pour 2026.

Cependant, certains commentateurs estiment ces dispositions non suffisantes. Le taux plancher de 15 % est effectivement très bas par rapport aux taux d’imposition moyen dans la plupart des pays. De plus, il ne permet de lutter directement contre la délocalisation du résultat des multinationales, et les obliger à payer des impôts cohérents dans les pays où elles ont une activité.

Fraude fiscale : qu’en est-il en Europe et dans le monde ?

En Europe, la question de la lutte contre la fraude fiscale s’est également accentuée. La législation fiscale européenne concerne notamment les multinationales.

Par exemple, l’obligation pour les sociétés cotées et non cotées du secteur extractif (pétrole, gaz, forêt) de publication des paiements fiscaux.

Et l’Union européenne a déjà adopté l’obligation de transparence comptable pays par pays pour le secteur bancaire et a adopté une directive en 2016 pour l’étendre à toutes les grandes entreprises implantées en Europe.

À l’appel du G20 au sommet de Mexico de 2012, l’OCDE mène le projet BEPS (Base Erosion and Profit Shifting ou Erosion de la base d’imposition et transfert de bénéfices) qui inclut une centaine de pays. Il consiste en l’élaboration et la mise en œuvre d’une quinzaine de recommandations validées par le G20 en 2015 qui reposent sur 3 piliers : cohérence des activités transnationales avec les lois domestiques, renforcement des règles comptables et fiscales internationales et amélioration de la transparence.

Bonjour,

Vous trouverez à cette page de nombreuses informations utiles : http://www.economie.gouv.fr/lutte-contre-fraude-evasion-fiscales/lutte-contre-evasion-fiscale

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Super étude mais je trouve qu’il manque un thème important :

Quels sont les moyens mis en place par la France pour lutter contre l’évasion fiscale.

J’ai commencé une étude sur les services de la DGFIP notamment TRACFIN que vous pouvez trouver à cette adresse :

http://ladettedelafranceenbd1.e-monsite.com/pages/menu/fraude-fiscale.html

rien que ça !

C’est comme cela dans le système capitaliste