Inflation : définition et théories

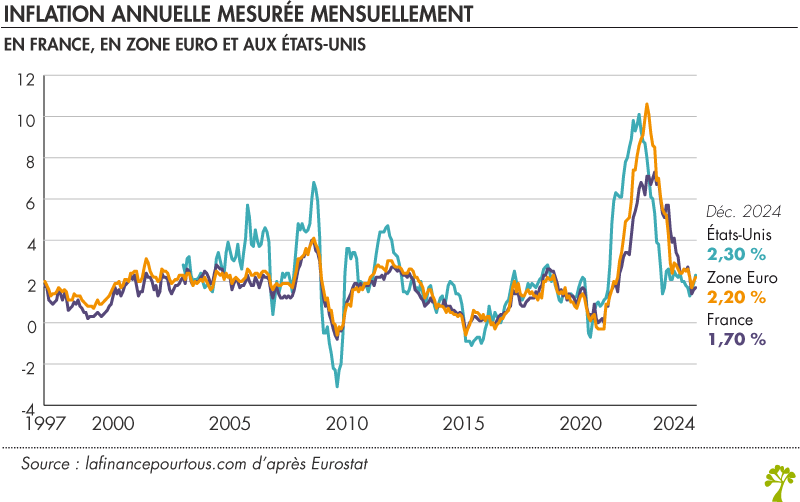

En France, l’inflation est mesurée mensuellement par l’INSEE à travers l’Indice des Prix à la Consommation (IPC) et l’Indice des Prix à la Consommation Harmonisé (IPCH). Ce dernier indice, ainsi que ceux produits par les différents organismes statistiques des pays membres de l’Union européenne, est utilisé par Eurostat (l’organisme européen en charge de la production de statistiques européennes harmonisées) pour calculer l’inflation en zone euro et dans l’Union européenne.

L’IPC et l’IPCH sont des indicateurs de variation mensuelle d’un panier de différents produits et services représentatifs de la consommation finale des ménages.

Quelles sont les principales composantes et variations de l’IPC ?

Pour calculer les indices des prix à la consommation, les instituts de statistiques observent la variation du prix de dizaines de milliers de biens et services. Le détail précis des prix étudiés n’est pas rendu public. Si tel était le cas, les producteurs et des commerçants pourraient modifier (ou au contraire garder constants) uniquement les prix des biens observés par l’INSEE, ce qui fausserait les statistiques.

Les biens et services sont réunis en grandes catégories auxquelles il est attribué une pondération, mise à jour annuellement, en fonction de leur poids dans la consommation moyenne des Français.

Par exemple, en 2024, l’alimentation pèse 15,1 %, le tabac 1,8 %, l’habillement 3, %, l’énergie (considérant le carburant) 8,3 %, les services de santé 6,2 %…

L’IPC ne prend pas en compte l’évolution des prix de l’immobilier à l’achat. En effet, un achat immobilier est considéré comme un investissement et non comme une consommation. Pour calculer la pondération adossée aux loyers, il faut tenir compte du fait qu’environ 60 % des Français sont propriétaires et donc ne paient pas de loyer. La pondération des dépenses de loyers (généralement autour de 6-8 %) est une moyenne qui cache de grandes disparités entre les propriétaires et les locataires.

Entre 2000 et 2024, la hausse de l’IPC a été en moyenne de 1,8 % par an. Cette moyenne masque cependant des variations très hétérogènes selon le type de produits. Par exemple, le prix du gaz a augmenté en moyenne de 4 % par an en moyenne au cours de la même période, le fioul domestique de 2,7 % et le tabac de 6,2 %. À l’inverse, les prix moyens de la santé ont baissé de 0,2 % par an, des loisirs de 0,3 % par an et des communications de 1,7 % par an, notamment du fait des baisses de prix dans l’informatique.

Les variations de prix tiennent compte de l’évolution de la qualité, ce qui est parfois assez contre-intuitif. Par exemple, si le prix d’un médicament ou d’une télévision reste identique mais que sa qualité a augmenté, l’INSEE considère que son prix a baissé.

Il est possible, sur le site de l’INSEE, de calculer son inflation « personnelle » en fonction de ses propres habitudes de consommation.

L’inflation a des causes multiples

Il existe quatre facteurs courants à l’origine de l’inflation :

L’inflation par les coûts

Lorsque les prix des matières premières s’accroissent, cela pèse sur les coûts de production des entreprises. Il en va de même si en raison de la faiblesse du chômage, ces dernières doivent augmenter les salaires pour pouvoir attirer de nouveaux employés.

En réaction, et pour conserver leurs marges bénéficiaires, les entreprises sont incitées à augmenter leurs prix, ce qui provoque un premier saut inflationniste. Toutefois, si les salaires sont indexés sur l’inflation, la hausse des prix est répercutée automatiquement sur le niveau des salaires, qui s’accroissent à leur tour. Il s’en suit une nouvelle hausse des prix et un cercle vicieux inflationniste se met en place.

C’est ce processus qui était à l’œuvre dans les économies occidentales au milieu des années 1970 après le premier choc pétrolier et qui a conduit à l’apparition de taux d’inflation annuelle élevés, supérieurs à 10 %.

L’inflation par la demande

Lorsque la demande de produits ou de services s’accroît mais que l’offre de produits et services n’arrive pas à s’adapter à ce surcroît de demande, les prix sont poussés à la hausse.

Les entreprises mettent en œuvre des programmes d’investissement pour accroître leur production et embauchent de nouveaux salariés, ce qui stimule davantage l’activité économique et la demande globale des ménages. Tant que les quantités produites ne parviennent pas à satisfaire la demande globale, le processus de hausse des prix se poursuit. Cette situation est typique d’une économie qui sort d’une phase prolongée de faible croissance ou même d’une récession.

Dans un contexte de sortie de conjoncture morose ou déprimée, les entreprises ne réagissent pas immédiatement à une hausse de la demande pour leurs produits car elles cherchent à écouler leurs stocks et préfèrent avoir la confirmation du caractère durable de la reprise avant d’investir.

L’inflation importée

Lorsque le taux de change d’une monnaie se déprécie par rapport au dollar et/ou aux autres principales devises de facturation du commerce mondial (essentiellement la livre sterling, le yen et l’euro), le coût des produits importés augmente.

Ce renchérissement des importations se répercute dans tous les secteurs de l’économie et touche les ménages autant que les entreprises. Ce phénomène peut aussi avoir pour origine une forte hausse des cours des produits énergétiques et agricoles sur les marchés mondiaux, laquelle peut naître d’une situation internationale tendue, voire d’un conflit comme ce fut le cas en 2022/2023 (guerre en Ukraine).

L’inflation par excès de création monétaire

La hausse des prix peut simplement être le résultat d’une augmentation de la quantité de monnaie disponible dans l’économie. C’est d’ailleurs la thèse principale de certaines écoles de pensée économiques, dites « monétaristes ».

C’est un excès de création monétaire par les banques commerciales ou par le financement du déficit public par la banque centrale (ce que l’on dénomme souvent par l’expression « faire fonctionner la planche à billets ») qui est à l’origine de l’inflation. L’inflation chronique en Argentine à la fin du XXème siècle et au début du XXIème siècle est souvent attribuée à une création monétaire excessive.

La stagflation, une situation économique a priori aberrante

La stagflation, contraction des mots « stagnation » et « inflation », désigne une situation combinant à la fois une faible croissance économique et une inflation élevée.

La théorie économique a longtemps considéré que cette situation ne pouvait pas se produire. Normalement, l’inflation et la croissance sont corrélées positivement : en phase de ralentissement conjoncturel, la politique économique vise à stimuler l’activité via le déficit budgétaire alors que la politique monétaire assouplit les conditions du crédit. La croissance redémarre en même temps que les prix progressent. À l’inverse, si l’inflation est jugée trop forte, la politique économique devient restrictive et la politique monétaire restreint les conditions du crédit. L’activité ralentit et la hausse des prix est contenue.

L’expression de « stagflation » a été créée dans les années 1970 pour caractériser une situation économique inédite, lorsque les prix du pétrole et des autres matières premières montant en flèche, ont entraîné à la fois une accélération de l’inflation et un fort ralentissement de la croissance dans les pays industrialisés.

Ce n’est qu’à partir du milieu des années 1980 que la stagflation a pris fin avec la mise en place de politiques de désindexation des salaires qui ont permis de faire reculer les taux d’inflation dans les pays occidentaux.

Une inflation modérée est bonne pour l’économie

Une hausse régulière mais modérée du niveau général des prix est l’objectif principal des politiques monétaires conduites par les grandes banques centrales. À ce titre, une progression de l’inflation de l’ordre de 2 % par an est considérée par la Banque centrale européenne (BCE) comme une cible optimale.

À un niveau modéré d’inflation sont en effet associés plusieurs avantages :

-

Cela permet aux entreprises d’ancrer leurs anticipations de hausses des prix à moyen et long terme. Le caractère prévisible de ces dernières est favorable à la prise de décision d’investir, car il réduit l’incertitude sur les revenus futurs engendrés par l’investissement.

-

Cela incite par ailleurs les ménages à placer leurs excédents de liquidités plutôt que de les thésauriser ou de les conserver sur leurs comptes bancaires. À défaut, l’érosion monétaire réduirait le pouvoir d’achat de leur épargne. Une inflation modérée contribue donc à assurer l’équilibre entre le niveau d’épargne et le niveau de l’investissement sans lequel les taux d’intérêt s’orienteraient à la hausse, limitant ainsi les projets d’investissements des entreprises. Une faible inflation contribue également à réduire la valeur réelle des dettes, ce qui favorise les décisions d’investissement de long-terme.

-

Une faible inflation permet également de conserver les taux d’intérêt à des niveaux peu élevés, puisque la banque centrale qui fixe les taux d’intérêt directeurs n’a pas besoin de restreindre les conditions de crédit pour atteindre son objectif de politique monétaire. Ceci est favorable à la croissance économique car les ménages et les entreprises peuvent emprunter à des conditions financières incitatives, tant en termes nominaux (le niveau des taux d’intérêt) que réels (le niveau des taux d’intérêt diminué de l’inflation).

Une inflation trop forte est nocive

Si l’inflation progresse trop fortement, cela peut avoir des répercussions dommageables pour l’économie tout entière :

-

Cela entraîne une dégradation de la compétitivité prix des produits fabriqués dans le pays par rapport aux produits fabriqués à l’étranger. En effet, si les prix des produits domestiques deviennent plus élevés que les mêmes produits fabriqués à l’étranger pour une qualité comparable, la demande étrangère risque de diminuer (baisse des exportations) alors que la demande interne pour les produits étrangers risque d’augmenter (hausse des importations). Il en résulte une baisse de l’activité pour les entreprises domestiques qui est susceptible d’entraîner des réductions d’effectifs et donc une progression du chômage.

-

Cela renforce l’incertitude quant au niveau futur des prix. Aussi, les entreprises adoptent des comportements prudents en matière d’investissement car la rentabilité de ceux-ci est difficile à anticiper. Une trop forte inflation risque donc de réduire les investissements productifs et donc le potentiel de croissance.

-

Cela pénalise les ménages si leurs salaires ne sont pas indexés sur la hausse des prix. Ils subissent alors une perte de pouvoir d’achat qui peut les amener à réduire leur consommation ou à désépargner pour maintenir leur niveau de vie.

-

Encore une fois, l’inflation fait fondre la valeur réelle de la dette des acteurs. Cependant, elle érode dans le même temps la valeur de leur patrimoine. Une inflation trop forte conduirait donc les investisseurs potentiels à refuser tout projet, sachant que les montants engagés ne vaudront plus rien.

La déflation : une fausse bonne nouvelle

Une dernière possibilité est une baisse des prix, qu’on appelle une déflation. Elle n’est pas à confondre avec la désinflation, que constitue une baisse de l’inflation (c’est-à-dire une hausse plus faible des prix).

Au premier abord, la déflation peut sembler opportune : la baisse des prix se traduit par une hausse du pouvoir d’achat des ménages et des entreprises. Cependant, ses effets de long-terme sont néfastes, car le mécanisme de la déflation s’apparente à un cercle vicieux. Les agents, voyant les prix baisser, peuvent décider de reporter leur consommation et leur investissement, anticipant de futures baisses. Puisque la demande s’affaisse, les prix s’ajustent : la déflation entraine la déflation, dans une perspective de prophétie auto-réalisatrice. C’est pour lutter contre le spectre d’un tel cercle vicieux que les banques centrales ont, dans les années 2010, mené des politiques monétaires très expansionnistes.

Bonjour,

La question dont je me posais toujours…pourquoi l’Etat n’imprime pas des billets supplémentaire afin de résoudre le probléme de la pauvreté? Qu’est ce qui entraînarait une création supplémentaire de billets. Pourquoi ceci pourrait entraîner l’Inflation?

Bonjour,

L’idée d’imprimer davantage de billets pour réduire la pauvreté est séduisante en apparence, mais elle présente plusieurs difficultés. La première d’entre elles est, comme vous le soulignez, le risque inflationniste. En effet, lorsque la quantité de monnaie en circulation augmente plus rapidement que la production des biens et services dans l’économie, cela peut provoquer une hausse du niveau général des prix : à offre inchangée, cela génère une demande supplémentaire, d’où une tension sur les prix.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour, je lis aujourd’hui que la dernière enquête de conjoncture de la Banque de France indique que l’inflation recule et qu’on se dirige vers 2% l’an prochain. Mais que les prix reculent eux aussi pour se diriger vers 6 %. Comment est-ce possible puisque l’inflation retrace l’augmentation des prix?

Bonjour,

L’inflation désigne effectivement l’augmentation durable et soutenue du mouvement général des prix. Nous vous rejoignons sur le fait que ces deux données sont donc a priori difficilement compatibles. Pourriez-vous nous préciser de quelle source il s’agit ? Nous n’avons, en effet, pas pu retrouver ces données dans la dernière enquête mensuelle de conjoncture de la Banque de France parue début février (https://www.banque-france.fr/fr/publications-et-statistiques/publications/enquete-mensuelle-de-conjoncture-debut-fevrier-2024).

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Pourquoi quand l’IPC est fort, et supérieur aux attentes la cours de la monnaie correspondante augmente aussi ? (exemple aujourd’hui, IPC US supérieur de 0.1% aux attentes, les cours de l’USD ont pris ~ 50points dans la foulée face à la plupart des autres devises…). Car selon toute logique, si l’inflation est importante, la perte de valeur de la monnaie l’est aussi, donc l’effet devrait être l’inverse, non ?

Bonjour,

Il est difficile d’identifier les facteurs causant les mouvements des taux de change. Pour le cas que vous citez, notre intuition est que l’inflation américaine, plus forte qu’attendue, a été interprétée par les intervenants sur le marché des changes comme le signe que l’assouplissement de la politique monétaire américaine aurait lieu plus tardivement qu’initialement anticipé. Autrement dit, les marchés anticipent que la FED temporisera davantage avant de baisser ses taux d’intérêt directeurs, ce qui est stimule la valeur du dollar.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

pourquoi peut-on dire que l’inflation est synonyme de perte de la valeur de la monnaie ?

Bonjour,

L’inflation désigne une hausse du niveau général des prix des biens et des services. Ainsi, dans un contexte d’inflation, il n’est pas possible d’acheter autant de biens et de services avec la même quantité de monnaie qu’auparavant. C’est en ce sens que l’on peut dire que l’inflation est synonyme de perte de la valeur de la monnaie.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Quel est le niveau d’inflation actuellement en France ?

Merci !

Bonjour,

Le taux d’inflation était, en rythme annuel, de 4,9 % en septembre 2023 en France. Pour une analyse et une décomposition de ce taux d’inflation, n’hésitez pas à consulter notre article « Inflation persistante et baisse de la consommation » disponible à l’adresse suivante : https://www.lafinancepourtous.com/2023/10/03/inflation-persistante-et-baisse-de-la-consommation-des-menages-en-france/

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Merci pour votre réponse ! Désolé de ne répondre que maintenant, je ne l’avais pas vu… Vous pouvez peut-être envoyer un mail aux internautes pour signifier que la réponse est en ligne, ça simplifierait les choses : il n’est pas toujours facile de retrouver la page sur laquelle la question se trouve.

Merci encore!

Bonjour,

L’inflation n’embarquant que l’évolution des prix des biens de consommation, comment mesure-t-on l’impact de l’inflation selon les différents niveaux de revenus ?

En effet, d’après la loi de Engel, plus le revenu augmente moins la proportion allouée aux dépenses de consommation est importante. Pouvons-nous dans ce cas dire que l’inflation est moins forte pour les hauts revenus et les hauts patrimoines ??

Merci et bonne journée

Bonjour,

Le taux d’inflation constitue, effectivement, une moyenne établie à partir de l’évolution des prix d’un panier de consommation type. Il masque donc des disparités entre les ménages qui, par définition, n’ont pas tous les mêmes habitudes de consommation. Comme vous le soulignez, l’alimentation occupe, par exemple, une plus grande part dans le budget des ménages modestes.

Nous avions traité il y a quelques mois déjà cette question dans notre article disponible à l’adresse suivante : https://www.lafinancepourtous.com/2022/06/28/quel-est-limpact-de-linflation-sur-les-menages/. Il apparaissait, en effet, que l’inflation était notamment plus élevée pour les ménages les plus modestes et ceux habitant en zone rurale, en raison du poids de l’alimentation et des transports dans leurs budgets. Pour approfondir cette question, vous pouvez consulter une note d’analyse plus récente de France Stratégie. Elle est disponible à l’adresse suivante : https://www.strategie.gouv.fr/publications/alimentation-logement-transport-linflation-pese-t-plus

Meilleures salutations,

L’Equipe de Lafinancepourtous.com