Opérations d’open market et taux directeur

Lorsqu’une banque commerciale a besoin de liquidités pour honorer les paiements effectués par ses clients (si ses clients retirent plus d’argent de leurs comptes qu’ils n’en déposent), elle peut les emprunter aux autres banques sur le marché interbancaire.

A l’inverse, quand une banque a des liquidités disponibles (ses clients remettent plus d’argent sur leurs comptes qu’ils n’en retirent), elle peut les prêter aux autres.

Les banques se prêtent pour des durées très variées d’une seule journée, et jusqu’à un an. Le taux d’intérêt associé à ces prêts est appelé le taux monétaire (ou taux interbancaire). En zone euro, les taux monétaires de référence sont l’€STR et l’Euribor.

Les règlements entre banques se font exclusivement par l’intermédiaire des comptes qu’elles détiennent à la banque centrale. Les soldes sur ces comptes s’appellent des « réserves ». C’est la banque centrale qui créé ces réserves, qui font donc partie de la « monnaie banque centrale » (en plus des pièces et des billets). Elles ne circulent donc pas dans l’économie, et servent simplement de monnaie interne au système bancaire.

Quand une banque ne trouve pas le montant nécessaire auprès des autres pour emprunter, elle peut s’adresser à la banque centrale, qui peut elle aussi assumer le rôle de prêteur. La banque centrale créée directement les réserves en créditant électroniquement le compte de la banque commerciale. Ces réserves seront détruites quand cette dernière remboursera son prêt.

Ce prêt n’est bien entendu pas gratuit. Un taux d’intérêt lui est associé, que l’on appelle « taux des opérations principales de refinancement » en zone euro, ou plus simplement « taux directeur ».

Pour accéder à ces prêts, la banque doit apporter à la banque centrale des garanties, sous la forme de titres financiers de qualité Ces titres financiers sont conservés par la banque centrale pendant toute la durée du prêt : on dit qu’il sont « pris en pension ». La banque commerciale ne pourra les récupérer que si elle honore sa dette. Ces prêts sécurisés sont appelés des repos (pour repurchase aggreements). Les repos constituent le mode principal d’intervention de la banque centrale. En ajustant le taux directeur, elle influence les taux monétaires.

Qu’est-ce qu’un taux directeur ?

Si la banque centrale augmente la valeur de son taux directeur, les taux monétaires suivent, et les banques vont répercuter cette hausse sur le coût des crédits qu’elles accordent. Les agents économiques vont être plus réticents à emprunter, et vont alors réduire leur consommation (particuliers) et leur investissement (entreprises). On dit que le politique monétaire est restrictive.

Inversement, si la banque centrale diminue la valeur de son taux directeur, les banques vont diminuer le taux d’intérêt de leurs crédits. Les agents économiques vont être plus enclins à emprunter et vont alors augmenter leur consommation (particuliers) et leur investissement (entreprises). On dit que la politique monétaire est accommodante.

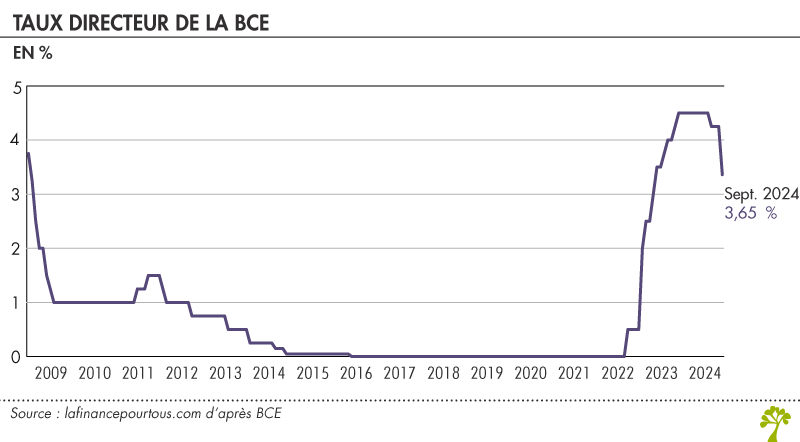

En zone euro, le taux de refinancement principal de la BCE est de 3,65 % depuis le 12 septembre 2024.

Dans un contexte de crises multiples (crise des subprimes, crise des dettes publiques, crise liée au Covid-19), la BCE a régulièrement baissé ses taux directeurs à partir de 2008, et les a ensuite maintenu à un niveau très faible. En juillet 2022, la BCE a décidé de nombreuses augmentation de son taux, dans un contexte de retour de l’inflation. Depuis le début de l’année 2024, la politique monétaire se veut plus accommodante.

En plus de ces opérations d’open market dites « principales », la banque centrale peut parfois implémenter des variantes, notamment pour ajuster sa relation structurelle de long terme avec le système financier, ou influencer plus finement la liquidité sur le marché interbancaire, via par exemple des repos inversés.

Les réserves obligatoires

La banque centrale peut imposer à toutes les banques commerciales de « déposer » sur leur compte auprès de leur Banque centrale nationale un pourcentage des dépôts qu’elles gèrent. Si le taux des réserves obligatoires est de 1 % (sa valeur actuelle en zone euro), une banque qui gère 1000 € de dépôts doit déposer 10 € à la Banque centrale.

Plus le taux des réserves obligatoires est faible, plus les banques pourront faire circuler la monnaie. Si la banque centrale décide de baisser ce taux à 0,5 %, lorsqu’une banque gère 1 000 €, elle ne doit plus déposer que 5 € à la banque centrale au lieu des 10 € précédemment. Inversement, si la banque centrale augmente ce taux à 2 %, les banques pourront moins faire circuler la monnaie car pour 1 000 € de dépôts, 20 € au lieu de 10 € précédemment devront être déposés à la banque centrale et seront donc « gelés ». Cet instrument, dont l’efficacité supposée est basée sur la théorie du « multiplicateur », n’est aujourd’hui plus utilisé par les banques centrales des pays développés.

Les facilités permanentes

Les facilités permanentes sont des opérations de politique monétaire consistant à prêter à une banque commerciale, ou au contraire, à rémunérer les réserves qu’elle a en dépôt, à une échéance de vingt-quatre heures. Il y en a donc de deux espèces, le « prêt marginal » et la « rémunération de dépôt », et chacune d’entre elle a un taux d’intérêt associé. Depuis le 12 septembre 2024, le taux d’intérêt marginal est fixé à 3,90 % et celui de la facilité de dépôt à 3,50 % en zone euro.

Les facilités permanentes ont deux intérêt majeurs. Tout d’abord, elles permettent aux banques de se financer en urgence auprès de la banque centrale en cas de problème. Cette possibilité permet d’éviter toute panique du système bancaire.

Surtout, taux font apparaitre un plancher et un plafond sur le marché monétaire, en particulier en zone euro. En effet, quelle banque accepterait de prêter à un taux inférieur au taux de rémunération des dépôts, dont elle est certaine de pouvoir bénéficier ? De même, quelle banque accepterait d’emprunter à un taux supérieur au taux de prêt marginal ? La BCE pose ainsi des limites à la valeur des taux monétaires. Ces limites forment ce que l’on appelle le corridor des taux d’intérêt. Ce corridor est un puissant outil afin de garantir que les taux monétaires ne s’écartent pas de leur cible.

Bonjour,

Si une banque ne met qu’1% de ses dépôts dans son compte en banque centrale où va le reste ?

Bonjour,

Les dépôts constituent des ressources pour les établissements bancaires. Ces derniers les utilisent pour accorder des prêts à leurs clients, effectuer des placements à court terme, etc. Dans certains cas, enfin, les dépôts sont dits « fléchés ». C’est le cas d’une partie des sommes versées sur le Livret A et le Livret de développement durable et solidaire (LDDS) : celle-ci est reversée à la Caisse des dépôts et consignations afin de contribuer au financement du logement social, du développement industriel et du développement durable.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour

« Les réserves obligatoires

La BCE impose à toutes les banques commerciales de « déposer » sur leur compte auprès de leur banque centrale nationale un pourcentage des crédits qu’elles accordent. Si le taux des réserves obligatoires est de 1 %, cela signifie que si une banque accorde un crédit de 1000 €, elle doit déposer 10 € à la banque centrale nationale. »

Désolé mais c’est totalement inexact; les réserves obligatoires sont calculées dur les dépôts et non pas sur les crédits.

« Banque de France

Eurosystème

ABC L’Eco en bref

La politique monétaire conventionnelle

Pour renforcer son efficacité, la politique monétaire conventionnelle s’appuie également sur un système de réserves obligatoires rémunérées : les banques commerciales doivent déposer à la banque centrale une part des dépôts provenant de leurs clients.

https://abc-economie.banque-france.fr/sites/default/files/medias/documents/821065_pol-mon-conv.pdf »

Cdt

Bonjour,

Et merci de votre vigilance ! Vous avez tout à fait raison : nous allons modifier cet article en ce sens.

Nous vous souhaitons une très belle année 2022

Meilleures salutations,

L’Equipe de Lafinancepourtous.com