Cette métaphore de « monnaie hélicoptère » a souvent été évoqué comme une possibilité par de nombreux économistes, mais aussi par la Banque centrale européenne (BCE) elle-même dans le cadre de sa politique de lutte contre le risque déflationniste en zone euro. Cependant, à ce jour, une telle politique n’a jamais vraiment été mise en œuvre.

Si le recours à un tel instrument a été évoqué dans les années 2010, cela tient à la persistance d’une inflation basse durant cette période en zone euro malgré la politique monétaire non conventionnelle mise en œuvre par la BCE depuis mars 2015.

Toutefois, les inconvénients ainsi que les difficultés de mise en place de cette mesure ont pris le dessus sur les débats.

La politique monétaire de la BCE peine à montrer son efficacité

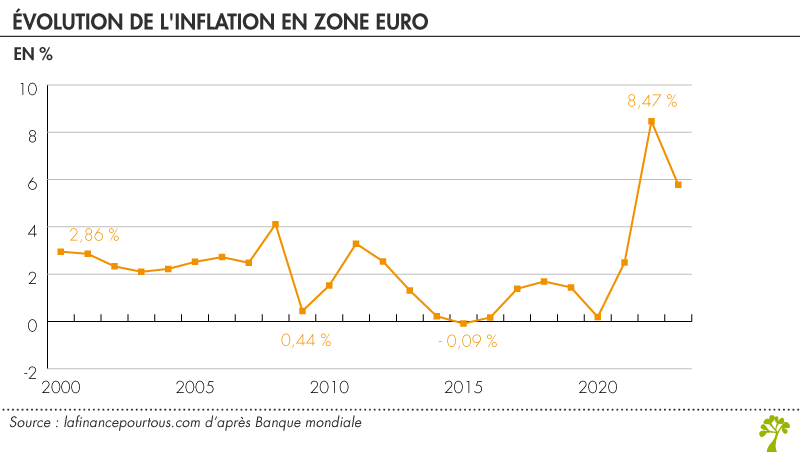

À partir du début de la crise de la zone euro, l’inflation va chuter en dessous de l’objectif de la BCE d’une inflation à 2 % par an. Entre 2013 et 2020, malgré toutes les politiques monétaires non conventionnelles utilisées par la BCE pour redresser la barre, les prix stagnaient, voire diminuaient pour certains biens et services.

Si cette évolution apparaissait positive pour le pouvoir d’achat des ménages, elle a suscité les inquiétudes de la BCE de voir la zone euro basculer dans une spirale déflationniste qui serait particulièrement néfaste pour l’économie européenne. En effet, la baisse des prix incite les ménages et entreprises à retarder leur consommation et leur investissement, ralentissant l’économie et entrainant une déflation encore plus soutenue.

Cette situation semblait assez désespérée jusqu’à la crise sanitaire. Celle-ci a causé le début d’une grosse période inflationniste qui a atteint un pic en 2022 avec 8,47 % d’inflation des prix à la consommation. Ce contexte a fait changer de paradigme les actions de la BCE, devant non plus relancer l’économie et les prix, mais calmer l’inflation à coup de hausses successives de ses taux directeurs.

Pourquoi les mesures prises par la BCE ont peiné à faire repartir l’inflation en zone euro ?

L’inflation était faible en zone euro pour deux raisons complémentaires :

-

d’une part, parce que la croissance économique reste faible et le chômage élevé. Dans ce contexte, les entreprises se font concurrence entre elles pour écouler leur production, ce qui contraint les prix. Par ailleurs, les salariés ne peuvent exiger des augmentations de salaires car leur pouvoir de négociation est affaibli ;

-

d’autre part, parce que la zone euro s’est insérée pleinement dans une économie de plus en plus mondialisée. La mondialisation pousse les entreprises à délocaliser leur production vers les économies à bas coûts de production, ou à importer des produits semi-finis en provenance de ces pays. La baisse des prix des matières premières en 2015 a renforcé momentanément ce phénomène.

Dans un tel environnement, la politique monétaire peut donc difficilement agir efficacement, car la baisse des taux d’intérêt de la BCE a vocation à relancer la demande de crédit de la part des entreprises et des ménages. Mais puisque les entreprises ne souhaitent pas investir faute de débouchés suffisants, et que la crainte du chômage pousse les ménages à davantage épargner, le principal canal de transmission de la politique monétaire conventionnelle se trouve affaibli.

C’est pourquoi la BCE a mis en place des politiques non conventionnelles entre 2015 et 2022 destinées à racheter des titres obligataires sur les marchés financiers, à l’instar de ce que la banque centrale des États-Unis (la Fed) a fait.

Dans ce contexte, face à l’absence de résultats tangibles en matière de remontée du taux d’inflation malgré l’ensemble des mesures adoptées par la BCE, de nombreux économistes se sont posé la question du recours à la monnaie hélicoptère comme moyen ultime de faire repartir à la hausse l’indice des prix à la consommation en zone euro. Interrogé sur cette éventualité lors de sa conférence de presse du 10 mars 2016, Mario Draghi, alors gouverneur de la BCE, a indiqué qu’il trouvait cette idée intéressante tout en précisant qu’elle n’avait pas encore été étudiée par la BCE. Mais dans les faits, il n’en fera rien, pas plus que Christine Lagarde qui lui a succédé.

La monnaie hélicoptère difficile à mettre en œuvre

Le concept de monnaie hélicoptère se rapporte à la distribution aux ménages ou aux entreprises de monnaie directement créée par la banque centrale, sans aucune contrepartie, contrairement à ce qui se pratique lorsque cette dernière utilise la « planche à billets » pour financer le déficit public. En effet, dans ce cas, la banque centrale crédite le compte du Trésor et elle constate une créance sur celui-ci, ou bien elle achète les obligations qu’il a émises et qui viennent se loger à son actif.

Dans le cas de la monnaie hélicoptère, il n’y a absolument aucune contrepartie à l’émission de monnaie par la banque centrale, puisque celle-ci distribue la monnaie qu’elle crée aux agents économiques qui n’ont pas de compte chez elle et qui n’émettent pas de titres de dettes en contrepartie.

Il s’ensuit que la banque centrale se trouverait confrontée à deux difficultés majeures si elle souhaitait recourir à la monnaie hélicoptère : d’une part, comment concrètement transférer la monnaie créée aux ménages ou aux entreprises ? D’autre part, comment traduire cette opération dans son bilan ?

La banque centrale n’a pas d’accès direct aux agents économiques

La banque centrale est la banque des banques commerciales qui disposent d’un compte ouvert à leur nom dans sa comptabilité. Mais ni les ménages ni les entreprises non financières n’en disposent.

Dans ces conditions, ce qui est facile à faire avec les banques, à savoir créditer tout simplement leurs comptes des montants mis à leur disposition, est tout à fait impossible à réaliser avec les autres agents économiques.

Aussi, cette question purement pratique constitue-t-elle un obstacle à la mise en place de la monnaie hélicoptère, sachant que l’idée d’un hélicoptère larguant des liasses de billets sur toute la zone monétaire reste une image destinée à illustrer un concept qui jusqu’à présent demeure théorique.

Plusieurs solutions sont envisageables : les ménages pourraient ouvrir des comptes directement auprès de la banque centrale pour recevoir cette monnaie. Il est également possible de passer par le système bancaire traditionnel : la banque centrale demande aux banques de créditer les comptes de leurs clients, et leur fournit en échange des réserves à la banque centrale.

Des fonds propres négatifs ?

On vient de le voir, la monnaie hélicoptère pourrait être distribuée directement aux acteurs de l’économie réelle, ou bien indirectement via le système bancaire.

Dans tous les cas, d’un point de vue bilanciel, cette opération fait augmenter le passif de la banque centrale. L’actif de la banque centrale, lui, n’augmente pas. Autrement dit, dans une perspective comptable, la banque centrale enregistre une perte, ce qui induit une réduction de ses fonds propres (donc de sa solvabilité). Une question qui fait débat est de savoir si une baisse des fonds propres, voire une valeur négative, pose un problème économique ou non.

Pour certains économistes, des fonds propres négatifs détruirait la crédibilité de la banque centrale, et donc in fine la confiance dans la monnaie. Pour d’autres, cette curiosité comptable n’aurait aucun impact économique, la banque centrale ne pouvant pas faire défaut, puisqu’elle émet les moyens de paiement.

L’efficacité de la monnaie hélicoptère n’est pas garantie

L’idée sous-jacente à la monnaie hélicoptère est que la monnaie créée par la banque centrale va directement se déverser dans l’économie réelle et ainsi augmenter la masse monétaire, c’est-à-dire le total de monnaie en circulation dans l’économie, sans que la production de biens ou de services n’ait augmenté en parallèle. La consommation et les prix vont alors progresser, engendrant ainsi un cercle vertueux susceptible de relancer l’activité économique et d’éviter le piège de la déflation.

Plusieurs obstacles à la réalisation de ce scénario permettent toutefois de douter de l’efficacité du recours à la monnaie hélicoptère :

-

Les ménages pourraient décider d’épargner ou de thésauriser la monnaie reçue de la banque centrale. Dans ces conditions, l’effet sur la consommation serait nul ou marginal. Pour contrer ce risque, la monnaie pourrait être distribuée sous forme de bon d’achat à validité limitée. Mais même dans cette hypothèse, l’impact sur l’activité économique ne serait pas contrôlable.

-

Le surcroît de consommation engendré par la monnaie hélicoptère pourrait en effet profiter avant tout aux produits importés hors zone euro. Dans ce cas, l’effet sur l’activité économique serait faible et sans doute insuffisant pour relancer l’inflation et la production sur le long terme.

-

Les gains générés par la relance de l’activité risqueraient par ailleurs de ne pas être répartis de façon optimale dans toute la zone euro. Il se pourrait en effet que les premiers bénéficiaires soient les pays les plus compétitifs qui verraient leur situation s’améliorer au détriment des autres.

- La répartition des revenus permis par la monnaie hélicoptère est incertaine. Même si les ménages profiteraient dans un premier temps d’une hausse de leur pouvoir d’achat, et pourraient donc consommer plus, les entreprises pourraient très bien décider d’utiliser leur surplus de revenu pour verser plus de dividendes à leurs actionnaires, plutôt que d’augmenter les salaires. Les consommateurs verraient leur pouvoir revenir au niveau de départ.

bonjour,

Vous précisez en réponse à une question : « Le QE n’impacte pas les fonds propres des banques ».

Pourriez-vous nous éclairer sur le débat actuel concernant la possibilité pour la BCE (ou les BCN ?) d’avoir des fonds propres négatifs ? Quel type d’opération génèrerait des fonds propres négatifs ?

merci

Bonjour,

Vous faîtes ici référence au débat en cours sur la possibilité d’annuler une partie des dettes publiques par l’action de la Banque centrale. Au sein de la zone euro, par exemple, si la Banque centrale européenne (BCE) ne présente pas au remboursement les titres de dette publique qu’elle détient, elle procède implicitement à une annulation d’une partie des dettes publiques des pays membres de la zone. Cette opération impacterait la valeur de son actif et donc de ses fonds propres figurant au passif de son bilan. La Banque des Règlements Internationaux avance, dans un rapport récent, que les Banques centrales pourraient tout à fait continuer à fonctionner normalement même avec des fonds propres négatifs. Toutefois, l’opportunité d’une telle réduction de la dette publique via l’action de la Banque centrale est fortement débattue par les économistes. Certains louent un moyen salutaire d’alléger les comptes publics, tandis que d’autres n’y voient notamment qu’un transfert de richesse sans grand effet, puisque la dette du secteur public (Etats + BCE) ne serait pas modifiée.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Lorsque Nicolas Dufourq parle de « pont aerien de cash » pour sauver l’economie francaise il s’agit bien là d’une monnaie helicoptere ?

le plan mise en place par l’Etat et la BPI reprendrait donc ce principe theorique ? l’argent nest pas mise a la disposition des particuliers mais des banques et le but nest pas de relancer la consommation mais de soutenir l’offre, et d’aider les entreprises dans ce contexte de desert.. mais si j’ai bein compris l’article le principe est bien là?

Bonjour,

Le concept de monnaie hélicoptère n’a pas de définition très précise. Dans sa version stricte, il ne concerne que des sommes qui seraient versées directement aux ménages, mais des aides aux entreprises financés par la banque centrale peuvent s’apparenter à de la monnaie hélicoptère.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

Je ne comprends pas pourquoi les difficultés evoquées dans le paragraphe « Monnaie hélicoptère : une opération techniquement difficile » ne s’appliqueraient pas au quantitative easing ? Dans les deux cas, il y a création monétaire ex nihilo non ? Qu’elle soit dirigée vers l’achat d’actifs ou vers le compte en banque des ménages change-t-il qqch au niveau de la contrepartie de cette création ?

Merci pour vos articles clairs et instructifs.

Bonjour,

Si la BCE distribue de l’argent sur le compte des ménages, cela entraîne une hausse mécanique de la masse monétaire (cela conduit aussi la BCE à court-circuiter les parlements dans l’allocation des ressources au sein de la population, ce qui pose des problèmes politiques).

Quand la BCE rachète des actifs (surtout des obligations souveraines) auprès de banques, cela ne fait augmenter la masse monétaire que si les banques réinjectent ces sommes dans l’économie. Comme les banques conservent la majorité de ces sommes sur leur compte auprès de la BCE, le QE ne fait pas fortement augmenter la masse monétaire. Il permet de faire baisser les taux auxquels s’endettent les États, ce qui diminue leur charges d’intérêt et leur donne plus de marges de manœuvres budgétaires.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

Merci beaucoup pour votre réponse.

Il y a toujours un point que je ne comprends pas : quelle est la garantie que les banques n’injectent pas les liquidités dans le système monétaire ? N’est-ce pas d’ailleurs ce qui s’est passé avec la formation des bulles sur les actifs immobiliers et financiers ?

J’ai l’impression que la maîtrise de l’inflation par la BCE repose sur un facteur non maîtrisé par elle, à savoir la proportion de l’argent injectée dans l’économie réelle par la banque commerciale vs. celle dormant sur son compte à la BCE.

A un autre commentaire, vous avez répondu (merci encore !) ceci: « la différence est en fait assez minime, car les banques savent que la BCE leur rachètera les obligations publiques qu’elles achètent sur le marché primaire, elles servent donc d’intermédiaires entre les émetteurs de dettes (surtout des États) et la banque centrale. » Puisque la différence est en effet assez minime, pourquoi ce rôle intermédiaire des banques qui semble être source d’aléas (en tant que facteur non maîtrisé) plus qu’autre chose ?

Bonjour,

Si les banques injectent plus d’argent dans l’économie, cela conduira à un rebond de l’inflation, et donc la banque centrale arrêtera ses politiques accommodantes comme l’assouplissement quantitatif (QE). A l’inverse, si les banques conservent une grande part de leurs liquidités auprès de la banque centrale, alors celle-ci peut continuer ses achats d’actifs sans crainte d’une dérive inflationniste. La banque centrale surveille la situation et ajuste sa politique en fonction de la réaction des agents économiques (notamment des banques).

Quand la BCE lance un programme de rachat d’actifs (sur le marché secondaire), les banques commerciale savent que celle-ci leur rachètera les titres qu’elles ont acquis sur le marché primaire. Il n’y a donc pas beaucoup d’aléa sur ce point. Ce qui est plus incertain (comme nous l’avons dit précédemment) est de savoir comment les banques vont utiliser leurs liquidités.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour

C’est plus clair, merci !

Je continue toutefois de m’interroger sur votre dernier point : « Ce qui est plus incertain (comme nous l’avons dit précédemment) est de savoir comment les banques vont utiliser leurs liquidités. » qui m’évoque 2 questions :

1. Une banque peut-elle utiliser l’argent (issue de la vente d’obligations à la BCE dans le cadre du QE) totalement librement, et notamment : a) pour renforcer ses fonds propres afin d’être en conformité avec Bâle III (et cela vient-il gonfler la masse monétaire ?) b) pour faire du trading sur le marché actions ?

2. Même si je comprends que la BCE peut adapter le QE en réaction à l’usage que les banques commerciales font de l’argent, il y a quand même un aléa à ce niveau. Ne serait-il pas plus efficace que la BCE prête directement aux Etats ? Je crois savoir que c’est interdit aujourd’hui par les traités, mais quel est le rationnel derrière ça ?

Désolé pour toutes ces questions, mais le sujet est si passionant, surtout compte tenu de l’actualité ! Merci encore pour votre aide

Bonjour,

Attention, les fonds propres sont de l’argent apporté par les actionnaires (ou les bénéfices réinvestis dans l’entreprise), ce ne sont pas des sommes reçues dans le cadre du QE. Le QE n’impacte donc pas les fonds propres des banques.

Concernant votre deuxième question, l’interdiction du financement direct par la banque centrale part de l’idée qu’un tel financement risque de conduire à de l’inflation. Cependant, le financement indirect (rachat des obligations publiques sur le marché secondaire plutôt que sur le marché primaire) est sensiblement similaire. L’interdiction de financement direct par la BCE est donc contournée, et cette interdiction est, au bout du compte, assez théorique.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Voilà monsieur. En 2008 on a utilisé le concept de hélicoptère financier mais ils on commis l’erreur de verser l’argent directement aux banques aux lieux de particuliers. Cette argent a servi à enrichir devanttage les banques. Sans relancer la consommation.. Voilà que maintenant on doit verser cette argent directement sur chaque compte bancaire