Définition de la base monétaire

Afin de comprendre ce qui va suivre sur les impacts des politiques monétaires de la BCE, il faut revoir ce qu’est une base monétaire. La base monétaire, aussi appelée « monnaie banque centrale » (notée M0), est l’ensemble de la monnaie créée directement par la banque centrale (BC). Elle seule peut créer cette monnaie.

Elle peut prendre différentes formes, à la fois de pièces et de billets qu’elle seule peut émettre, mais aussi des avoirs monétaires qui sont détenus par les banques commerciales auprès de la BC.

Si chaque banque commerciale peut créer de la monnaie scripturale (écritures de compte) via l’octroi de crédit, elle ne peut cependant pas créer de la monnaie centrale. Or c’est cette monnaie centrale qui sert de moyen de paiement entre les banques (via le marché interbancaire). Chaque banque doit donc avoir des dépôts auprès de la BC afin de pouvoir prêter et emprunter cette monnaie.

Quand la BC crée de la monnaie centrale, celle-ci n’est donc pas utilisée par les acteurs de l’économie réelle. Cependant, les banques commerciales s’en servent comme fondation pour accorder plus de crédits. Non pas qu’elles prêtent cette monnaie centrale (elles créent ex-nihilo la monnaie du crédit), mais plutôt que celle-ci est utilisée de moyen de règlements avec d’autres banques lorsque les fonds prêtés seront transférés auprès d’autres agents.

On fait donc la distinction entre base monétaire (la monnaie de la banque centrale surtout utilisée par les banques) et la masse monétaire (la monnaie utilisée par les acteurs de l’économie réelle).

La BC peut aussi avoir un impact sur ce canal grâce à ses taux directeurs. En effet, si elle augmente son taux de rémunération des dépôts, les banques commerciales préfèreront accorder moins de crédits pour profiter de cette rémunération facile et sans risque. A l’inverse, la baisse de ce taux incitera les banques à prêter plus afin d’obtenir de meilleures rémunérations via les intérêts qu’elles appliquent à leurs crédits à leurs clients.

Securities Markets Programme (SMP) et impact sur la base monétaire

En premier lieu, qu’est-ce que le programme SMP, lancé en mai 2010 ? Il consistait à racheter sur le marché secondaire les obligations souveraines des États de la zone euro qui faisaient face à la défiance des investisseurs qui exigeaient des primes de risques élevées pour acquérir ces titres.

La BCE a ainsi procédé au rachat d’obligations du Portugal, de l’Irlande, de l’Italie, de la Grèce et de l’Espagne pour un montant total d’environ 220 milliards d’euros. Ce programme est aujourd’hui arrêté.

Il a été remplacé en septembre 2012 par le programme OMT (Outright Monetary Transactions), qui n’a toutefois pas débouché sur l’acquisition de nouveaux titres par la BCE.

Le SMP a-t-il résulté en une création monétaire ?

Ces rachats effectués dans le cadre du programme SMP n’ont pas donné lieu à de la création monétaire. En effet, si la BCE procédait bien à des injections de liquidités lors de ses rachats, elle procédait à la « stérilisation » de ses interventions.

Cela signifie qu’elle intervenait auprès des banques pour retirer le même montant de liquidités que celui qu’elle leur avait apporté en rachetant les titres de la dette publique. Par exemple, si la BCE rachetait sur le marché secondaire de la dette publique des titres d’une contrevaleur de 5 milliards d’euros, elle allait, dans le même temps, procéder à une reprise de liquidités pour un montant global de 5 milliards d’euros également.

Donc pas d’augmentation de la base monétaire ici, pas plus qu’une augmentation des agrégats monétaires. La stérilisation de l’opération l’a rendu neutre de ce point de vue, tout en permettant d’alléger le risque porté par les banques commerciales.

Les canaux de transmission des politiques monétaires

Avant de s’intéresser aux résultats de l’assouplissement quantitatif qui vont suivre, il faut avoir en tête les principaux canaux de transmission de cette politique monétaire non conventionnelle.

Canal du crédit

Le canal du crédit se porte sur les opérations comptables qui ont lieu lors des opérations de la BCE. L’achat des titres par la banque centrale auprès de banques commerciales fait augmenter les réserves dont elles disposent. Les banques ont ainsi la capacité de prêter plus d’argent aux acteurs de l’économie, et à des taux d’intérêt moins élevés, ce qui favorise la consommation et l’investissement.

Canaux du prix des actifs

Selon ce canal, les opérations de rachat d’obligations entraînent une hausse de la demande sur le marché des obligations, et donc une hausse des prix. Cette hausse des prix fait baisser le rendement des obligations (on paye plus cher quelque chose qui rapporte le même montant). Ensuite, ces politiques de rachat de dettes publiques font ainsi baisser le taux d’intérêt des obligations nouvellement émises, ce qui favorise l’investissement et la consommation.

Canal de confiance

Selon ce canal, l’annonce d’une politique de rachat d’actif par une BC pourrait rassurer les acteurs économiques et éclaircir leurs attentes en termes d’inflation et de croissance.

Canal du signal

De la même manière que le canal de la confiance reflète les anticipations des entreprises et des ménages sur les effets économiques des programmes de politiques monétaires, le canal du signal reflète les anticipations des investisseurs sur les taux d’intérêt et les prix futurs des actifs. Les réactions des investisseurs influencent les taux d’intérêt et les prix avant même que ce dernier ne soit implémenté.

Canal du taux de change

Le taux de change est une variable très importante économiquement, mais dont la réaction aux annonces de politiques de rachat d’obligations n’est pas très claire.

D’un côté, les investisseurs internationaux pourraient considérer qu’un tel programme entraînera une baisse des taux d’intérêt, et donc de la profitabilité. La demande de monnaie domestique diminue donc : on dit qu’elle se déprécie. La dépréciation bénéficie alors aux exportations, car les entreprises domestiques deviennent plus compétitives. En contrepartie, le prix des importations augmente. La majorité du temps, ces effets sur les échanges ont un impact positif sur la croissance.

Assouplissement quantitatif : une création monétaire ?

Historique de la politique d’assouplissement quantitatif de la BCE

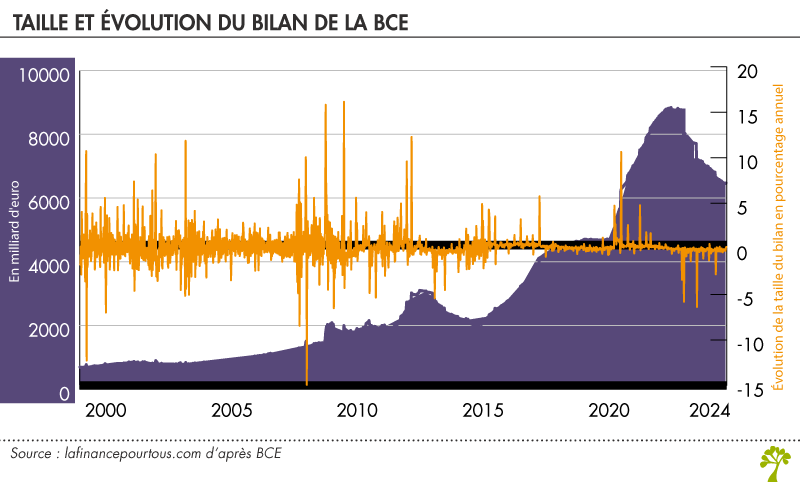

Une nouvelle phase d’achat de dette publique par la BCE va s’opérer à partir de 2015 via une nouvelle méthode, l’assouplissement quantitatif (le quantitative easing ou QE). En effet, face à la menace persistante du risque déflationniste en zone euro en 2015, la BCE s’est décidée à lancer à son tour un vaste programme d’assouplissement quantitatif : l’APP (Asset Purchase Programme). Il porte alors sur un montant de 1 100 milliards d’euros d’achats de titres obligataires émis par les États membres de la zone euro ou par des organismes européens (comme la Banque Européenne d’Investissement par exemple).

Ce programme durera jusqu’à fin 2018 avec la suspension par la BCE de son programme de QE. Son montant initial a entretemps plus que doublé, pour atteindre les 2 600 milliards d’euros.

Néanmoins, comme pour la Fed ou la Banque du Japon, la crise sanitaire a poussé à reprendre son programme (les taux directeurs étant déjà à leur valeur plancher). C’est dans ce contexte qu’elle a entrepris le programme d’achat d’urgence pandémique (Pandemic Emergency Purchase Programme, PEPP). Son enveloppe atteint les 1 850 milliards d’euros en 2020, en permettant en parallèle l’élargissement des titres achetables. Fin 2022, les encours détenus par la BCE atteignent alors 5 000 milliards d’euros.

Depuis 2022, il n’y a plus eu de programme de QE. Comme dans beaucoup de zones économiques développées, l’inflation a succédé à la crise sanitaire, faisant changer de paradigme la situation économique. Bien que la BCE ait emboîté le pas à d’autres banques centrales et augmenté ses taux directeurs, elle n’a cependant pas souhaité vendre un de ses actifs financiers accumulés au cours des années. La BCE a préféré opter pour une réduction naturelle au fur et à mesure que les obligations arrivent à maturité.

Depuis le milieu de l’année 2024, la BCE bascule à nouveau dans une politique monétaire plus accommodante, l’économie de la zone euro souffrant d’une forte atonie.

Le quantitative easing est-il une forme de création monétaire ?

Comme pour les rachats opérés dans le cadre du SMP, ceux-ci ont été financés par la BCE par des injections de liquidités dans le système financier.

Toutefois, ils s’en distinguent par le fait que cette injection de monnaie n’a pas été stérilisée, ce qui implique que le montant de la base monétaire de la zone euro s’est grandement accru, sans pour autant que les euros nouvellement émis ne viennent se déverser dans l’économie réelle par le biais de la distribution de crédit par les banques ou par l’achat des nouvelles émissions obligataires des États de la zone euro.

En effet, les banques ont utilisé les liquidités obtenues pour se désendetter ou les placer dans leurs comptes de réserves à la banque centrale plutôt que pour octroyer davantage de crédits aux entreprises ou aux ménages. Autrement dit, la monnaie centrale a bien plus été stockée qu’utilisée comme moyen de paiement entre les banques qui accordaient des nouveaux crédits. Cette base monétaire a également pur servir comme moyen d’achats d’actifs financiers, ce qui explique la hausse des prix des actions et des obligations.

La hausse de masse monétaire opérée par la BCE dans le cadre de son programme d’assouplissement quantitatif a été :

- Indirecte , dans le sens où elle ne peut transiter que par le canal de la distribution de crédit par les banques commerciales de la zone euro ou via le réinvestissement des liquidités dans les nouvelles émissions obligataires des États de la zone euro ;

- Assez faible, comparativement à la quantité de base monétaire créée. La distribution de crédit par les banques dépend surtout de la demande des entreprises et donc des perspectives de croissance ;

- Dépendante de la stratégie de réinvestissement des acteurs qui ont accepté de vendre leurs titres à la BCE, et notamment du réemploi des liquidités obtenues de celle-ci dans l’achat de titres des nouvelles émissions obligataires des pays membres de la zone euro.

Pour conclure sur l’impact du quantitative easing sur la création monétaire

Le rachat de titres de la dette publique par la BCE n’augmente pas directement ni automatiquement la masse monétaire selon la technique utilisée. Dans le cas de l’assouplissement quantitatif, cela a eu lieu de manière indirecte via les différents canaux de transmission comme celui du crédit. Les économistes s’accordent donc globalement autour du fait que de tels rachats par la BCE ont eu un effet sur la masse monétaire, mais qui s’avère être très relatif au vu des montants des rachats. De même, le processus a été plutôt lent et a connu des externalités négatives, en particulier sur le prix des actifs qui s’est envolé.

Les interventions massives de la banque centrale sont ainsi plus efficaces sur le court-terme, pour lutter contre une panique financière et régler les problèmes de liquidités des acteurs, que pour relancer l’inflation et la croissance sur le long-terme.

Bonjour,

J’aimerai reposer la question de Jean-Pierre, posée en mai 2020, mais laissée sans réponse de votre part. La voici :

« Sauf erreur, quand la BCE acquiert de la dette d’Etat sur le marché secondaire auprès de banques commerciales, elle le fait en émettant de la monnaie centrale. En va-t-il de même lorsqu’elle acquiert des titres auprès d’autres types d’investisseurs (à supposer qu’elle le puisse), par exemple des fonds de pension américains (ce qui signifierait que des investisseurs autres que des établissements bancaires peuvent détenir de la monnaie banque centrale) ? »

Merci d’y répondre et merci pour vos articles,

Bien à vous,

Matthieu

Bonjour,

Voici quelques précisions sur ce dernier point : la Banque centrale européenne ne traite, dans le cadre de ses programmes d’achats de titres, qu’avec des institutions désignées comme « éligibles ». Il s’agit d’établissements de crédit de la zone euro. Ainsi, les gestionnaires d’actifs et les autres institutions financières ne sont pas considérés comme des contreparties éligibles aux programmes d’achats de titres. Vous pourrez trouver davantage de précisions sur le fonctionnement du PEPP dans notre infographie dédiée : https://www.lafinancepourtous.com/decryptages/crises-economiques/crise-economique-covid-19/la-dette-publique-et-la-politique-de-la-bce-face-a-la-pandemie-de-covid-19/.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Vous expliquez que certaines banques seraient tentées de garder les liquidités obtenues lors de la cession de leurs titres à la BCE et ainsi empecher en quelques sortes l’augmentation de la masse monétaire en circulation dans l’économie .

Ma question est donc la suivante : la BCE n’a-t-elle pas un levier lui permettant justement d’éviter celà , plus précisément le 2ème taux directeur de la BCE : le taux de rémunération des dépôts ? Vous pensez que même avec un taux négatif , certaines banques persisteraient à conserver ces liquidités dans leurs comptes à la BCE ? ( ou bien vous pensez qu’elles ont le droit de conserver ces liquidités au sein de leur établissement ?)

Merci .

Bonjour,

Vous avez tout à raison : la Banque centrale peut tenter d’inciter les banques commerciales à prêter davantage de fonds, afin de relancer l’économie, via le taux de rémunération des dépôts. Toutefois, en cas de crise de confiance aigue, les banques peuvent, temporairement, préférer conserver leurs liquidités à la Banque centrale, même en cas de taux faibles ou négatifs.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Les banques ne prêtent qu’à certaines conditions

– respecter la régulation

– être en face de bons dossiers solvables, soit de particuliers, soit d’entreprises.

Concernant les particuliers, c’est assez simple.

Concernant les entreprises, c’est plus compliqué : pas de demande d’entreprises, pas de crédit, des demandes « farfelues », border-line, faut réfléchir avant d’acceper.

Les banques sont prudentes. Quelques fois, et souvent, elles s’y mettent à plusieurs pour limiter les risques (pool bancaire).

Faites l’exercice vous même : vous disposez de 10.000 €. Vous souhaitez les prêter. Que faites vous, quelles réflexions vous passent par la tête. Voilà, vous êtes un banquier en herbe !

Bonjour,

Pour compléter ce commentaire, nous vous invitons à relire notre article détaillant les principales étapes avant la souscription d’un crédit par un particulier : https://www.lafinancepourtous.com/pratique/credit/souscrire-un-credit/avant-de-vous-accorder-un-credit/.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com