Les banques ont l’obligation de proposer une offre de services bancaires adaptée aux personnes en situation de fragilité financière, pour leur permettre de limiter les incidents et réduire les frais. Cette obligation figure à l’article L312-1, II du Code monétaire et financier : « Lorsque ces personnes sont en situation de fragilité financière (…), elles se voient proposer l’offre spécifique (…) ».

Depuis le 23 juin 2017, la possibilité pour ces personnes d’accéder à un compte de dépôt a été renforcée, en application de l’ordonnance n°2016-1808 du 22 décembre 2016 qui transpose dans le droit français la directive européenne du 23 juillet 2014 sur la comparabilité des frais liés aux comptes de paiement, sur la mobilité bancaire et sur l’accès à un compte de paiement assorti de prestations de base. Cette « offre spécifique » a été créée par la loi de séparation et de régulation des activités bancaires du 26 juillet 2013.

Qui sont les bénéficiaires de l’offre spécifique ?

Les banques doivent proposer cette offre spécifique :

-

aux personnes faisant l’objet d’une procédure de traitement de surendettement, pendant la durée de leur inscription au FICP,

-

aux personnes inscrites pendant trois mois consécutifs au Fichier central des chèques (FCC) en raison d’un chèque impayé ou d’un retrait de carte bancaire par la banque (restitution de la carte à la demande de la banque),

-

aux personnes en situation de fragilité financière.

Les banques sont tenues d’apprécier la situation de fragilité financière de leurs clients en fonction de critères précisés à l’article R312-4-3, I du Code monétaire et financier :

-

l’existence d’irrégularités de fonctionnement du compte ou d’incidents de paiement répétés sur une période de trois mois consécutifs.

A compter du 01/11/2020, le cumul de cinq (ou plus) incidents de paiement au cours du même mois suffira pour être considéré comme « client fragile » et bénéficier du plafonnement des frais d’incidents bancaires. -

le montant des ressources portées au crédit du compte. Le banquier peut tenir compte également des opérations qui pourraient occasionner des incidents de paiement.

Cette proposition de souscrire à l’offre spécifique doit être formulée par écrit par la banque, qui doit en conserver une copie.

Une offre bancaire spécifique à trois euros par mois maximum

Le contenu minimal de « l’offre spécifique » est précisé par décret, intégré dans le Code monétaire et financier (article R312-4-3, III).

Ces services comprennent :

1- l’ouverture, la tenue et la clôture du compte de dépôt,

2- une carte de paiement à autorisation systématique, c’est-à-dire dont chaque paiement ou retrait est autorisée par la banque émettrice,

3- le dépôt et le retrait d’espèces dans l’agence de la banque qui tient le compte,

4- quatre virements mensuels SEPA, dont au moins un virement permanent, ainsi que des prélèvements SEPA en nombre illimité,

5- deux chèques de banque par mois,

6- un moyen de consultation du compte à distance,

7- un système d’alertes sur le niveau du solde du compte,

8- la fourniture de relevés d’identité bancaire (RIB),

9- le plafonnement spécifique des commissions d’intervention, institué par la loi bancaire de 2013 (soit 4 €/opération et 20 €/mois pour les clients en situation de fragilité financière),

10- un changement d’adresse par an.

L’Offre spécifique Clients Fragiles (OCF) ne donne pas droit au chéquier ni au découvert bancaire.

Le coût de l’offre spécifique est de 3 € par mois au maximum. Ce montant est revalorisé chaque année en fonction de l’inflation hors tabac.

Le plafonnement global des frais d’incidents bancaires

Dans le cadre de bons usages professionnels, suite à la demande du ministère de l’Économie fin 2018, les banques se sont engagées à plafonner les frais d’incidents bancaires pour les titulaires de l’offre spécifique.

Depuis le 1er juillet 2019, ces frais sont plafonnés à un montant de 20 €/mois et 200 €/an maximum.

Les frais d’incidents bancaires plafonnés sont les suivants :

- commissions d’intervention,

- frais de lettre d’information pour compte débiteur non autorisé,

- frais de lettre d’information préalable pour chèque sans provision,

- forfait de frais par chèque rejeté pour défaut de provision,

- frais de rejet de prélèvement pour défaut de provision,

- frais de non-exécution de virement pour défaut de provision,

- frais suite à la notification signalée par la Banque de France d’une interdiction d’émettre des chèques,

- frais pour déclaration à la Banque de France d’une décision de retrait de carte bancaire,

- frais d’opposition (blocage) de la carte par la banque.

Certains frais pour incident bancaire ne sont pas compris dans cette liste. Ils sont facturés en plus : les frais d’ATD par exemple.

Les intérêts prélevés par la banque en cas de découvert (les agios) sont également facturés en plus du plafonnement forfaitaire.

Afin qu’un plus grand nombre de personnes en situation de fragilité financière bénéficient de l’offre spécifique et du plafonnement global des frais d’incidents bancaires, la profession bancaire a également pris l’engagement de diffuser plus largement cette offre auprès des personnes concernées.

mon fils est en situation financieres fragile;un seul salaire pour trois personnes et un remboursement de credit immobilier ,son compte est à la banque postale,beaucoups d’incident de paiement,pas d »autorisation de découvert,en plus les services fiscaux ont effectué des prelevements alors que les sommes avait été payés à la date convenus;nous avons demandé le remboursement des sommes trops perçues et celui des frais débiteurs occasionnés par ces prelevements,mais jusqu’à maintenant aucune réponse de la part des services fiscaux,la poste veut faire une déclaration à la banque de FRANCE POUR INCIDENT DE PAIEMENT;quelle solution ?

Bonjour,

Nous conseillons à votre fils de rencontrer son conseiller bancaire, pour adapter son offre bancaire à sa situation financière actuelle. La Banque Postale met également à disposition de ses clients en difficulté une plateforme d’accompagnement budgétaire et bancaire : l’Appui.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

bonjour ,

actuellement en dossier de surendettement , j ai ete prelevé depuis 4 mois de plus de 70e de frais bancaires. (contre 8e par mois avant)

Lorsque j ai informé mon conseiller de ce changement de tarif il m a dit que c était légal même si je suis en surendettement.

Hors il ne m a jamais envoyé de courrier m indiquant la possibilité de souscrire à une offre spécifique.

Il dit avoir envoyé un mail m informant de cela. mail que je n ai jamais reçu.

Bizarrement après mes remarques ; il m a enfin fait parvenir un courrier qui propose cette offre spécifique.

Ainsi , l offre ne m etant proposée que maintenant puis je demander le remboursement des frais de commissions prélevées avant l envoi de ce courrier?

Le mail qui dit m avoir envoyé est il valable?

merci de votre réponse.

Bonjour,

Oui, il convient de demander un remboursement de ces frais qui ne sont pas justifiés a priori compte tenu de votre situation de surendettement. Vous pouvez en cas de difficulté vous adresser au directeur de l’agence.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Une banque est effectivement en droit de retirer une carte bancaire à tout moment. Elle n’est pas obligée de vous en délivrer une. La décision de retrait de carte bancaire est enregistrée dans un fichier géré par la Banque de France. Les autres établissements bancaires consultent ce fichier avant de décider, ou non, de délivrer une carte bancaire à un nouveau client.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Je suis en surendettement,depuis 4ans et voila seulement maintenant que ma banque le change de cartes visa premier en cartes generis v Pay de Sogenal pourquoi il ne veulent plus le donner la visa alors sue je n ai jamais eu de problèmes avec cette banque depuis 4 ans surement quelqu’un a telephone pour le dénonce ne croyez vous pas je suis dans une merde pas croyable alors que la nouvelle carte va bloquer j aimerais mieux la visa je ne comprends pas pourquoi qu’on le la change au bout de 4ans et la banque de France m a dit que c est ma banque qui décide je suis tellement stresse ,et si je vais dans un autre banque est ce que s est marqué dans l ordinateur parce que commander une carte bb sur internet c est pas prudent ,ou alors une carte Nikel mastercart est ce très prudent merci d avance

Bonjoir, je suis dans le même cas que vois avec la même banque.

aucun souci sur mon compte apres 4 ans de surendettement, je suis a 1 an d’etre défichée.

Comme, je n’avais pas de souci avec ma banque, tous mes moyens de paiement etaient maintenus en commun accord avec ma conseillère.

en avril, le directeur d’gence change et voilà que je me fais embarqier dans un spirale sans fin.

je recois un carte que je n’avais pas demandé, sans information prealable, sans signature de contrat, rien.

apres contact, on m’explisue que cest parce que je suis en surendettement.

on m’envoie finalement un contrat ou n’est pas clairement stipulé la couverture geographique de la carte bncaire associee.

il y a marqué France et Europe… dom à la trappe…

j’explique a ma conseillère que je suis martiniquaise et que je dois me rendre dans ma famille, est ce que la carte bancire fonctionnerait la bas, elle me repond que non, que l’offre n’est pas une obligation et que compte tenu de la situation, ca ne me convient pas et que je dois faire une lettre de renonciation.

avant de faire ce courrier, j’envoie un mail a ma conseillère pour qu’elle me confirme que ma Cb sera renouvelé dans les memes conditions qui me l’a confirmé par ecrit.

le 02/11, je decouvre que ma CB a ete annulée et on me dit qu’on n’a plus le choix maintenant de me donner une vpay.

je saisis le mediateur de la SG poir trouver enfin une solution car j’ai plusieurs mails provant ma bonne fois et la mauvaise gestion du compte et l’absence d’information claires et prealables.

Et si l’on ne m’a rien proposé alors que j’ai bien fait part de ma situation,…

J’ai également apporté le plan en agence.

Bonjour, je ne comprends pas du tout pourquoi les banques aident à fragiliser et légalement, les personnes en difficulté financière. Vous avez un prélèvement impayé ( parfois en dessous des frais de rejet ) et on vous ôte automatiquement ses frais sur le compte. Pour exemple, en novembre on m’a retiré 400€ de rejet + 80 de frais d’intervention pour…. 246€ de prélèvement. Il suffit de faire le calcul, 234€ pour la banque et je ne parle pas bien sûr des frais que nous mettent les créanciers non payés en plus… de plus, quelle est la différence entre une CB à débit immédiat et une CB à autorisation systématique? Puisque dans les 2 cas, une autorisation est toujours demandée par les serveurs. Je vous remercie et vous souhaite une bonne journée

Bonjour,

A priori, oui mais il convient de vous adresser à votre conseiller pour vous en assurer.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

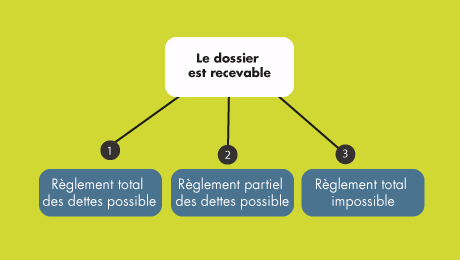

J’ai un dossier de surendettement recevable depuis le 14 décembre 2016

ma banque me dit oralement que mon dossier est étudié le 9 janvier et que je n’ai plus le droit d’effectuer un paiement par chèque à partir de cette date. les chéques rédigés avant cette date et débités après le 9 janvier seront ils payés par la banque mon compte étant créditeur? merci de votre réponse cordialement

Je suis tout à fait d’accord avec thierry. Les banques se servent comme elles veulent sans demander d’autorisation préalable !! Honte à elles !!

… oui, je suis un peu outré des mesures qu’appliquent les banques en matière de frais et d’intérêts pour les débits temporaires : près de 20 % d’intérêt, des frais comme s’ils étaient leur principale source de revenus. A noter que ce mode de faire aggrave deux fois la situation du client :

> vis à vis de son créancier …

> vis à vis de la banque … en aggravant le solde débiteur

ET QUE CE MODE DE FAIRE NE PROFITE QU’A LA BANQUE ! – alors je ne crois pas que ce mode de faire soit éthiquement défendable. Nous sommes dans un contexte social particulier et il convient de changer les choses : si un client est au débit, pourquoi aggraver ce débit ? est-ce que la logique ne commande pas de supprimer des frais et de réduire les intérêts débiteurs – 20 % alors que les taux de refinancement sont si bas ? C’est bien vos mesures mais elles ne sont pas complète. En outre, le rôle de la BDF doit être aussi d’étudier les demandes d’inscriptions qu’elle reçoit, ce qu’elle ne fait pas … et autorise ainsi toutes sortes d’abus … et ceci est un fait authentifié. Nous avons 3 ennemis en cas de coup dur, qui se renvoient la balle l’un à l’autre, chacun profitant largement de la situation au détriment du client en difficulté. Je suis étonné que personne n’arrive à vraiment comprendre et résoudre cela selon les règles de la bonne foi et de la décence … car il est indécent de profiter ainsi de situation pénible en aggravant le poids de celle-ci …