Adapter le montant de la mensualité à l’évolution de vos revenus

De nombreux crédits sont modulables : au bout d’un ou deux ans, il est possible de réviser le montant de la mensualité, dans des limites fixées par l’établissement bancaire.

Cette révision se fait généralement à la date anniversaire du prêt. Lisez attentivement les conditions générales.

Vous recevez un nouvel échéancier indiquant la mensualité révisée, la nouvelle durée et le coût total de l’opération. Le taux du prêt est toujours le même. Soyez vigilant sur les frais éventuels prévus lors de la modification.

Augmenter la mensualité : la durée du prêt est réduite

Vous augmentez vos mensualités de remboursement grâce à la hausse de vos revenus. Vous réduisez ainsi la durée du prêt et donc son coût total.

Un exemple pour bien comprendre

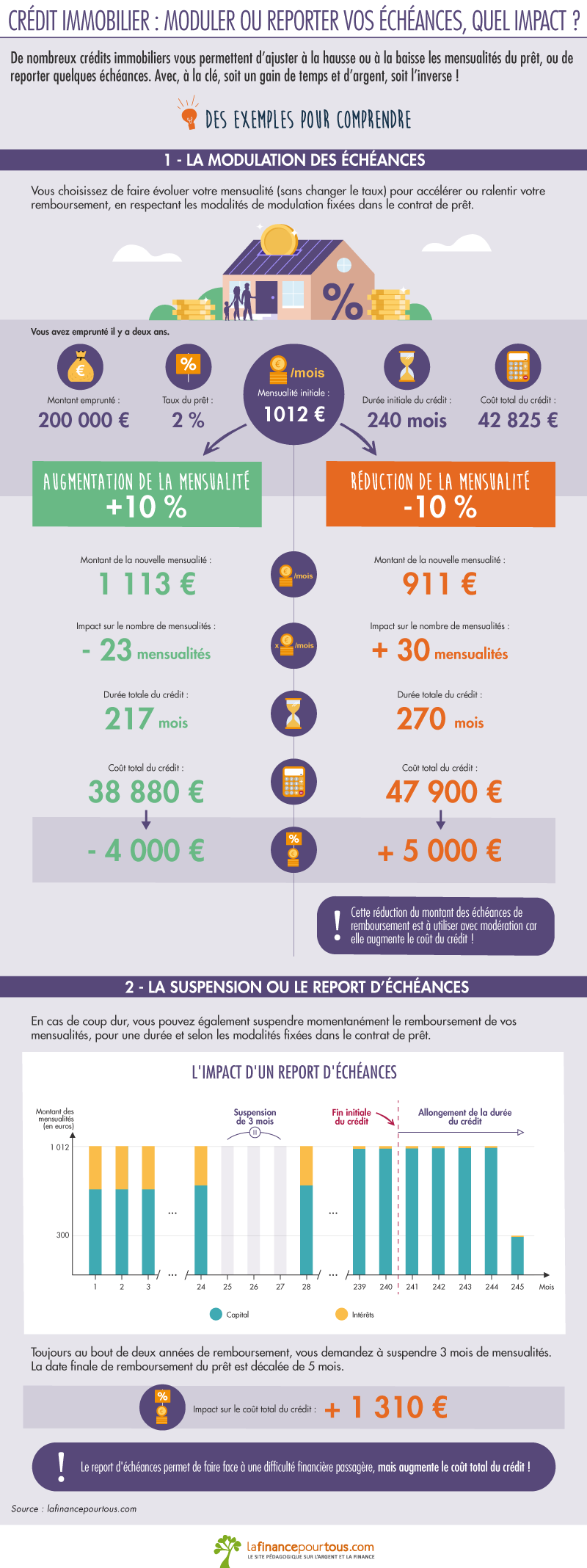

Il y a deux ans vous avez emprunté 200 000 euros sur 20 ans au taux de 2 %.

La mensualité est de 1 012 €.

Le coût total du crédit sur cette période est de 42 825 €.

2 ans plus tard vous augmentez la mensualité de 10 % : elle s’élève alors à 1 113 €.

En augmentant la mensualité de 10 % sur la durée restante du remboursement, vous réduisez de 23 mois la durée de remboursement et réduisez le coût du crédit de l’ordre de 4 000 €.

Réduire la mensualité : un impact non négligeable sur le coût global du crédit

A l’inverse, vous réduisez le montant de vos mensualités pour faire face à une difficulté passagère, une baisse des revenus par exemple. Mais vous allongez la durée de remboursement du prêt, ce qui accroît le coût total.

Reprenons notre exemple

A l’inverse, au bout de deux années de remboursement, vous voulez diminuer la mensualité de 10 % : elle s’élève alors à 911 €.

En réduisant la mensualité de 10 %, vous rallongez de 30 mois la durée de remboursement et le coût du crédit augmente de plus de 5 000 €.

Le report d’échéance

Le prêt peut aussi autoriser un report des échéances. Vous suspendez le remboursement des mensualités durant une période déterminée (souvent pour des besoins passagers de trésorerie). Mais attention ! lorsque vous ne remboursez pas les mensualités, les intérêts continuent à courir, ce qui a un impact sur la durée et le coût total de l’opération.

Reprenons l’exemple d’un prêt de 200 000 € sur 20 ans : si vous demandez au bout de deux années à suspendre 3 mensualités, la durée du crédit augmente de 5 mois supplémentaires, et le coût du prêt grimpe de 1 312 €. En effet, les intérêts non perçus par la banque sont ajoutés au capital à rembourser. Même si vous ne disposez toujours que de 200 000 €, vous devez rembourser ce montant + les intérêts compris dans les 3 mensualités suspendues. Cela donne lieu au calcul d’un nouveau tableau d’amortissement.

Cette souplesse est à utiliser avec modération car elle renchérit le coût : en effet, les mensualités non remboursées produisent des intérêts, ce qui explique l’allongement de la durée du prêt.

Comprendre le remboursement d’un crédit

Pour les prêts amortissables, la mensualité de crédit comporte une part d’amortissement du capital et une part d’intérêts, calculés sur le capital restant dû.

Alors que le montant de l’échéance mensuelle est fixe, c’est à dire qu’elle reste identique pour toute la durée du prêt, la part des intérêts et celle du capital évoluent toute la durée de remboursement. La part des intérêts est plus élevée en début de prêt et diminue progressivement.

Plus la modulation de l’échéance, à la hausse comme à la baisse, intervient tôt dans la durée totale du prêt, plus elle a un impact, positif ou négatif, sur la durée et le coût global du prêt. En effet, en début de remboursement, le montant des intérêts remboursés est plus élevé ! En effet, les intérêts sont calculés sur le capital restant dû : au fur et à mesure que vous remboursez votre prêt, les intérêts diminuent.

De même, si vous souhaitez renégocier le taux du prêt, l’opération est toujours plus intéressante au cours des premières années.

N’hésitez pas à contacter votre chargé de clientèle.

Bonjour. Nous souhaitons changer d’assurance emprunteur car mensualités plus avantageuses qu’à la banque où nous avons souscrit notre pret. Notre banque nous dit qu’ils sont d’accord mais que dans ce cas, les options de modulation d’échéance ne s’appliqueront plus. Sont ils en droit de modifier cela a posteriori?

Bonjour,

En cas de changement d’assurance emprunteur, le prêteur n’a pas le droit de modifier conditions d’octroi du prêt immobilier et son mode d’amortissement, prévus dans l’offre de crédit, Votre banque ne devrait donc pas modifier les options de modulation d’échéances.

Lire notre article : https://www.lafinancepourtous.com/pratique/assurance/assurance-emprunteur/changer-dassurance-emprunteur/

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour,

Merci pour cet article très éclairant. Je souhaite faire exactement ce que vous décrivez dans cet article : augmenter la durée de mon prêt obtenu en 2021 avec un taux de 1,20% pour en réduire la mensualité. Il reste actuellement 18 ans à payer et je souhaiterais rajouter 5 ans de durée pour diminuer le montant de ma mensualité. Ma banque aprés m’avoir dit que c’était possible, me dit que cela changera mon taux, et que je passerai alors sur les taux actuels et perdrai mon taux très interessant de 1,20%. Qu’en est t-il ? Merci, bien cordialement,

Bonjour,

En principe, la modulation à la baisse des échéances, avec allongement de la durée du prêt, ne devrait pas modifier le taux du prêt. Seul le coût total du crédit augmentera en raison de l’allongement de la durée de remboursement.

Meilleures salutations.

L’équipe de lafinancepourtous.com

bonjour

je pense pas vois vous trompez dans la réponse. un prêt immobilier peut être effectivement être allonger afin de réduire les mensualités. pour moi, l allongement ne peut excéder 2 ans, c’est une des clauses suspensive des contrats de prêt. l inscription hypothécaire ou caution mutuelle est validée pour durée initiale du prêt +2 ans. l allongement de prêt au delà de 2 ans ne peut concerner qu une personne ayant dans un premier temps réduit la durée de son prêt par modulation ou par remboursement anticipé partiel et qui pourra ensuite se permettre de l allonger avec réduction des mensualités dans la limite de la durée initiale +2 ans. la lecture des cahiers des charges précise cette info

Bonjour,

Votre remarque est pertinente. Il est effectivement important de rappeler que le droit (ou non) de moduler les échéances d’un prêt immobilier, et les modalités de modulation (à la hausse ou à la baisse) figurent dans les conditions générales du prêt. La modulation est contractuellement encadrée. Et la mise en jeu de la clause de modulation doit être demandée auprès de l’établissement prêteur qui établira un nouvel échéancier

Meilleures salutations.

L’équipe de lafinancepourtous.com