Délai de validité de l’offre de prêt : 30 jours

L’offre de contrat de crédit immobilier est adressée par la banque gratuitement à l’emprunteur sur papier (envoi postal, par lettre recommandée avec avis de réception le plus souvent) ou sur un autre support durable. Elle ne doit pas être remise de la main à la main.

L’offre est valable 30 jours au minimum à compter de sa réception par l’emprunteur. Pendant cette durée, la banque doit maintenir inchangées les conditions de son offre.

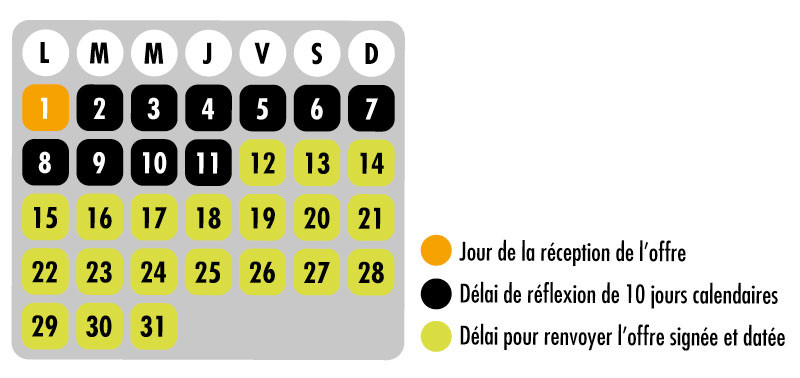

Comment compter les 10 jours pour l’offre de prêt ?

A réception de l’offre de crédit, l’emprunteur dispose d’un délai obligatoire minimum de 10 jours calendaires de réflexion et débute le lendemain du jour de la réception de l’offre. Vous ne pouvez donner votre acceptation qu’après expiration de ce délai. Vous pouvez donc retourner l’offre à votre prêteur seulement 12 jours après la date de réception de l’offre de crédit immobilier, par courrier daté et signé.

Pour exprimer votre acceptation, vous datez et signez l’offre et vous la renvoyez par courrier à la banque. Pour vérifier le respect du délai d’acceptation de 10 jours, c’est le cachet de La Poste qui est pris en compte.

L’acceptation de l’offre de crédit peut aussi être donnée par un autre moyen, par exemple par courrier électronique, avec signature électronique à distance pour valider l’offre. Deux conditions sont à remplir :

- Mode d’acceptation convenu au préalable entre la banque et l’emprunteur ;

- Mode d’acceptation de nature à rendre certaine la date d’acceptation par l’emprunteur (article L313-34 du code de la consommation).

Délai d’annulation du prêt pour non-conclusion de l’opération immobilière : 4 mois

Le contrat de prêt est accepté à la condition que l’opération immobilière financée par ce crédit (acquisition, construction ou travaux) soit elle-même conclue, dans un délai de 4 mois. A l’expiration de ces 4 mois, lorsque le contrat d’achat du bien n’est pas signé, le contrat de crédit est automatiquement annulé.

L’emprunteur n’est plus lié par le prêt. Il doit rembourser la totalité du prêt déjà versé, et des intérêts dus pour cette période. Des frais d’études peuvent être demandés par la banque, à condition que ces frais soient mentionnés dans l’offre de crédit. Leur montant est limité à 0,75 % du montant du prêt, plafonné à 150 €. Aucune autre indemnité ne peut être réclamée par la banque à l’emprunteur.

Ce délai minimal de 4 mois peut être allongé par les parties, acheteur et vendeur.

Condition suspensive d’obtention du crédit : 1 mois

Lorsque l’acheteur d’un bien immobilier finance son acquisition, en tout ou partie, par un prêt immobilier, le compromis ou la promesse de vente comporte obligatoirement une condition suspensive d’obtention du ou des prêts sollicités.

Cette condition suspensive est valable au minimum un mois à compter de la signature de l’avant-contrat de vente. Une durée plus longue peut être mentionnée dans le compromis ou la promesse de vente. Ou ce délai peut être prolongé à l’expiration du délai minimal. Dans les deux cas, avec l’accord du vendeur et de l’acheteur.

Vous disposez en pratique d’un mois minimum pour trouver le prêt. Si la banque vous refuse le crédit, la vente peut être annulée, sans aucun frais. La somme versée lors de la signature de la promesse de vente, entre 5 et 10 % du prix de la vente, vous est remboursée.

Vous êtes tenu d’effectuer un certain nombre de démarches : déposer une demande de prêt, informer le vendeur de vos démarches dans un délai fixé dans l’avant-contrat. La condition suspensive ne vous autorise pas à renoncer à demander le prêt immobilier. En cas de négligence, vous devrez payer le prix convenu de la vente.

Vous sollicitez plusieurs prêts pour financer votre achat immobilier. Chaque prêt est conclu à condition que les autres prêts soient également conclus. Les différents prêteurs doivent savoir que l’emprunteur a demandé plusieurs prêts. Et seuls les prêts dont le montant est supérieur à 10 % du crédit total bénéficient de cette condition suspensive.

Renoncer au bénéfice de la clause suspensive, attention aux conséquences

Vous pouvez renoncer au bénéfice de la condition suspensive en apposant une mention dans l’avant-contrat de vente.

Si vous signez une promesse de vente (devant notaire), la renonciation au bénéfice de la condition suspensive n’a plus besoin d’être manuscrite.

Mais attention aux conséquences de cette renonciation. Si vous devez recourir à un prêt, vous ne pourrez pas bénéficier des dispositions protectrices de la loi. Si vous n’obtenez pas le prêt et que vous devez renoncer à votre achat, vous devrez laisser au vendeur 10 % du montant du prix d’achat.

Bonjour,

Nous vous conseillons de faire expertiser votre cas par un avocat car il est difficile de vous répondre précisément sans disposer des pièces du dossier. Vous pouvez aussi contacter le médiateur de votre banque pour obtenir un arbitrage sur celui-ci.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Cela fait 16 mois que je suis en procédure avec ma banque pour obtenir un crédit immobilier… Cette dernière a éditée de nombreuses offres de prêt qu’elle m’a envoyé par courrier et que j’ai retourné signé en respectant le délai de réflexion… J’ai été prélevé il y a quelques jours des frais de dossier et d’une mensualité d’assurance. J’ai en même temps reçu par courrier une nouvelle offre de prêt de la banque qui fait état d’anomalie dans le précédent dossier et qui me demande de retourner une nouvelle offre pour débloquer les fonds… La banque peut elle modifier l’offre que je lui ai déjà retournée signée? en demandant à ma compagne de signer en temps que « Caution hypothécaire » alors qu’elle n’a jamais été mentionnée auparavant?

Merci de vos réponses.

Cordialement

Bonjour,

La banque peut modifier le cadre de son offre mais elle ne peut lier l’offre de prêt à un produit d’épargne. Vous pouvez de votre côté refuser cette offre durant la période de réflexion. N’hésitez pas à négocier avec votre banque et à comparer éventuellement d’autres offres.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, nous avons signé une offre de prêt avec une banque pour un prêt immobilier (signature en banque, nous n’avons pas encore reçu l’offre par courrier) en s’entendant sur les conditions commerciales avec notre conseillère. Une semaine avant la date limite fixée par le notaire pour obtenir l’offre, le directeur de la banque revient sur nos conditions commerciales (obligation d’ouvrir deux comptes+ deux revenus, assurance habitation, ouverture d’un compte épargne) sinon il refuse notre offre de prêt. A-t-il le droit de nous faire du chantage ? Aussi, pendant la période des 11 jours de réflexion, a-t-on (nous acheteur) le droit de refuser une offre de prêt ? Merci

Bonjour,

Bonjour,

Si vous avez signé l’offre de prêt immobilier, à partir du 11ème jour après sa réception par voie postale, et renvoyé par courrier le contrat, vous êtes définitivement engagé par ce crédit. Vous ne pouvez pas l’annuler. Si vous voulez en changer les conditions, vous devez négocier un nouveau prêt avec un nouvel établissement de crédit. Ce qui risque d’être très coûteux (indemnité de remboursement anticipé, assurance emprunteur, frais de garantie du prêt…).

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

J’ai une petite question de débutant. Il y a 16 jours de cela, j’ai signé mon renouvellement hypothécaire avec ma conseillère. Je réalise maintenant qu’un courtier aurait pu m’obtenir une meilleure offre, me faire éviter une indemnité et m’obtenir une contribution à mes frais de notaire. Est-ce qu’il est trop tard pour moi? Est-ce que je peux annuler mon renouvellement? Est-ce que je peux invoquer certains facteurs pour démontrer que j’ai eu un mauvais service et que j’ai été mal conseillé?

Merci

Bonjour,

Vous pouvez engager une négociation amiable avec votre banque sur ce point ou considérer que cette offre n’est pas la meilleure. Vous louriez aussi prendre l’attache du directeur de la banque, du service client voire du médiateur de la banque pour faire valoir votre position.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

le notaire a relevé une erreur dans l’offre de prêt de la banque (que j’ai signée) qui garantit par une hypothèque l’acquisition de parts sociales d’une scia. La banque propose d’éditer une nouvelle offre avec une garantie hypothécaire ce qui implique un surcoût de 4400e. Quel est mon recours, sachant que d’autres établissements auraient pu me proposer d’autres solutions telles que le nantissement de parts sociales dont le cout est nul. Ma banque n’est elle pas engagée du fait de son offre ? Elle me demande d’inclure ces frais à mon apport et donc de supporter les conséquences de son erreur.

En vous remerciant par avance pour votre réponse,

Cordialement

Bonjour,

A priori, si l’offre d’assurance-emprunteur est identique en termes de garanties avec celle proposée par votre banque, celle-ci ne peut s’y opposer. Dans le cas contraire, cela se rapprocherait de la vente liée. Vous pouvez demander de plus amples informations à votre conseiller.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

En octobre 2016, mon mari et moi avons complété et signé des documents dont questionnaires assurance pour un prêt immobilier lors d’un RDV en Banque.

Pour différentes raisons, nous n’avons reçu l’offre de prêt que la deuxième semaine de janvier 2017. Entre-temps, nous avons consulté le 2 janvier 2017 un organisme spécifiquement pour l’assurance du prêt immobilier qui proposait un coût diminué par deux et nous avons ainsi validé une proposition en spécifiant d’attendre que le prêt soit débloqué. Ce 19 01 2017, la Banque m’appelle m’informant avoir reçu un courrier de l’organisme d’Assurance, que cela rendait l’offre de prêt caduque avec interdiction de la renvoyer et qu’il fallait donc repartir de zéro. La Banque a t’elle le droit de faire cela ? Merci pour votre retour, Cordialement.