Délai de validité de l’offre de prêt : 30 jours

L’offre de contrat de crédit immobilier est adressée par la banque gratuitement à l’emprunteur sur papier (envoi postal, par lettre recommandée avec avis de réception le plus souvent) ou sur un autre support durable. Elle ne doit pas être remise de la main à la main.

L’offre est valable 30 jours au minimum à compter de sa réception par l’emprunteur. Pendant cette durée, la banque doit maintenir inchangées les conditions de son offre.

Comment compter les 10 jours pour l’offre de prêt ?

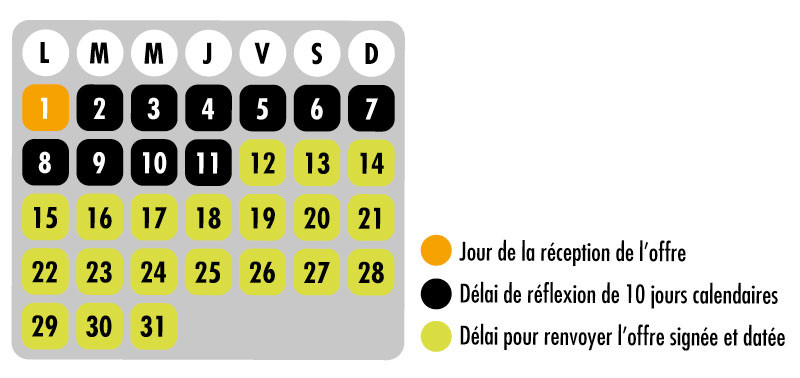

A réception de l’offre de crédit, l’emprunteur dispose d’un délai obligatoire minimum de 10 jours calendaires de réflexion et débute le lendemain du jour de la réception de l’offre. Vous ne pouvez donner votre acceptation qu’après expiration de ce délai. Vous pouvez donc retourner l’offre à votre prêteur seulement 12 jours après la date de réception de l’offre de crédit immobilier, par courrier daté et signé.

Pour exprimer votre acceptation, vous datez et signez l’offre et vous la renvoyez par courrier à la banque. Pour vérifier le respect du délai d’acceptation de 10 jours, c’est le cachet de La Poste qui est pris en compte.

L’acceptation de l’offre de crédit peut aussi être donnée par un autre moyen, par exemple par courrier électronique, avec signature électronique à distance pour valider l’offre. Deux conditions sont à remplir :

- Mode d’acceptation convenu au préalable entre la banque et l’emprunteur ;

- Mode d’acceptation de nature à rendre certaine la date d’acceptation par l’emprunteur (article L313-34 du code de la consommation).

Délai d’annulation du prêt pour non-conclusion de l’opération immobilière : 4 mois

Le contrat de prêt est accepté à la condition que l’opération immobilière financée par ce crédit (acquisition, construction ou travaux) soit elle-même conclue, dans un délai de 4 mois. A l’expiration de ces 4 mois, lorsque le contrat d’achat du bien n’est pas signé, le contrat de crédit est automatiquement annulé.

L’emprunteur n’est plus lié par le prêt. Il doit rembourser la totalité du prêt déjà versé, et des intérêts dus pour cette période. Des frais d’études peuvent être demandés par la banque, à condition que ces frais soient mentionnés dans l’offre de crédit. Leur montant est limité à 0,75 % du montant du prêt, plafonné à 150 €. Aucune autre indemnité ne peut être réclamée par la banque à l’emprunteur.

Ce délai minimal de 4 mois peut être allongé par les parties, acheteur et vendeur.

Condition suspensive d’obtention du crédit : 1 mois

Lorsque l’acheteur d’un bien immobilier finance son acquisition, en tout ou partie, par un prêt immobilier, le compromis ou la promesse de vente comporte obligatoirement une condition suspensive d’obtention du ou des prêts sollicités.

Cette condition suspensive est valable au minimum un mois à compter de la signature de l’avant-contrat de vente. Une durée plus longue peut être mentionnée dans le compromis ou la promesse de vente. Ou ce délai peut être prolongé à l’expiration du délai minimal. Dans les deux cas, avec l’accord du vendeur et de l’acheteur.

Vous disposez en pratique d’un mois minimum pour trouver le prêt. Si la banque vous refuse le crédit, la vente peut être annulée, sans aucun frais. La somme versée lors de la signature de la promesse de vente, entre 5 et 10 % du prix de la vente, vous est remboursée.

Vous êtes tenu d’effectuer un certain nombre de démarches : déposer une demande de prêt, informer le vendeur de vos démarches dans un délai fixé dans l’avant-contrat. La condition suspensive ne vous autorise pas à renoncer à demander le prêt immobilier. En cas de négligence, vous devrez payer le prix convenu de la vente.

Vous sollicitez plusieurs prêts pour financer votre achat immobilier. Chaque prêt est conclu à condition que les autres prêts soient également conclus. Les différents prêteurs doivent savoir que l’emprunteur a demandé plusieurs prêts. Et seuls les prêts dont le montant est supérieur à 10 % du crédit total bénéficient de cette condition suspensive.

Renoncer au bénéfice de la clause suspensive, attention aux conséquences

Vous pouvez renoncer au bénéfice de la condition suspensive en apposant une mention dans l’avant-contrat de vente.

Si vous signez une promesse de vente (devant notaire), la renonciation au bénéfice de la condition suspensive n’a plus besoin d’être manuscrite.

Mais attention aux conséquences de cette renonciation. Si vous devez recourir à un prêt, vous ne pourrez pas bénéficier des dispositions protectrices de la loi. Si vous n’obtenez pas le prêt et que vous devez renoncer à votre achat, vous devrez laisser au vendeur 10 % du montant du prix d’achat.

qu’elle est la durée pour débloquer la totalité d’un prêt à partir du moment ou le premier euro est débloqué au constructeur merci

Bonjour,

Mon offre de prêt est en cours normalement je vais la recevoir mais je voulais modifier le montant à emprunter auprès de la banque j’aurais voulu savoir si je peux changer ?

Help please

Bonjour,

En principe, la banque ne doit pas vous réclamer de frais d’étude ou pour dédommagement lorsque vous refusez son offre de crédit immobilier.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Petite question,

Pour assurer nos arrières, si après consultation des banques nous recevons par exemple 2 accords de principes, peut-on demander aux deux banques de finaliser leurs offres définitives, attendre de les recevoir par courrier, puis ne choisir au final que la meilleure des deux après le délais de réflexion ? Y aura t il des frais de « dédommagement » pour la banque non retenue ?

Merci d’avance et bonne journée.

Bonjour,

Ces délais dépendent de chaque établissement financier. Nous vous invitons à reprendre contact avec votre conseiller bancaire pour obtenir plus de précisions sur cette question.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour ,

J ai obtenu une renegociation de mon emprunt immobilier.

L offre a été éditée le 7 février dernier, je dois la renvoyer à partir du 20 février mais surprise mon tableau d’amortissement débute le 5 avril et non le 5 mars , ce qui veut dire que je rembourse mon échéance de mars sur le taux actuel , et que mon emprunt au nouveau taux débutant un mois plus tard me fait également payer une mensualité supplémentaire soit 800 euros .

ont ils le droit de faire ça? Tout en sachant que les mensualités sont prélevées le 5 du mois , et il me semble que si je renvoie mes offres signées le 21 février , c est largement bon pour un premier remboursement au nouveau taux au 5 mars ??

Merci pour votre reponse

Bonjour,

Nous vous conseillons de prendre contact avec votre conseiller pour renégocier votre crédit. A défaut d’une réponse positive, vous pouvez saisir le service clientèle de la banque puis le médiateur.

Pour en savoir plus sur la médiation bancaire : http://www.lafinancepourtous.com/Vie-familiale-et-consommation/Regler-ses-litiges/Preferer-le-reglement-amiable/Le-recours-a-la-mediation/Les-mediateurs-des-secteurs-banque-finance-et-assurances

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Nous avons acheté un bien en indivision il y a 3 ans. Une hypothèque nous a donc été demandée par notre banque.

Fin décembre 2016, nous avons eu recours à un courtier pour trouver une offre de prêt auprès d’une nouvelle banque afin de faire baisser notre taux d’intérêt.

Nous avons été orienter vers LCL. Satisfaits, nous avons signer et renvoyer en temps et en heure tous les documents demandés (nous avons bien attendu 11 jours minimum pour renvoyer l’offre de prêt, etc.).

Mais finalement, l’hypothèque est refusée par le notaire puis par l’organisme de la banque. LCL nous propose une « caution habitat » chez eux en remplacement, mais nous informe que le taux d’intérêt passera de 1,25 à 1,50.

Est-ce légal alors que tout est signé et validé. Quels sont nos recours ? En plus, en attendant, nous payons l’ancienne assurance et la nouvelle imposée par LCL ; sans compter que nous avons ouvert un compte chez LCL et même souscrit à divers produits et services.

Nous vous remercions par avance pour vos réponses.

Bonjour,

Cela est possible mais il convient que dans votre offre de crédit soit précisé que le délai d’annulation du prêt soit supérieur à 4 mois comme nous l’indiquons dans notre article ci-dessus.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Je souhaiterais savoir s’il est possible dès à présent d’avoir une offre de prêt pour une signature chez le notaire en novembre 2017 et ce pour garantir le taux d’intérêts sans revenir dessus. À chaque fois que je me présente à une banque on m’indique qu’il convient de revenir 2 mois avant la signature chez le notaire. Or dans quelques mois les taux vont peut-être sensiblement augmenter et souhaite pouvoir m’en prémunir. Merci d’avance.

Très cordialement