Lors de leur perception, les dividendes d’actions et les intérêts des produits de taux (livrets, obligations…) sont soumis automatiquement à un prélèvement forfaitaire non libératoire de 12,8 %. A ce taux de prélèvement se rajoutent 17,2 % de prélèvements sociaux, soit un taux de global de 30 %. Vos dividendes et intérêts de l’année 2020 ont ainsi été soumis à ce régime.

Si votre revenu fiscal de référence de l’année N-1 est inférieur à 25 000 € si vous êtes célibataire (et 50 000 € si vous vivez en couple) vous pouvez bénéficier d’une dispense d’acompte.

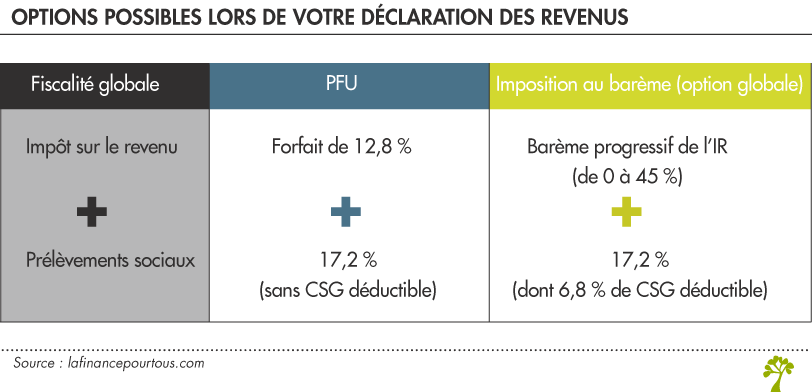

Deux options possibles lors de votre déclaration des revenus

Lors de votre déclaration de revenus (pour les gains perçus l’année précédente), vous avez la possibilité de maintenir l’option pour une taxation à 30 % ou de soumettre vos dividendes et intérêts au barème de l’impôt sur le revenu (auxquels s’ajouteront les 17,2 % de prélèvements sociaux).

Le choix pour l’une ou l’autre de ces options doit s’opérer à partir de la ligne 2 OP de votre déclaration d’impôt sur le revenu. Si vous cochez cette case, vos revenus de valeurs mobilières seront soumis à l’impôt sur le revenu.

L’option entre un prélèvement global à 30 % (PFU) ou de l’impôt sur le revenu existe aussi pour d’éventuelles plus-values de valeurs mobilières sachant que l’imposition forfaitaire n’a pas été perçue pour ce type de gains.

Revenir sur sa déclaration dès le mois d’août

Pas de panique, depuis quelques années vous pouvez corriger votre déclaration de revenu de la mi -août à la mi-décembre. Vous avez donc le temps de faire des simulations sur le site des impôts pour voir quel mode de taxation est le plus intéressant pour vous.

PFU ou imposition au barème : quelle option choisir ?

Avant de répondre à cette question, il convient de préciser que le choix pour l’une ou l’autre des deux options s’appliquera aux trois types de gains : dividendes, intérêts et plus-values de valeurs mobilières (option globale).

Le choix suppose de faire la somme des avantages et inconvénients dans chacun des trois cas.

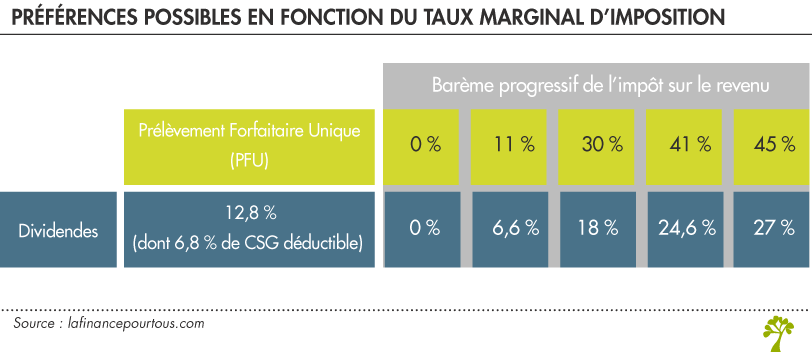

Les dividendes d’actions

Sachant les 17,2 % de prélèvements sociaux s’appliquent quelle que soit l’option, votre choix dépendra de votre taux marginal d’imposition. Notons que si vous optez pour la taxation au barème de l’impôt, vos dividendes bénéficient d’un abattement de 40 %. Le tableau ci-dessous résume vos préférences possibles en fonction de votre taux marginal d’imposition comparé au taux forfaitaire de 12,8 %.

Le taux de 6,6 % traduit le fait que lorsque le contribuable opte pour l’intégration au barème progressif de l’impôt sur le revenu, il bénéficie d’un abattement de 40 %. Ainsi, le taux marginal d’imposition de 11 % dans ce cas ne s’applique que sur 60 % du montant perçu : 60 % * 11 % = 6,6 %. Idem pour les tranches suivantes.

Les intérêts de produits de taux

Les intérêts de produits de taux (livrets fiscalisés, épargne logement, obligations…) ne peuvent bénéficier d’aucun abattement, tant sur les intérêts que sur la déduction d’une partie de la CSG.

Les plus-values de valeurs mobilières

Ces plus-values peuvent bénéficier d’un abattement en fonction de la durée de détention de vos valeurs mobilières, mais uniquement pour les titres acquis avant 2018 (avant la mise en place du PFU). Pour ceux acquis après cette date, aucun abattement n’est accordé. Quelle que soit la nature du gain, l’option pour la taxation au barème de l’impôt sur le revenu permet la déduction d’une partie de la CSG à hauteur de 6,8 %.

Pour les titres acquis avant 2018

| Durée de détention | Taux d’abattement | PFU | Barème progressif de l’IR | ||||

| 0 à 2 ans | 0 % | 12,8 % | 0 % | 11 % | 30 % | 41 % | 45 % |

| 2 ans à 8 ans | 50 % | 12,8 % | 0 % | 5,5 % | 15 % | 20,5 % | 22,5 % |

| Plus de 8 ans | 65 % | 12,8 % | 0 % | 3,85 % | 10,5 % | 14,35 % | 15,75 % |

La partie en gras indique les cas où le taux forfaitaire (PFU) est plus avantageux.

Vous pouvez le cas échéant bénéficier d’abattements supérieurs en cas de détention de petites et moyennes entreprises, toujours pour des titres acquis avant 2018.

Au total, seule la sommation des choix résultant de l’une ou l’autre option pour l’ensemble des dividendes, intérêts et plus-values de cessions de valeurs mobilières permettra de choisir la meilleure solution. A vos calculettes !

Prélèvement Forfaitaire Unique ou barème de l’impôt : quelques conseils

L’imposition au barème de l’impôt reste intéressante :

-

pour les contribuables non imposables qui disposent, par exemple de Plan d’épargne Logement fiscalisés. A condition que les intérêts déclarés ne les fassent pas devenir imposables à l’impôt sur le revenu au taux marginal de 30 % !

-

aux contribuables disposant d’actions détenues avant 2018, avec un fort taux d’abattement sur les gains.

Attention ! l’option pour l’imposition au barème vaut pour l’ensemble des gains financiers.

Faites vos « comptes » en utilisant le simulateur d’impôt.

Bonjour, Comment savoir/où vérifier, sur ma déclaration, si mes « produits bancaires » sont soumis au PFU ou au barême? Je vous remercie

Bonjour

Part défaut ces revenus sont iimposés au PFU (au taux global de 30 % incluant les prélèvements sociaux). Mais selon vos revenus vous pouvez ensuite opter, lors de la déclaration de revenu, pour l’imposition au barème de l’IR en cochant la case 2 OP.

Meilleures salutations.

L’équipe de lafinancepourtous.com

En sachant que l ‘option « au bareme » est irrevocable, peut on au moins la corriger pendant la periode de correction : Aout -decembre ?

Merci

Bonjour

Apparemment cela n’est plus possible. Il s’agit d’une option irrévocable et le contribuable ne peut plus y renoncer, en cours de contrôle ou dans le délai de réclamation. Il est possible de modifier dans l’autre sens (PFU vers IR) mais pas dans l’autre sens)

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour,

Je vais placer 60000 euros dans un compte à terme 1 an qui me rapportera en brut (3 %) soit 1800 euros.

Je suis sous un régime fiscale de 1,5 part.

Sachant que l’année prochaine j’aurai un revenu imposable de l’ordre de 19300 euros ,donc exonéré d’impot et , dans ma situation la limite non imposable est de 21700 euros, que dois je prendre comme option dans mon contrat compte à terme?

PFU ou déclaration de mes revenus dans ma déclaration 2024?

Merci de votre réponse

Bonjour

Effectivement si vous êtes non imposable ou faiblement imposé, il est conseillé d’opter pour l’imposition au barème. Lorsque vous faites votre déclaration de revenu sur Internet, l’administration fiscale vous précise quelle est l’option la plus intéressante dans votre situation.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour ,

En remplissant ma déclaration de cette année , je viens de me rendre compte que l’année dernière et les années précédentes je n’ai pas coché la case 2OP qui est plus avantageux , pensez vous que je puisse faire quelque chose pour le signaler ?

Merci d’avance pour votre aide.

vivez une merveilleuse soirée !

cordialement

Bonjour

Vous pouvez toujours revenir sur vos anciennes déclarations de revenus (sur 3 ans). Il faut vous rendre dans votre espace sécurisé et aller dans la partie « corrger sa déclaration ».

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour Je possède des actions depuis 2008, de grandes Sociétés, j’hésite entre l’option PFU et BAREME progressif ? que faire ?

Bonjour,

Tout dépnd de votre taux marginal d’imposition. Si vous optez pour l’imposition au barème, cela implique que l’ensemble de vos gains financiers sera imposé comme tel (vous ne pouvez faire prendre le PFU pour certains gains et l’imposition au barème pour d’autres). Le plus simple est de faire vos simualtion sur le site des aimpôts (quand vous réalsez votre déclaration de revenu). Votre conseiller financier puet également vous donner des conseils.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

le choix du PFU fait-il perdre les abattements sur les AV qui ont plus de 8 ans ?

Bonjour,

Non, l’abattement reste acquis quel que soit le mode d’imposition. Pour en savoir plus https://www.lafinancepourtous.com/pratique/impots/fiscalite-de-l-epargne-2/assurance-vie-quelle-fiscalite/sortie-en-capital-impot-sur-le-revenu/

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Quid des intérêts perçus dans le cadre du financement participatif pour avoir préter de l’argent à une société? Est-ce considéré comme des « intérêts de produits de taux »?

Petite question: avez-vous une idée sur la raison qu’aucun abattement n’est possible sur cette catégorie de revenus?

Merci,