Prélèvements sociaux : revenus et gains concernés

Tous les gains ou presque sont concernés par les prélèvements sociaux, qu’ils résultent d’une activité professionnelle (salaires ou autres revenus professionnels non-salariés), de revenus de remplacement (indemnités journalières de maladie de maternité ou d’accidents, pensions de retraite et d’invalidité, allocations chômage et préretraite, rentes viagères) ou qu’ils proviennent du capital immobilier ou de l’épargne financière.

Seuls ou presque, les livrets réglementés comme le livret A, le livret d’épargne populaire (LEP), le livret jeune et le livret de Développement Durable et Solidaire ne sont pas soumis aux prélèvements sociaux.

Les pensions de retraite sont soumises à un taux de CSG variable en fonction des revenus du contribuable : le taux normal est fixé à 8,3 %, mais les retraités affichant des revenus modestes bénéficient d’un taux réduit.

Taux différentiés pour les chômeurs et les retraités

Sur la plupart des revenus autres que les produits d’épargne, le taux global CSG/CRDS est de 9,7 %, dont 9,2 % pour la CSG et 0,5 % pour la CRDS. Cette dernière ainsi qu’une fraction de la CSG (2,4 % sur les 9,2 %) ne sont pas déductibles au titre de l’impôt sur le revenu, ce qui signifie concrètement qu’on paie de l’impôt sur ces sommes qui ne sont pourtant pas perçues.

Les indemnités journalières de sécurité sociale sont soumises à la CSG au taux de 6,2 % et à la CRDS (taux de 0,5 %) sur 100 % de leur montant.

Les allocations chômage comme les pensions de retraite et les pensions d’invalidité sont soumises à un taux de CSG variable en fonction des revenus du contribuable mesurés par le revenu fiscal de référence.

Pour les allocations chômage, 3 taux existent (0 %, 3,8 % et 6,2 %), auxquels s’ajoute la CRDS au taux de 0 % ou 0,5 %.

Pour les pensions de retraite et les pensions d’invalidité, même système de taux fonction du revenu fiscal de référence, mais cette fois, 4 taux existent (0 %, taux réduit à 3,8 %, taux médian à 6,6 % et taux normal à 8,3 %) et une contribution additionnelle pour l’autonomie (Casa) de 0 à 0,3 % est également perçue.

Un taux de 17,2 % sur les produits d’épargne

Là encore, les prélèvements sociaux se composent de plusieurs éléments soumis à différents taux. Voici ceux applicables aux revenus du patrimoine et des placements depuis le 1er janvier 2018:

-

La Contribution Sociale Généralisée (CSG) : 9,2 %

-

La Contribution au remboursement de la dette sociale (CRDS) : 0,5 %

-

Le prélèvement de solidarité : 7,5 %

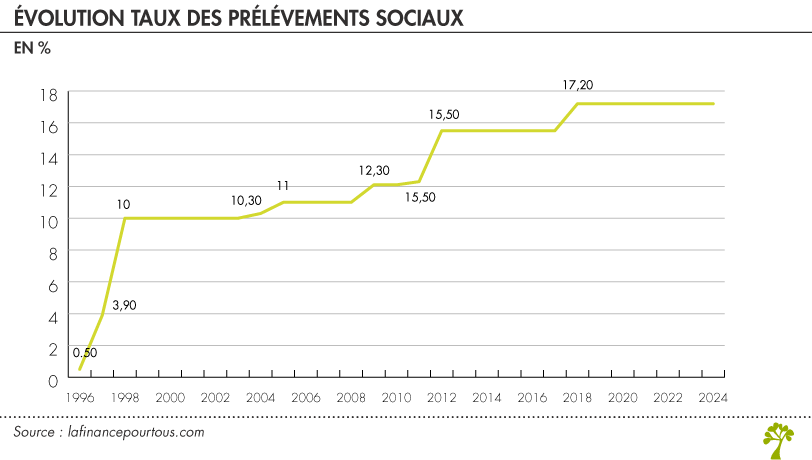

La somme totale des prélèvements sociaux est de 17,2 % depuis le premier janvier 2018 (le taux précédent était de 15,5 % depuis le 1er juillet 2012).

Les prélèvements sociaux sont retenus à la source pour les produits de placement à revenus fixe (compte sur livret, épargne logement, compte à terme…), les dividendes d’actions, l’assurance vie ou pour les revenus soumis au prélèvement libératoire et pour les plus-values immobilières. Pour les revenus du patrimoine (plus-values mobilières et revenus fonciers) les prélèvements sociaux sont indiqués dans l’avis d’imposition. Sachez toutefois que si le montant total dû est inférieur à 61 €, il ne sera pas recouvré.

Fin des « taux historiques »

Certains supports d’épargne bénéficiaient encore de l’application du « taux historique » sur les prélèvements sociaux : les gains étaient soumis au prélèvements sociaux en vigueur au moment de leur réalisation.

La loi de financement de la sécurité sociale pour 2018 a mis fin à cette distorsion de traitement… Tout en accordant une période transitoire pour les supports bénéficiant toujours du système des taux historiques. Cela concerne notamment les :

– PEL ouverts avant le 1er mars 2011, pendant leurs 10 premières années,

– PEE : intéressement ou de participation investis avant 2018 et pendant 5 ans,

– PEA ouverts avant fin 2017, pendant 5 ans

– Assurance vie : contrats souscrits entre le 1er janvier 1990 et le 25 septembre 1997, sur les gains des huit premières années.

Le calcul des prélèvements sociaux est fait par l’intermédiaire financier. L’essentiel de l’épargne des Français n’est pas concerné puisque les livrets réglementés en sont exonérés et, s’agissant des fonds euros d’assurance vie sur lesquels sont placés les plus gros encours, les prélèvements se font au fil de l’eau ; le calcul des taux historiques ne les concerne donc plus.

Bonjour,

je suis frontalier et travaille actuellement en Suisse et suis affiliée au régime de securité sociale suisse.

je souhaite effectuer un remboursement sur mon ancien PEE (qui a largement dépassé l’échéance des 5 ans) qui date de quand je travaillais en France.

De quels prélèvements sociaux serai-je redevable? Je crois comprendre que selon la jurisprudence de Ruyter seuls les 7,5% correspondant au prélevement de solidarité est dû?

Bonjour,

A priori ce sont bien ces 7,5 % qui s’appliquent. Le plus simple est de poser cette question à la société teneur de compte de votre épargne salariale.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Merci pour votre retour.

J’ai posé la question à la société en question et je n’ai pas obtenu de réponse pertinente (juste un lien générique à leur brochure sur la fiscalité de PEE / PERCO). Sauriez vous qui pourrait m’éclairer, ou si des prélèvement sociaux ont été retenus à tort comment les récupérer?

Merci!

Bonjour.

J’ai placé en 2001 de l’argent dans un fonds dans le cadre d’une opération d’ouverture du capital aux salariés de l’entreprise.

Depuis, je n’y ai pas touché, la valeur du fonds a fluctué à la hausse comme à la baisse.

Dans le cadre de l’application des taux historiques (vous écrivez « ce système permet d’appliquer le taux des prélèvements sociaux au moment où les gains sont réalisés et non pas au moment du retrait. »), comment le calcul est-il effectué ? Comment détermine-t-on le moment où les gains ont été réalisés ?

Bonjour,

Le calcul est fait année après année. Par exemple, sur les gains de 2005, le taux est de 11 %, ceux de 2009 sont taxés à 12,10 %.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

J’ai quitté il y a quelques mois l’entreprise dans laquelle j’avais placé (sur environ 4ans et petit à petit) environ 15 000€ sur un compte FCP.

Je me suis depuis mis à mon compte, et j’ai aujourd’hui besoin de débloquer cette argent pour investir dans du matériel.

Comme les 5ans nécessaire au déblocage sans avoir à payer d’impôts dessus ne sont pas encore écoulés, savez vous me dire quel pourcentage d’impôts je vais payer sur cette sommes si je la débloque aujourd’hui dans son intégralité ?

merci d’avance pour votre réponse.

Bonjour,

Si vous avez quitté votre entreprise, vous pouvez débloquer ces sommes sans attendre le délai de 5 ans. Il faut fournir à votre teneur de compte d’épargne salariale l’attestation de l’employeur certifiant la date de cessation du contrat de travail. Vous allez payer les prélèvements sociaux (de 17,2 %), uniquement sur les gains. Par exemple, si sur ces 15 000 € il y a 2 000 € de gains, le coût sera de 344 €.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, la fiche n’est plus à jour depuis plus d’un an (bien qu’il soit écrit le contraire… « 6 janvier 2020 »).

Les taux concernant les revenus de placement sont le suivant :

* La Contribution Sociale Généralisée (CSG) : 9,2 %

* La Contribution au remboursement de la dette sociale (CRDS) : 0,5 %

* Le prélèvement de solidarité : 7,5 %

Le total demeure à 17,2%.

Bonjour,

Merci pour votre relecture. Effectivement, avant l’augmentation du taux, il existait plusieurs contributions qui ont été réunies sous le terme « Prélèvement de solidarité ». nous avons corrigé ceci.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

petite question: il y a 2 ans, ma mère a placé 60000 euros sur 3 comptes de capitalisation (nuance capi) à la caisse d’épargne car nous sommes 3 frères . Elle vient de décéder. Je suis non imposable. Quelle option est plus intéressante : déclarer les plus values sur ma déclaration d’impots ou opter pour le prélèvement libératoire forfaitaire ?

Bonjour,

Si les contrats étaient au nom de votre mère, il s’agit de droits de succession et non d’imposition des plus-values. Il existe un abattement de 100 000 € par parent et par enfant. Pour en savoir plus : https://www.lafinancepourtous.com/pratique/vie-perso/deces-d-un-proche/le-reglement-de-la-succession/

Meilleures salutations

L’équipe de lafinancepourtous.com

Pourquoi ne pas l’appeler impot?

A cause du nom prelevements sociaux ceci n’est pas considéré comme impot par le gouvernement suédois.

On est donc doublement imposé!!!

Bonjour,

Il s’agit d’un prélèvement forfaitaire non libératoire. L’administration fiscale fait ensuite les « comptes » et vous rembourse si vous êtes non imposable. Si vos revenu (couple) sont inférieurs à 50 000 € vous pouvez être dispensés de cet acompte. Il faut envoyer la demande de dispense d avant le 30 novembre de l’année précédant celle du paiement des intérêts et des dividendes. Il est nécessaire de faire une déclaration sur l’honneur auprès de l’établissement qui verse les revenus de l’épargne et des placements. Enfin, que vous soyez imposable ou non, les prélèvements sociaux (15,5 %) sont toujours dus.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Nous ne sommes pas imposables mon mari et moi même mon pel a plus de 12ans pourtant la banque à opté pour PFL Est ce normal?sans compter les prélèvements sociaux,ou fallait il mieux déclarer ça aux impots pour avoir plus d intérêts? Merci pour votre réponse!MJ

Bonjour,

Le sujet est complexe car un arrêt du conseil d ‘Etat « De Ruyter » du 27 juillet 2015 avait remis en cause la taxation des non-résidents appliquée depuis 2012. Toutefois, la loi de financement de la sécurité sociale pour 2016 modifie l’affectation de ces prélèvements sociaux, les rendant à nouveau « taxables » pour les non-résidents. Nous vous conseillons de consulter un avocat fiscaliste sur ce point.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

J’ai un bien immobilier en France mais j’habite à Monaco est-ce que je suis concerné par les prélèvements sociaux alors que j’habite à Monaco?