Clause bénéficiaire : une clause « standard » figure dans les contrats

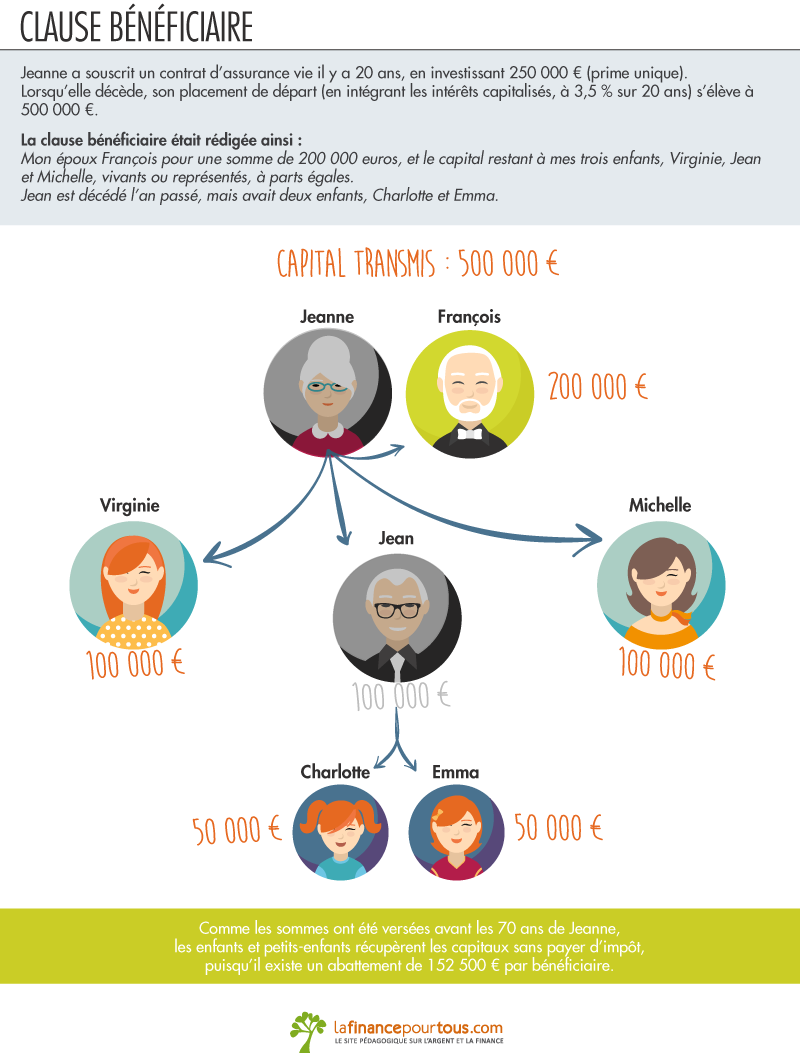

Cette clause peut être rédigée tout simplement lorsque vous remplissez le bulletin de souscription du contrat et répond aux objectifs de transmission les plus courants. Elle prévoit habituellement que les capitaux disponibles seront transmis au décès du souscripteur :

-

à son conjoint ou partenaire de PACS ;

-

à défaut, ses enfants nés ou à naître, vivants ou représentés par parts égales ;

-

ou enfin aux autres héritiers.

Personnaliser la clause bénéficiaire

Si la clause standard ne vous convient pas, vous pouvez la modifier pour désigner qui bon vous semble. Il est possible de personnaliser cette clause en fonction de vos souhaits : il peut s’agir de privilégier un enfant ou un tiers par exemple, voire une association. Il est également possible de prévoir une répartition différente selon les bénéficiaires (50 % pour mon fils Paul, 25 % à mon épouse Marie, 25 % à mon petit-fils Arthur…), voire de « démembrer » les droits de cette clause (l’usufruitier bénéficie du droit à la jouissance et aux revenus du bien et le nu-propriétaire recouvre la pleine propriété à l’extinction de l’usufruit).

Bref, on peut presque tout faire ! Pourtant, quelques précautions s’imposent, notamment si les bénéficiaires ne sont pas des héritiers réservataires. Ces derniers pourraient demander au juge de réintégrer la valeur du contrat dans la succession, en invoquant la notion de « primes manifestement exagérées ».

Modifier la clause bénéficiaire

Certes, on ne fait pas le point tous les ans sur ces questions. Et pourtant, les événements de la vie (mariage, divorce, rupture de PACS, naissances…) font qu’il est essentiel de se poser parfois la question afin que cette clause soit adaptée à votre situation. Si cette clause n’est plus en adéquation avec vos volontés de transmission, si vous souhaitez ajouter ou retirer un bénéficiaire ou encore affiner les mentions existantes, vous pouvez le faire, en adressant un courrier soit :

-

à votre assureur ; la lettre devra être écrite, datée et signée de votre main, et comporter les références de votre contrat ainsi qu’une désignation très précise du ou des bénéficiaire(s). Un avenant notifiant ces modifications vous sera adressé par l’assureur (si la clause a été rédigée chez l’assureur)

-

à votre notaire afin de consigner vos volontés au sein d’un testament. Pour que le bénéficiaire perçoive rapidement les fonds, n’oubliez pas toutefois de mentionner les références du contrat (nom de l’assureur, numéro…). Parallèlement, n’oubliez pas de communiquer à votre assureur les coordonnées du notaire chargé de votre succession.

Clause bénéficiaire d’un contrat d’assurance vie : écueils à éviter

Désigner un seul bénéficiaire c’est prendre le risque, s’il disparaît prématurément, que les capitaux soient réintégrés à la succession et imposés au barème des droits de mutation.

– Vous pouvez désigner plusieurs bénéficiaires conjointement (« mon conjoint et mes enfants nés ou à naître » ou « mes père et mère ») ou successivement (« mon conjoint, à défaut, mes enfants nés ou à naître, vivants ou représentés, à défaut mes héritiers »). Seule la mention « vivants ou représentés » permet aux enfants d’un bénéficiaire décédé de n’être pas exclus du partage.

– Soyez précis dans la désignation des bénéficiaires… Évitez les formulations peu explicites (« mon ami Jean ») en précisant les noms, date et lieu de naissance du ou des bénéficiaires. Sachez enfin que si vous désignez le bénéficiaire par sa qualité, celle-ci s’apprécie à la date de transmission des capitaux : « à mon épouse » sera donc celle qui aura cette qualité à votre décès.

– Mais ne le soyez pas trop ! par exemple, si vous avez précisé « mes enfants Julie et Sophie », cela peut poser problème avec l’arrivée d’un 3ème enfant, alors que « mes enfants, vivants ou représentés » aurait suffi.

bonjour alors

mon cas est particulier mais si vous pouvez me donner des conseils ca sera top

mon mari est décédé en 23/01/2014, une assurance prevoyance de son empleyeur a ete souscrite ,aupres de malakouf humains et il ne se sont jamais manifestés pour me prévenir et savoir les demarches a suivre

le 23/01/2024 pile le jour de 10 ans de deces de mon epoux l’assurance me contacte en disent nous avons pas pu vois joindre avant mais voie le proces verbal nous avons pu vous identifier envoyer nous tout les documents pour pouvoir beneficer du capital deces, donc surprise j ai pas trainé, je le fait le 23 meme donc rib joint pour le versement de la somme n’ayant pas des nouvelles depuis plus de 20 jours je les ai contacté et il me disent que comment je ne pas réclamé, ce n’est plus posible. donc j’explique que c’est faux, j’ai essayé de contacter la conseilleire qui s’occupait de son dossier, et même si elle a changé de service, elle a traiter ma demande.

Donc plus tard dans la journée elle m’évoie un texte d’excuse et elle me dit que les fonds ont été envoyé a la caisse de depots et consignation.

donc je chercher un avocat pour m’aider dans mes démarches

avez vous plus de conseils au autre a me donner ? merci

Bonjour

Vous pouvez déjà faire vos recherche sur le service Ciclade https://www.lafinancepourtous.com/pratique/banque/banque-credit-et-fichiers-2/fichiers-et-comptes/ciclade-retrouver-un-compte-bancaire-inactif/

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour,

la clause bénéficiaire de mon contrat d’assurance vie débute ainsi : « En cas de décès avant le terme de mon adhésion et à défaut de désignation valable à la date du décès, les capitaux seront versés à mon conjoint….

pourriez m’expliquer ce que la phrase « à défaut de désignation valable à la date du décès » signifie ?

Merci de votre réponse.

Cordialement

Bonjour

Cette clause « par défaut » est la clause habituellement intégrée dans les contrats. Mais vous pouvez la modifier, en ajoutant, par exemple, vos enfants ou tout autre personne. La clause bénéficiaire permet de désigner les personnes qui toucheront le capital à votre décès.

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour

Je suis titulaire d’une assurance vie d’un montant actualisé de 480k€. Les bénéficiaires actuels sont ceux de la clause standard « Mon conjoint non séparé de corps à la date du décès, à défaut mes enfants nés ou à naître, vivants ou représentés, par parts égales, à défaut mes héritiers ».

Si je maintiens cette clause mon assurance vie viendra à mon décès « grossir » le patrimoine restant à mon épouse, et risque ainsi d’être fortement imposé sur les successions à la date de son propre décès.

Ne devrais-je pas plutôt,d’un point de vue fiscal, désigner mes 4 enfants en bénéficiaire de mon contrat d’assurance vie, sachant que mon épouse sera à « l’abri du besoin » à mon décès du fait de son propre patrimoine.

Merci par avance pour votre réponse

Bonjour

Le conjoint survivant est exonéré de droits de succession. Toutefois, dans votre situation, il peut s’avérer opportun de modifier cette clause au profit de vos enfants (les inscrire en premier rang). Dans ce cas, et si vous avez versé les capitaux avant vos 70 ans, vos enfants seront complètement exonérés de droits.

Il faut contacter votre assureur pour modifier cette clause.

Lisez cet article sur la fiscalité de l’assurance-vie. https://www.lafinancepourtous.com/pratique/impots/fiscalite-de-l-epargne-2/assurance-vie-quelle-fiscalite/deces-de-lassure-une-transmission-facilitee/

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour, je suis l’unique beneficiaire d’une assurance vie (les autres enfants de mon defunt père ne le sont pas). Doivent-ils être informés de cette clause beneficiaire lors de la succession ? Merci.

Bonjour

Tout dépend. Si la clause bénéficiaire a été déposée chez le notaire, ils seront au courant. Et également s’ils pensent savoir que vous avez bénéficié d’un montant trop important, il peuvent saisir la justice.

Meilleures salutations.

L’équipe de lafinancepourtous.com

L assurance vie de ma belle mere qui vient de deceder nommait 3 beneficiaires ses 3 filles .Sa plus jeune fille est decedee il y a une dizaine d annees c est donc les enfats de cette derniere qui devaient heriter de sa quote part

Or la banque refuse de verser la part de leur mere car les noms des enfants n etaient pas portés sur le contrat ( malgré les documents du notaire precisant qu ils sont les heritiers de leur mere ) et partage le capital entre les deux autres filles . Est ce notmal ?

Bonjour

Effectivement il aurait fallu que votre belle-mère écrive dans la clause bénéficiaire « mes enfants vivants ou représentés » ce qui aurait permis aux petits-enfants de percevoir la part de leur mère. Sans cette précision ils ne peuvent pas récupérer cet argent.

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour,

Je viens de lire quelque chose de surprenant : « En l’absence de bénéficiaire nomémment désigné, le capital intègre la succession » : vrai ou faux ? Le clause de mon contrat est de type sandard (donc sans aucune personne de nomémment désignée). Merci.

Bonjour,

C’est exact. En l’absence de bénéficiaire(s) désigné(s), le capital est porté au crédit de la succession. Le capital sera perçu par les héritiers. Ces derniers ne pourront pas bénéficier des abattements spécifiques de l’assurance vie. Ils seront soumis au barème des droits de succession, selon le lien de parenté avec le défunt. Pour en savoir plus sur la clause bénéficiaire d’un contrat d’assurance vie : https://www.abe-infoservice.fr/assurance/assurance-vie/que-faut-il-savoir-sur-la-clause-beneficiaire-dun-contrat-dassurance-vie-quoi-faut-il-faire

Meilleures salutations.

L’équipe de lafinancepourtous.com

Je vous remercie pour votre réponse.

C’est le nommément qui m’a surpris (de mon point de vue, nommément implique un nom).

Donc si les bénéficiares sont désignés par une clause standard sans nom (Mon conjoint non séparé de corps, à défaut, mes enfants nés ou à naître, vivants ou représentés, par parts égales, à défaut mes héritiers), le capital n’intègre pas la succession pour autant.

Est-ce bien cela ?

Merci.

Bonjour

La clause standard suffit pour beaucoup de gens et ne nécessite pas de « nommer les personnes », et permettra au décès de transmettre les capitaux en bénéficiant de la fiscalité de l’assurance-vie.. En revanche, si vous souhaitez avantager d’autres personnes, par exemple votre neveu Philippe, votre petit-fils Jean… Il faut le préciser et bien donner le nom de famille, la date de naissance, voir l’adresse.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Je vous remercie une nouvelle fois de m’avoir répondu. C’est bien ce qu’il me semblait.

Ce qui m’a interpellé dans l’article de presse, c’est « nommément ».

En fait, il suffit qu’il y ait désignation des bénéficiaires pour que le capital n’entre pas dans la succession. La formulation « en l’absence de bénéficiaire nommément désigné » me semble impropre.

Il suffisait d’écrire « en l’absence de bénéficiaire désigné ». Partagez-vous ? Merci.

Bonjour

Oui effectivement vous avez raison.

Meilleures salutations.

L’équipe de lafinancepourtous.com

j aimerais designer mes 2 enfants comme beneficiaire d une assurance vie. pouvez vous m indiquer si cette clause beneficiaire convient

mon flis X né le .. à .. et ma fille X née le .. à .. par parts égales entre eux, vivants ou représentés, à défaut de l un, ses enfants nés ou à naitre par parts égales à défaut ses héritiers

Bonjour

Effectivement cette clause est correcte. « mon flis X né le .. à .. et ma fille X née le .. à .. par parts égales entre eux, vivants ou représentés, ou à défaut mes héritiers.

Meilleures salutations.

L’équipe de lafinancepourtous.com

comment faire lorsqu’on a perdu la vue pour ecrire la clause beneficiaire ?

Bonjour

Il faut contacter votre conseiller financier afin de savoir comment procéder. Bon courage dans vos démarches.

Meilleures salutations.

L’équipe de lafinancepourtous.com

Mon père avait souscrit une assurance vie et nous décrouvrons lors de la succession les bénéficiaires de cette assurance vie sont « mes descendants ». Comment interpréter cette clause? Les enfants et les petits enfants sont ils bénéficiaires à part egales de cette assurance vie ?

Bonjour

Le terme « mes déscendants » désigne les héritiers en ligne directe, c’est-à dire enfants et petits-enfants.

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour,

Je souhaite indiquer comme bénéficiaires mes 3 enfants : « mon fils A, mon fils B et mon fils C » (sans la mention « vivants ou représentés ») par parts égales, avant d’indiquer : « à défaut » une autre personne.

Comment s’interprète « par parts égales » dans le cas où 1 ou 2 enfants décèdent?

Est ce que cela implique sans ambiguïté un partage entre survivant(s), donc respectivement 2 ou 1 bénéficiaire(s)?

Est ce que le mot « et » dans « mon fils A, mon fils B et mon fils C » ne peut prêter à litige?

Est ce que le cas « à défaut » ne s’appliquera bien que si les 3 enfants sont tous décédés?

Bonjour

Comme expliqué dans l’illustration, en cas de pré-décès d’un des enfants, ce sont ses propres enfants qui perçoivent sa part. Le « et » ne pose pas de problème. Et le « à défaut » s’applique effectivement si l’ensemble de vos héritiers directs seraient décédés avant vous.

Meilleures salutations

L’équipe de lafinancepourtous.com