Le PER peut être souscrit à titre individuel, mais également dans le cadre de l’entreprise.

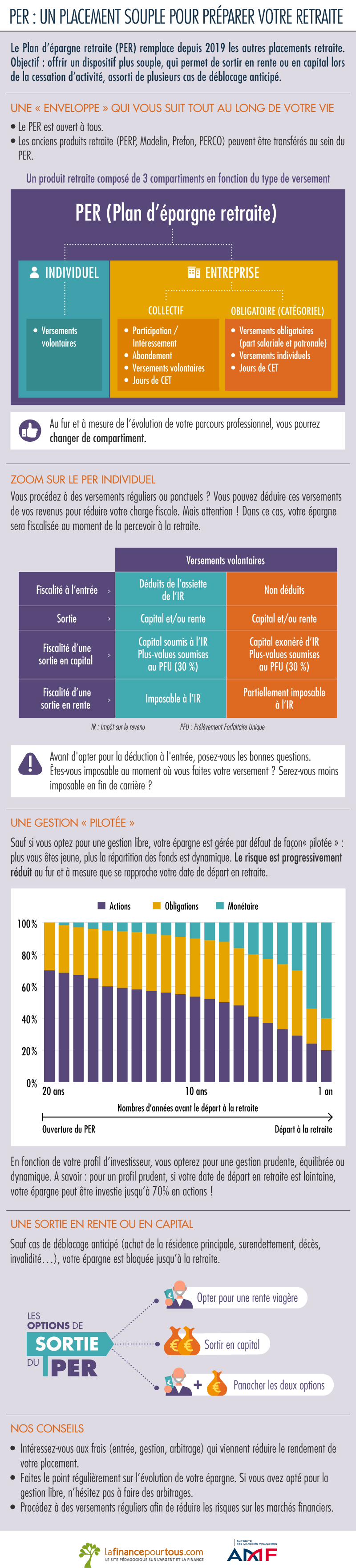

Plan d’épargne retraite : trois compartiments en fonction du type de versements

Le PER Individuel : ouvert à tous les épargnants, qui réalisent des versements volontaires.

Le PER collectif : souscrit par les salariés, dans le cadre de l’épargne salariale. Il peut accueillir les sommes issues de la participation et de l’intéressement, mais également les versements volontaires des salariés et l’éventuel abondement de l’entreprise. Il a vocation à remplacer le PERCO.

Le PER Obligatoire : adhésion obligatoire pour tous les salariés ou certaines catégories de salariés objectivement identifiables (cadres supérieurs généralement).

Versements volontaires déductibles du revenu

Les primes versées à titre individuel permettent, si vous choisissez cette option, de bénéficier d’un avantage fiscal : les sommes versées sur le PER viennent en déduction de votre revenu imposable, ce qui permet de diminuer le revenu global que vous déclarez. L’avantage fiscal est donc fonction de votre taux marginal d’imposition.

Vous faites un versement volontaire de 1 000 €.

Si vous êtes imposé à 11 %, cette dépense ne vous coûte que 890 €.

Si vous êtes imposé à 30 %, cela vous coûte 700 €, etc.

Mais une sortie plus lourdement taxée

Si vous optez pour la déduction des primes, lors de la sortie le capital et les plus-values sont soumis à l’impôt sur le revenu. Si vous sortez en rente, celle-ci est également imposée plus lourdement que si vous n’aviez pas opté pour la déduction. Posez-vous les bonnes questions en fonction de votre taux d’imposition !

Une gestion profilée pour dynamiser vos placements

Sauf si vous souhaitez gérer librement vos placements, votre épargne est gérée de façon pilotée : plus vous êtes jeune, plus la répartition des fonds est dynamique. Puis le risque se réduit automatiquement au fur et à mesure que votre départ en retraite se rapproche. Objectif : bénéficier sur le long terme de la performance des marchés financiers.

PER : sortie en rente ou en capital

Sauf cas de déblocage anticipé (achat de la résidence principale, surendettement, décès, invalidité…) votre épargne est bloquée jusqu’à la retraite. Mais avec le PER (et contrairement aux anciens produits retraite), vous avez alors le choix (pas avant d’avoir liquidé votre retraite) entre :

- récupérer votre placement en capital,

- opter pour une rente viagère,

- panacher les deux solutions.

Madame, Monsieur,

Est-il possible de transférer mon PER PREFON vers un PER collectif d’entreprise?

Merci pour votre réponse.

Meilleures salutations.

Bonjour

Oui c’est possible. Voyez avec le teneur de compte de votre épargne salariale.

Meilleures salutations.

L’équipe de Lafinancepourtous.com

Bonjour,

Comment peut on ouvrir un PER? En banque, en assurance ? Meme en etant frontalier (Suisse) mais habitant en France ? Je paye mes impots en France. Comment est calculé le taux d imposition si celui ci varie tout au long de ma carriere ( enfants par exemple .. )

Bonjour

Pour ouvrir un PER vous pouvez contactez votre conseiller bancaire ou un assureur. Les versements donnent droit à une déduction du revenu imposable. Donc plus il est élevé, plus l’économie d’impôt est importante. Et effectivement votre taux d’imposition peut varier d’une année sur l’autre.

Meilleures salutations

L’équipe de lafinancepourtous.com

Serait il adaptable aussi pour les non résidant en france (Maroc) en outre quel sera la limite d’age pour un retraité ? Merci

Bonjour

A priori le PER est réservé aux personnes résidant en France. En effet il procure un avantage fiscal sur les impôts payés en France.

Meilleures salutations

L’équipe de lafinancepourtous.com

les prélèvements sociaux sont ils dus en cas de règlement du capital en cas de deces ?

Bonjour

Les prélèvements sociaux ne sont pas dûs sur les Unités de compte, mais sont prélèvevés sur le fonds euros du PER

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour, je suis actuellement bénéficiaire d’un PER Col. Sur ce dernier, je verse 3000€ par an déductible avec un taux marginal d’imposition de 30% soit une économie de 900€ par an sur mes impôts. Mais au bout de 10 ans, je décide d’acheter une résidence principale avec déblocage. Si j’ai bien compris toujours avec un TMI de 30%, je payerai donc 9000€ d’impôts sur le revenu pour 30000€ d’épargne ? Si oui je ne vois pas en quoi faire des versements sur un PER Col est intéressant fiscalement.

Bonjour,

Effectivement, l’achat de la résidence principale, si elle est un cas de déblocage anticipé du PER Collectif, n’induit pas de bénéfice fiscal et les versements volontaires sont imposés au moment du déblocage.

Le PER (dont le PER Collectif) a pour premier objectif une préparation de la retraite. Le report d’imposition est donc souvent intéressant si le déblocage intervient au moment de la retraite car le taux marginal d’imposition est généralement plus faible lors de retraite que pendant la phase d’activité salariale, les revenus étant moindres.

Meilleures salutations

L’équipe de lafinancepourtous.com

Merci pour la confirmation.

en vous souhaitant de bonnes fêtes.

Bonjour. Je cherche désespérément le mode de répartition d’une sortie en capital fractionné d’un PER individuel (loi PACTE) entre capital (imposé sur le revenu) et la plue-value (PV – imposée au PLU à 30%). Plus précisément : existe-t-il un taux pour cette répartition ? Exemple : pour un capital de 30000€ + une plue-value de 5000€, je souhaite fractionner la sortie en capital sur 10 ans ; comment s’opèrera la répartition capital et plue-value ? 3000€/an pour le capital et 500€/an pour la PV ? Puis-je étaler la sortie sur plus de 10 ans ?

Bonjour

A priori lorsque vous faites un retrait, la somme est répartie au prorata du capital et des intérêts capitalisés, comme c’est le cas pour l’assurance vie. Mais sur ce sujet précis, nous ne disposons pas d’informations spécifiques. Ensuite, pour vos retraits, vous pouvez décider de leur fréquence et de leur durée librement.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour j’ai une petite question je suis à la retraite depuis le 1er mai 2019 j’ai cotisé pour une retraite supplémentaire CCPMA prévoyance et mon épargne se lève à peu près à 19000 € je voulais toucher le capital mais on m’a dit que je dépasser le plafond et que je devais toucher une rente qui s’élève à 42 € par mois il me faudra 30 ans pour récupérer mon capital😏 je voudrais savoir si je peux réclamer mon capital ? avec la loi pacte qui dit que si la rente ne dépasse pas 100 € par mois vous pouvez le demander…

merci de votre réponse

cordialement

Bonjour

Il s’agit d’une retraite complémentaire dans l’entreprise. Mais ce qui est étonnant, c’est que sur leur site il est écrit que le seuil permettant une sortie en captial est de 80 € par mois : https://www.groupagrica.com/actualites/retraite-supplementaire-ccpma-prevoyance-une-attractivite-confirmee-en-2021. Donc vous pourriez en bénéficier. Contactez-les à ce sujet.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

J’aime beaucoup votre site et je le recommande régulièrement à des clients (je suis Consultant du programme Filianse).

Dans votre article sur la ficalité du PER il y a une coquille: vous parlez à plusieurs reprises des versements déductibles de l’impôt alors qu’ils sont déductibles du revenu imposable.

Bonjour

Il ne nous semble pas. Il est bien écrit que les versements sont déduits du revenu. « La déduction d’impôt intervient avant le calcul du montant de l’impôt et correspond à un droit de diminuer le revenu global que vous déclarez. L’avantage fiscal est donc fonction de votre taux marginal d’imposition ». Toutefois, merci de nous indiquer où vous voyez cette erreur, si d’aventure nous ne l’avions pas vue.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour, je comprends la remarque de Jacques qui trouve que cela prête à confusion; en effet, une déduction d’impôt…ça n’existe pas

https://www.service-public.fr/particuliers/vosdroits/F823 on va parler de « déduction fiscale » ou de « réduction d’impôt ».

Dans le cas du PERI on a bien une déduction fiscale (somme retirée du revenu imposable) des sommes versées sur le PERI.

Le revenu imposable baisse, donc l’impôt est moindre, donc on a un avantage fiscal (chose que vous exprimez fort bien par ailleurs).

Utiliser l’expression « déduction fiscale » nous laisse accroire que l’on déduit les sommes de l’ impôt calculé par l’administration fiscale (et ça, c’est dans la terminologie de l’admin. fiscale, c’est une « réduction d’impôt », chose qui ne concerne pas le PERI)

pour reformuler votre paragraphe, je vous proposerai ceci :

« Les primes versées à titre individuel permettent, si vous choisissez cette option, de bénéficier d’un avantage fiscal. En effet dans ce cas les sommes versées sur le PER viennent en déduction de votre revenu imposable. Le revenu global que vous déclarez étant diminué, votre impôt sera diminué.

L’avantage fiscal est donc fonction de votre taux marginal d’imposition »

Bonjour

Effectivement le terme peut être corrigé. Il reste qu’on a coutume de parler de « déduction, réduction et crédit d’impôt » pour expliquer les trois dispositifs. Il s’agit bien d’une déduction du revenu imposable dans le cadre du PER. Nous allons effectivement reformuler cette partie.

Meilleures salutations.

L’équipe de Lafinancepourtous.com