Au moment du départ à la retraite, les salariés ont droit à une indemnité légale de fin de carrière (IFC). Ils peuvent bénéficier de dispositions plus favorables en fonction de leur convention collective.

L’indemnité de départ volontaire à la retraite

Le salarié qui quitte volontairement l’entreprise a droit à une indemnité de départ en retraite, s’il bénéficie d’au moins 10 ans d’ancienneté dans l’entreprise.

Montant de l’indemnité de départ volontaire

Le montant de l’indemnité de départ volontaire est égal soit à l’indemnité prévue par la convention collective ou le contrat de travail si elle est plus favorable, soit à l’indemnité légale qui sera égale à :

|

Ancienneté du salarié |

Montant de l’indemnité |

|

Au moins 10 ans |

0,5 mois du salaire de référence |

|

Au moins 15 ans |

1 mois du salaire de référence |

|

Au moins 20 ans |

1,5 mois du salaire de référence |

|

Au moins 30 ans |

2 mois du salaire de référence |

Le salaire de référence du salarié pris en considération pour le calcul de l’indemnité est celui qui est le plus favorable au salarié, parmi les deux suivants :

- soit 1/12e de la rémunération brute (salaire, primes, et autres) des 12 derniers mois qui précèdent la notification de la mise à la retraite),

- soit 1/3 des 3 derniers mois de rémunération brute précédant la notification ou la fin du contrat de travail.

Les primes annuelles ou exceptionnelles versées sur les 3 derniers mois ne sont prises en compte qu’au prorata de la durée de cette période dans le second calcul. Ainsi si le salarié a reçu une prime de 6.000 euros, le montant à prendre en compte dans le calcul sera de 1.500 euros (soit 6.000*3/12).

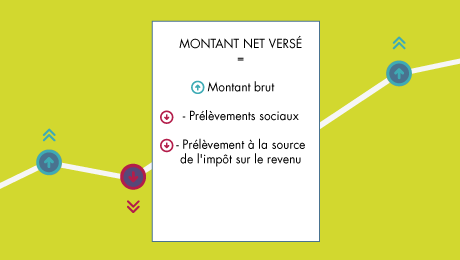

L’imposition de l’indemnité de départ volontaire

L’indemnité de départ volontaire est soumise à l’impôt sur le revenu ainsi qu’aux cotisations de Sécurité sociale, à la CSG et à la CRDS, comme un salaire.

Lorsque le départ volontaire du salarié s’inscrit dans le cadre d’un plan de sauvegarde de l’emploi (PSE), l’indemnité de départ volontaire est totalement exonérée d’impôt. Et elle fait l’objet du régime social des indemnités de licenciement versées dans le cadre du PSE.

L’indemnité de mise à la retraite par l’employeur

Le salarié qui est mis à la retraite par son employeur a droit à une indemnité de départ en retraite, sans condition d’ancienneté dans l’entreprise.

Montant de l’indemnité de mise à la retraite par l’employeur

Le montant de l’indemnité dépend de l’ancienneté du salarié dans l’entreprise :

|

Ancienneté du salarié |

Montant de l’indemnité |

|

Jusqu’à 10 ans |

¼ d’un mois du salaire de référence par année d’ancienneté |

|

Au-delà de 10 ans |

¼ d’un mois du salaire de référence par année d’ancienneté pour les 10 premières années et |

Le salaire de référence du salarié pris en considération pour le calcul de l’indemnité est celui qui est le plus favorable au salarié, parmi les deux suivants :

- soit 1/12e de la rémunération brute (salaire, primes, et autres) des 12 derniers mois qui précèdent la notification de la mise à la retraite),

- soit 1/3 des 3 derniers mois de rémunération brute précédant la notification ou la fin du contrat de travail.

L’indemnité légale de mise à la retraite par l’employeur est calculée de la même manière que l’indemnité légale de licenciement. C’est la plus favorable de ces deux indemnités qui sera versée.

L’imposition de l’indemnité de mise à la retraite par l’employeur

L’indemnité de mise à la retraite par l’employeur est exonérée de l’impôt sur le revenu dans la limite d’un montant prévu par la loi ou par la convention collective, l’accord professionnel ou interprofessionnel.

Lorsque l’indemnité perçue est supérieure à ce montant, elle est exonérée :

- soit à hauteur de 50 % de l’indemnité perçue, dans la limite de 5 PASS (plafond annuel de la Sécurité sociale) soit 231 840 € en 2024,

- soit dans la limite du double de la rémunération annuelle brute perçue l’année précédente, dans la limite de 5 PASS (plafond annuel de la Sécurité sociale) soit 231 840 € en 2024. La fraction de l’indemnité supérieure à cette limite est à déclarer au titre de salaires.

C’est la solution la plus favorable au salarié qui s’applique.

L’indemnité de mise à la retraite par l’employeur est exonérée des cotisations de sécurité sociale (sur la part de son montant inférieur 92 736 €) lorsque son montant est inférieur à 10 PASS (plafond annuel de la Sécurité sociale) soit 463 680 € pour 2024.

Si son montant dépasse ce plafond, l’indemnité de mise à la retraite est soumise à cotisations de sécurité sociale dès le 1er euro.

Concernant la CSG/CRDS, l’indemnité de mise à la retraite en est exonérée lorsque son montant est inférieur à 92 736 €. La part de l’indemnité supérieure à ce montant est intégralement soumise à CSG et CRDS (sans abattement de 1,75 %).

Bonjour,

Lorsque le dernier mois travaillé avant la date de retraite est complet, est-ce qu’il doit faire partir des 12 derniers mois pour le calcul de l’indemnité (SYNTEC)

Merci

Bonjour,

Si votre date de départ en retraite est fixée au 1er jour d’un mois, le mois précédent (M-1) devrait être pris en compte. Si votre départ est fixé au 30 ou 31 du mois, celui-ci ne devrait pas être retenu pour le calcul de l’indemnité de départ en retraite. Pour connaître précisément les modalités de calcul de votre indemnité de départ en retraite, vous pouvez contacter un agent des services de renseignements en droit du travail par téléphone au 0 806 000 126 (service gratuit + prix appel).

Meilleures salutations.

L’équipe de lafinancepourtous.com