Qui est exonéré de droits de succession ?

Le conjoint et le partenaire de Pacs n’ont pas à payer de droits de succession, depuis les décès survenus depuis le 22 août 2007.

Pour bénéficier de cette disposition, le partenaire de Pacs devra avoir été couché sur le testament de son partenaire. Cela n’est pas automatique. A la différence du conjoint marié, qui bénéficie automatiquement d’une partie de la succession de sa ou son conjoint.

Frères et sœurs exonérés de droits de succession ?

Pour les décès survenus depuis le 22 août 2007, les frères et sœurs sont exonérés de droits de succession s’ils remplissent les trois conditions suivantes au moment du décès :

- Ils ont été domiciliés avec le défunt au cours des cinq années précédant le décès,

- Ils sont célibataire, veuf, divorcé ou séparé,

- Ils sont âgé.e.s de plus de 50 ans ou infirme.

Quels abattements en matière de droits de succession ?

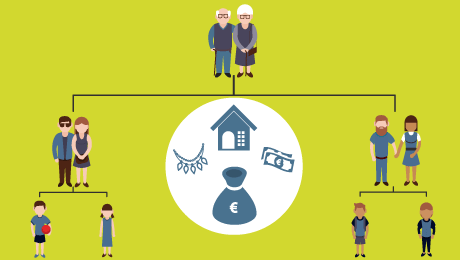

Les abattements sur les droits de succession varient en fonction du lien de parenté avec le défunt.

- 100 000 € sur la part reçue par un héritier direct : chaque enfant vivant ou représenté, un parent ou un grand parent en l’absence d’enfants,

- 15 932 € sur la part reçue par chaque frère ou sœur,

- 7 967 € sur la part de chaque neveu et nièce.

- 1 594€ pour chaque autre héritier ou légataire

Si les parents renoncent à la succession, leurs enfants se partagent l’abattement de 100 000 € et bénéficient du barème en ligne directe.

Droits de succession pour neveux et nièces : quel abattement ?

Les neveux et nièces qui héritent directement (testament par ex) bénéficient chacun d’un abattement de 7 967 €. En revanche, s’ils héritent d’un oncle ou d’une tante en représentation de leur(s) parent(s) décédé(s) ou qui ont renoncé à la succession, c’est l’abattement de 15 932 € des frères et sœurs qui s’applique, ainsi que le barème des droits entre frères et sœurs.

L’avantage accordé à l’héritier handicapé

Pour les décès survenus depuis le 1er janvier 2011, l’héritier handicapé, quel que soit son lien de parenté avec le défunt, bénéficie d’un abattement de 159 325 € sur sa part. Cet abattement se cumule avec celui prévu selon son degré de parenté avec le défunt ou la défunte. Ainsi, s’il s’agit d’un enfant handicapé, les deux abattements cumulés atteignent 259 325 €.

Quels droits de succession ?

Les droits de succession s’appliquent sur la part reçue par chaque héritier, après déduction de l’abattement précédemment décrit. Ces droits dépendent de deux éléments : du lien de parenté avec le défunt et de l’importance de la somme transmise.

Héritage en ligne directe

La ligne directe descendante comprend les enfants et petits-enfants, alors que la ligne directe descendante inclut les parents et grands-parents.

|

Part nette taxable après abattement |

Taux applicable |

|

< 8 072 euros |

5 % |

|

8 072 <= < 12 109 euros |

10 % |

|

12 109 <=< 15 932 euros |

15 % |

|

15 932 <=< 552 324 euros |

20 % |

|

552 324 € <=< 902 838 euros |

30 % |

|

902 838 € <=< 1 805 677 euros |

40 % |

|

>= 1 805 677 euros |

45 % |

Impôt succession entre frères et sœurs

|

Part nette taxable après abattement |

Taux applicable |

|

<= 24 430 euros |

35 % |

|

> 24 430 euros |

45 % |

Barème des droits de succession pour la famille jusqu’au quatrième degré

Il s’agit des oncles, tantes, cousins, Sauf exception, il existe un taux unique applicable sur la totalité du montant après abattement. Ce taux est de 55 %.

En revanche, de nouvelles dispositions s’appliquent en 2009, destinées à alléger la fiscalité des droits de succession, pour les neveux et nièces qui héritent d’un oncle ou d’une tante en représentation de leur(s) parent(s) décédé(s).

En effet, ce n’est pas le taux unique de 55 % qui s’applique mais ceux applicables aux frères et sœurs : 35 % jusqu’à 24 430 € et 45 % au-delà.

Quel montant de droits de succession entre parents au-delà du quatrième degré et autres personnes non–parentes ?

Le taux est de 60 % sur le montant après abattement.

Certaines réductions sont applicables sur les droits de succession calculés d’après les taux des barèmes d’imposition présentés précédemment. Les héritiers en ligne directe parents de trois enfants ou plus bénéficient d’une réduction de 610 € par enfant à partir du troisième. Pour les autres successions cette réduction s’élève à 305 € par enfant à partir du troisième.

Bonjour.

Lorsque qu’une personne décède sans héritiers en ligne directe, et lègue son patrimoine directement aux enfants de ses 2 nièces (ses petits neveux), est-ce que l’abattement est calculé par nièce (donc 7967€ par nièce avant application des 45%, ou 7967€ par petit neveu avant application des 45%)

Merci

Bonjour

Il n’y a pas représentation dans ce cas spécifique. Voyez avec le notaire mais il nous semble qu’aucun abattement ne peut être déduit.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour,

ma tante vient de décéder elle n’avait aucun enfant. Elle avait un unique frère, mon père qui est décédée il y a 5 ans.

je souhaite connaitre les droit de succession que je decrai régler. Lors de mon premier contact avec la clerc de mon notaire par téléphone elle ma indiqué le taux de 45%. Lors de mon 1er RDV avec le notaire celui-ci m’a également indiqé que le taux maximun était dans mon de 45% car je venais en représentation de mon père.

Maintenant il m’indique que le taux n’est pas de 45% mais de 55% car je suis le seul neveu et héritier dans la succession.

Quel est celui qui est réellement applicable?

Merci par avance

Bonjour, je voudrais savoir comment cela se passe. La soeur de mon grand-père m’a fait hériter de ses biens autant immobiliers que financiers. Comment cela serait traité et à quel pourcentage en sachant que mon papa est décédé et qu’elle a marqué seulement moi sur son testament et non pas son frère donc mon grand-père ?

Bonjour

A priori c’est le taux de 55 % qui s’applique. Mais le notaire en charge de la succession pourra vous expliquer et vous calculer les droits.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour, mon oncle, 60 ans célibataire et sans enfants, souhaite mettre ses neveux et nièces dans son testament. Il est autrichien domicilié en Autriche où le barème est beaucoup plus haut qu’en France pour les héritages oncle-nièce. Mes parents sont encore vivants et plus jeunes que lui. Comment pouvons-nous faire pour éviter la taxation de 55% ? Nous parlons d’une somme d’environ 50000€ au total.

Une donation déjà maintenant ? Sinon, s’il souscrit une assurance vie et me met en seule ayant droit, est-ce que je devrais quand même partager cette somme avec mon frère et mes cousins ? Merci d’avance !

Bonjour

Il faut étudier avec un conseiller fiscal votre situation. Nous ne donnons pas de conseils juridiques. Voyez égaement avec la convention fiscale applicable entre ces deux pays. https://www.impots.gouv.fr/sites/default/files/media/10_conventions/autriche/autriche_convention-avec-l-autriche-impot-sur-le-revenu-impot-sur-la-fortune_fd_1797.pdf

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Ma tante avait une seule soeur et pas de frère. Sa soeur, ma mère, est décédée. Quels sont les droits de succession qui vont s’appliquer à mes soeurs et moi ?

Bonjour

Le fisc applique un abattement de 7 967 € par héritier. Au-delà de l’abattement, c’est directement un taux de 55% qui s’applique. Si votre tante est encore en vie, elle peut vous donner la somme de 31 865 € si elle a moins de 80 ans.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, je viens d’hériter de ma tante, qui n’avait pas d’enfant, en tant que légataire universel. Ma tante avait deux frères et soeurs. Sa soeur est décédée il y a plus de 10 ans, mon papa depuis 5 ans. Je voudrais savoir à quel taux d’imposition la succession sera taxée, 35% puis 45% ou bien 55%. Merci pour votre réponse.

Bonjour

Vous venez en représentation de votre père. Vous devriez donc bénéficier de son taux. Le notaire en charge de la succession pourra vous calculer les droits.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour, je viens de recevoir le solde d’une succession d’une tante qui dure depuis 2017. J’ai des frais de succession supérieurs à mes 3 autres frères et sœurs pour une part identique. Aucun d’entre nous n’avons plus de 2 enfants. Avez-vous une explication ? Cordialement.

Bonjour,

Nous ne pouvons pas vous expliquer la raison d’une telle différence de frais de succession. Vous devez obtenir du notaire des explications sur la répartition de ces frais.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, ma maman dont je suis tutrice est sur le testament de ma tante par alliance à 50% avec 1 autre personne. Son mari, le frère de ma mère était toujours vivant au décès de ma tante. Il est donc héritier réservataire. Mon oncle a fait un testament au nom de la personne qui est déjà sur le testament de ma tante. Par conséquent, je suppose que ma maman est également héritière réservataire ? Quels serait le montant des frais de succession sachant qu’il y en a deux ?

Bonjour

Votre maman n’est pas héritière réservataire (seuls les enfants le sont, ou l’époux sans enfants). Tout dépend de ce qui est inscrit dans le testament. Mais sachant que c’est sa belle-soeur, les droits sont de 60 %. Le notaire saura vous expliquer le coût pour la succession.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour,

Mon oncle est décédé et avait des frères dont mon père décédé avant lui.

Est-ce que je bénéficie de l’abattement de 15 932 € et du taux de 35 et 45 % entre frères ou de l’abattement de 7 967 € et du taux de 55 % entre oncle et neveu ?

Cordialement.

Bonjour

Vous venez en « représentation » de votre père. Donc vous bénéficiez de l’abattement de 15 932 € et du barème correspondant.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour, ma tante est décédée. Je suis invalide en 3eme catégorie. Je suis son légataire universelle. Quels sont les taux que je vais avoir à régler sur un appartement de 80000euros svp ? Cordialement.

Bonjour

Il n’y a pas d’abattement spécifique pour les personnes en invalidité pour les successions. Toutefois vous bénéficiez d’un abattement de 7 967 €. Au-delà la taxation est de 55 %. Le notaire pourra vous calculer les droits à payer.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour,

Mon oncle actuellement âgé de 70 ans est admis en Ehpad. Il n’est ni marié et n’a pas d’enfant. Ses parents et sa soeur sont décédés. Je suis l’unique héritière.

Quelle est la meilleure solution (donations, testament) pour éviter les frais exorbitants de la succession plus tard ?

Bonjour

Votre oncle peut vous consentir une donation de 31 865 € (don manuel) sans impôts. Ensuite, s’il détient un contrat d’assurance vie il peut vous mettre bénéficiaire de ce contrat. Enfin, à son décès, vous nevez « en représentation de votre mère ou père donc les droits sont légèrement réduits. https://www.lafinancepourtous.com/wp-content/uploads/2020/08/iefp_donationsuccession.pdf

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour, je viens d’hériter de 39 000 euros de la vente de l’appartement de ma grand-mère. Je représente mon père (c à d son fils) qui est mort il y a 30 ans. Quel est le montant de la taxe appliqué dans ce cas-là ?

Bonjour

Vous venez en représentation de votre père, donc vous n’avez rien à payer (vous bénéficiez de l’abattement de 100 000 € entre parent et enfant).

Meilleures salutations

L’Equipe de Lafinancepourtous.com