Comment fonctionne le démembrement de propriété ?

D’un côté, l’usus (droit d’utiliser le bien) et le fructus (droit d’en percevoir les fruits) pour l’usufruitier, de l’autre côté l’abusus (droit de disposer du bien) pour le nu-propriétaire. Les droits démembrés sont indépendants l’un de l’autre, mais ni l’usufruitier, ni le nu-propriétaire ne peuvent procéder seuls à la vente du bien démembré. L’accord des deux est obligatoire pour céder la pleine propriété du bien.

Le démembrement prend fin au décès de l’usufruitier : à ce moment, le nu-propriétaire devient l’unique propriétaire du bien sans droits de succession à payer. Il peut alors l’occuper, le louer ou encore le vendre. On dit alors qu’il y a remembrement de la propriété. C’est une formule très utilisée qui permet de préparer sa succession tout en s’assurant de conserver la jouissance du bien. Il est à noter qu’en cas de décès du nu-propriétaire, la nue-propriété est transmise aux héritiers et entre dans la succession, pour la valeur de la nue-propriété seule.

Qu’est-ce que la nue-propriété ?

La nue-propriété est un droit de propriété partiel sur un bien, qui donne à son titulaire le droit de disposer de la chose (il peut vendre ou céder ce droit), mais ne lui confère ni l’usage, ni la jouissance, lesquels sont les prérogatives de l’usufruitier.

Il est possible de pratiquer le démembrement de propriété sur un bien immobilier, mais aussi sur un compte titres ou un contrat d’assurance vie (c’est plus rare). Mais un PEA, un livret d’épargne ou encore un plan d’épargne logement ne peuvent pas être démembrés.

Usus, Fructus et Abusus…

Le démembrement est un mécanisme juridique qui s’applique sur les droits de propriété. Il trouve son origine dans la théorie juridique des trois composantes du droit de propriété que sont l’usus, le fructus et l’abusus.

L’usufruitier peut soit utiliser le bien pour son propre usage, soit le donner en location et en percevoir les loyers.

Le nu-propriétaire conserve le droit de disposer du bien en respectant les droits de l’usufruitier.

Il y a démembrement lorsque les trois attributs de la propriété (droit d’utiliser le bien, droit d’en disposer et droit d’en percevoir les fruits) ne sont pas réunis entre les mains de la même personne. Les droits d’usufruit et de nue-propriété peuvent être transmis soit par donation, soit par cession (on peut acheter ou vendre ces droits).

Quel est l’intérêt d’une donation démembrée avec réserve d’usufruit ?

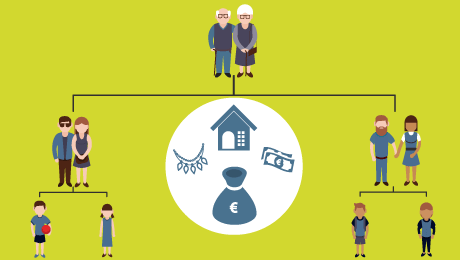

Le démembrement de propriété intervient la plupart du temps en famille. Il est ainsi possible de donner de son vivant la nue-propriété d’un bien à ses enfants par exemple, et d’en conserver l’usufruit. Cette solution permet de continuer à profiter du bien immobilier, c’est à dire d’y vivre ou de le donner en location pour en tirer un revenu, mais également de préparer « en douceur » la transmission de son patrimoine, en profitant des abattements fiscaux en vigueur.

L’abattement sur le montant de la donation

Il est possible de donner, par parent et par enfant, la somme de 100 000 € tous les 15 ans (depuis le 31 juillet 2012), sans avoir à acquitter de droits de donation. Un couple avec deux enfants peut ainsi donner en franchise d’impôt la somme de 400 000 €.

Ce type de donation présente trois atouts :

-

les droits de donation sont réduits car ils ne sont pas calculés sur la valeur totale du bien mais sur la seule nue-propriété. Les valeurs respectives de la nue-propriété et de l’usufruit d’un bien sont fonction de l’âge du donateur au jour de la donation ; la valeur de la nue-propriété augmentant en même temps que l’âge du donateur.

|

Age du donateur |

Valeur usufruit |

Valeur nue-propriété |

|

moins de 21 ans |

90 % |

10 % |

|

de 21 à 30 ans |

80 % |

20 % |

|

de 31 à 40 ans |

70 % |

30 % |

|

de 41 à 50 ans |

60 % |

40 % |

|

de 51 à 60 ans |

50 % |

50 % |

|

de 61 à 70 ans |

40 % |

60 % |

|

de 71 à 80 ans |

30 % |

70 % |

|

de 81 à 90 ans |

20 % |

80 % |

|

à partir de 91 ans |

10 % |

90 % |

- Avantage supplémentaire: le fisc admet que le donateur paie les droits et frais liés à la donation (normalement dus par le donataire), et que ces montants ne soient pas considérés comme une donation.

-

Au décès du ou des usufruitiers, les enfants récupèrent le bien en pleine propriété sans avoir de droits à payer.

Un procédé souvent utilisé lors des successions

Le principe est le même que lors d’une donation. Il arrive en effet fréquemment que le conjoint survivant récupère l’usufruit des biens du conjoint décédé. Il arrive souvent qu’on donne ou qu’on lègue par testament l’usufruit de ses biens à son conjoint, les enfants recueillant par ailleurs la nue-propriété. En d’autres termes, le conjoint usufruitier peut utiliser tous les biens et en percevoir les revenus, par exemple habiter ou donner en location le logement familial. Ici encore, la valeur de la nue-propriété est fonction de l’âge de l’usufruitier (soit le conjoint survivant dans cet exemple), au moment du démembrement.

Depuis 2018, une personne qui dispose de l’usufruit d’un bien suite à la succession de son conjoint, déclare à l’IFI sa part d’usufruit non pas à sa valeur en pleine propriété mais seulement à la valeur de son usufruit. Ce n’est pas le cas pour l’usufruitier qui a donné de son vivant la nue-propriété (par exemple à ses enfants). Il devra déclarer à l’IFI l’intégralité du prix du bien.

Comment se répartissent les charges entre usufruitier et

nu-propriétaire ?

Si le démembrement résulte d’une donation (et non d’un décès), l’usufruitier supporte l’intégralité des charges, qu’elles concernent l’entretien du bien ou les grosses réparations. En revanche, lorsqu’à la suite du décès d’un conjoint, le survivant récupère l’usufruit d’un bien immobilier, il n’a alors à assumer que les charges courantes.

La donation temporaire d’usufruit

La donation temporaire d’usufruit est particulièrement adaptée si vous souhaitez aider l’un de vos proches sans vous dépouiller, en même temps que réduire votre facture d’Impôt sur la Fortune Immobilière. Cette technique consiste à transmettre, pour une durée limitée, généralement 10 ans, la jouissance ou les revenus procurés par un bien. Vous conservez néanmoins la nue-propriété du bien. Par exemple, si l’un de vos enfants a du mal à se loger vous pouvez lui permettre d’habiter un de vos logements en lui en transmettant l’usufruit.

Trois avantages se présentent alors :

1- vous ne vous séparez pas du bien ;

2- le bien concerné sort de votre patrimoine pendant la durée de la donation ce qui vous permet de réduire votre IFI (si c’est un bien immobilier) ;

3- les droits de mutation sont limités : les droits à payer, pour un usufruit temporaire de 10 ans, sont calculés sur 23 % de la valeur en pleine propriété du bien. Vous pouvez payer ces droits en utilisant l’abattement accordé sur les donations entre vifs, rechargeable tous les dix ans (voir plus haut).

La donation peut être remise en cause par l’administration fiscale si celle-ci considère que l’usufruitier n’en tire pas un réel avantage. C’est le cas si vous transmettez temporairement l’usufruit d’un bien à un de vos enfants, alors que ce dernier bénéficie de revenus confortables. Si l’administration considère que le seul intérêt était de soustraire le bien au paiement de l’IFI, vous courrez le risque de vous faire redresser.

Par ailleurs, ce type de donation ne permet pas de préparer sa succession « en douceur » : à l’issue de la période prévue, l’usufruit s’éteint automatiquement. Le bien concerné fait à nouveau partie, en pleine propriété, du patrimoine du donateur. A son décès, les droits de succession devront alors être payés par les héritiers.

bonjour,

nous avons donné mon mari et moi la nue propriete de notre residence principale a nos efants il y a de nombreuses annees. mon mari vient de deceder. son usuftuit tombe donc à son deces et mes enfants deviennent automatiquement proprietaires de la moitie de notre appartement sans payer de nouveaux droits de succession. Mais la valeur de mon usufruit ( à moi conjoint survivant) tombe t il pour moitie dans l’actif successoral de mon mari ?

en vous remerciant

Bonjour,

Tout d’abord, nous vous présentons nos sincères condoléances. Si vous avez opté pour l’usufruit (pour la succession) vos enfants restent nu-propriétaires et vous êtes la seule usufruitière, mais votre part n’est pas comptabilisée dans la succession de votre mari. A votre décès, vos enfants récupèreront le bien sans droits à payer.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

Nous voulons acquérir une maison en demembrement de propriété.

Mais tous les exemples de calcul des parts d’usufruit et de nu-propriété ne porte que sur une seule personne, et non pas un couple.

Je veux dire: J’ai plus de 60 ans, donc ma part d’usufruit serait de 40% et la nu-propriété des enfants 60%, mais ma femme est plus jeune, donc pour elle ce serait 50% et 50%.

Voici mon exemple concret.

Je voyais le calcul ainsi:

L’acquisition hors frais est de 289.000 €.

Compte tenu de nos âges, mon usufruit est de 40% de ma part (la moitié du prix ?) soit 57.800 € et l’usufruit de ma femme est de 50% (de la moitié du prix ?), soit 72.250 €, ce qui fait un total d’usufruit à nous deux de 130.050 €.

La nue-propriété serait donc est de 158.950 €, soit 52.983 € par enfant.

Esc-ce que je me trompe ?

Merci beaucoup.

Cordialement

Bonjour

Vos calculs semblent corrects. En effet, chaque part d’usufuit est calculer sur l’âge de l’usufruitier au moment du démembrement. Le plus simple est de voir ce sujet avec votre notaire.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour,

Mon père souhaite acheter l’usufruit d’un bien immobilier, et moi-même la nue-propriété. En cas de décès de mon père, la pleine propriété me revient. Seulement j’ai 2 frères, alors est-ce qu’il y aura un déséquilibre à régulariser par rapport à mes frères ou non svp ?

Je vous remercie par avance.

Bonjour

Oui au décès de votre père vous récupérez la pleine propriété. Si c’est le seul bien de votre père cela peut effectivement poser problème. Le plus simple est de consulter votre notaire à ce sujet.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour,

Est-il possible de faire une donation partage dès l’achat d’un bien immobilier, ou peu de temps après ?

Est-il possible de faire cette donation à un jeune enfant mineur de 2* 100KE en ce qui nous concerne et si oui comment procéder ?

Merci.

Cordialement.

Bonjour

Faire une donation-partage après un achat immobilier ne pose pas de problème. Toutefois, il ne faut pas que le bien ait été acheté à crédit car on ne peut pas faire porter une dette sur une personne mineure. Votre notaire saura vous expliquer comment procéder.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour,

Nous allons acheter un bien d’une valeur de 600KE, nous avons un fils de 18 ans et nous avons 52 ans.

Nous allons donc faire un demembrement en 50/50.

Ma question est la suivante, nous souhaitons utiliser l’abattement de 100KE tous les 15 ans, donc dans notre cas il reste 100KE dans la « balance » (600KE / 2 : 300KE – 200KE : 100KE). Étant donné que l’abattement se fait tous les 15 ans, pourrons nous encore en faire profiter notre fils sur les 100KE restant dans 15 ans ? Si oui comment et comment cela va se passer sachant que nous seront dans une tranche d’âge différente a ce moment là ?

Merci.

Bonjour,

Notre compréhension de votre question nous conduit au commentaire ci-dessous. Néanmoins la consultation et l’intervention obligatoire de votre notaire fait de notre réponse une considération générale.

Vous allez donner la nue-propriété du bien immobilier à votre fils. Votre usufruit compte-tenu de votre âge sera de 50 % de la valeur du bien et la nue-propriété du restant, soit 300 000 €. Votre donation de nue-propriété va donc porter sur 300 000 € – 200 000 € (en supposant que chacun des époux donne bien 100 000 € chacun) = 100 000 €. La taxation portera donc sur 100 000 €. L’usufruit sera définitivement à votre fils avec les taxes fiscales afférentes à ce montant. Dans 15 ans, vous pourrez utiliser 100 000 € d’abattement dans le cadre d’une autre opération si une succession n’est pas intervenue avant.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonsoir,

Est-il possible d’effectuer un démembrement de propriété au profit de ses enfants sur un bien en indivision ? C’est-à-dire une maison que l’un des parents possède en indivision avec sa soeur.

Merci

Bonjour,

Sous réserve de situations particulières et d’un approfondissement indispensable avec votre notaire qui interviendra à l’acte, le démembrement d’un bien en division (donc possédé dans sa plénitude pour sa partie d’indivision) peut être démembré.

Cette situation apparait aisément concevable si vos enfants deviennent nus-propriétaires. Vous occuperez alors le bien en indivision avec votre soeur puisque vous serez usufruitier selon des modalités définies entre indivisaires et notamment s’il existe une clause d’indivision qui apparait toujours préférable pour éviter un conflit (sachant que nul n’est tenu de rester dans l’indivision).

Si vos enfants devenaient usufruitier, les rapports d’occupation du bien devraient être réglés entre des enfants indivisaires (usufruitiers) et votre sœur (mais cette situation apparait plus complexe).

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour

Est il possible dans le cas de la nu-proprieté d’avoir un report ou un délai pour payer les droits de succesion.

On m’informe que si le capital est inférieur à 600000 € étant 2 nu-propriétaires, nous n’aurions pas de frais de succession à payer. Pourriez vous me le confirmer ?

Bonjour,

La réponse à vos questions doit être fournie par le notaire en charge de la succession. Toutefois, quelques précisions générales :

– Vous pouvez différer le paiement des droits de succession lorsque la transmission porte sur la nue-propriété des biens de la succession. Ce report d’imposition se fera moyennant le versement d’intérêts et cessera dans les 6 mois suivant la réunion de l’usufruit à la nue-propriété ou en cas de paiement (versement des soultes ou cession des biens).

Le montant de votre droit de succession va dépendre de l’âge de l’usufruitier au moment de la succession. Par exemple si un usufruitier a moins de 71 ans, sa part d’usufruit sera de 40 % et la part des nu-propriétaires de 60 % divisée par 2 dans votre cas.

Meilleures salutations

L’équipe de lafinancepourtous.com

bonjour

peut on demenbrer en meme temps un appartement (acheté sans crédit ) et des parts de scpi ou y a til un montant maximum prevu pour le demenbrement

merci

Bonjour

Non il n’existe aucun plafond pour un démembrement.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour, est il possible apres démembrement de transmettre l’usufruit à une S.C.I.?

Bonjour

La particularité de votre question demande impérativement l’intervention d’un homme de loi et notamment d’un notaire qui sera obligatoirement sollicité dans une telle opération.

Selon une simple première approche de notre part, rien ne s’oppose à la transmission a titre onéreux ou gratuit de l’usufruit d’un bien déjà démembré suite à l’opération que vous envisagez quand bien même la durée de vie de la sci ne serait pas viagère avec un usufruit reposant au regard du nu-propriétaire sur la durée de vie viagère de du premier usufruitier et non de la sci.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

Peut on détenir un Livret A en nue propriété?

Comment faire pour cloturer un Livret A détenu en nue propriété?

Le nu propriétaire peut il le faire seul? l’accord de l’usufrutier est il nécéssaire?

merci bcp!

Bonjour

Un livret A ne peut pas être détenu par deux personnes, mais chaque memebre du foyer fiscal peut en posséder un.

Meilleures salutations

L’Equipe de lafinancepourtous.com