Comment fonctionne le démembrement de propriété ?

D’un côté, l’usus (droit d’utiliser le bien) et le fructus (droit d’en percevoir les fruits) pour l’usufruitier, de l’autre côté l’abusus (droit de disposer du bien) pour le nu-propriétaire. Les droits démembrés sont indépendants l’un de l’autre, mais ni l’usufruitier, ni le nu-propriétaire ne peuvent procéder seuls à la vente du bien démembré. L’accord des deux est obligatoire pour céder la pleine propriété du bien.

Le démembrement prend fin au décès de l’usufruitier : à ce moment, le nu-propriétaire devient l’unique propriétaire du bien sans droits de succession à payer. Il peut alors l’occuper, le louer ou encore le vendre. On dit alors qu’il y a remembrement de la propriété. C’est une formule très utilisée qui permet de préparer sa succession tout en s’assurant de conserver la jouissance du bien. Il est à noter qu’en cas de décès du nu-propriétaire, la nue-propriété est transmise aux héritiers et entre dans la succession, pour la valeur de la nue-propriété seule.

Qu’est-ce que la nue-propriété ?

La nue-propriété est un droit de propriété partiel sur un bien, qui donne à son titulaire le droit de disposer de la chose (il peut vendre ou céder ce droit), mais ne lui confère ni l’usage, ni la jouissance, lesquels sont les prérogatives de l’usufruitier.

Il est possible de pratiquer le démembrement de propriété sur un bien immobilier, mais aussi sur un compte titres ou un contrat d’assurance vie (c’est plus rare). Mais un PEA, un livret d’épargne ou encore un plan d’épargne logement ne peuvent pas être démembrés.

Usus, Fructus et Abusus…

Le démembrement est un mécanisme juridique qui s’applique sur les droits de propriété. Il trouve son origine dans la théorie juridique des trois composantes du droit de propriété que sont l’usus, le fructus et l’abusus.

L’usufruitier peut soit utiliser le bien pour son propre usage, soit le donner en location et en percevoir les loyers.

Le nu-propriétaire conserve le droit de disposer du bien en respectant les droits de l’usufruitier.

Il y a démembrement lorsque les trois attributs de la propriété (droit d’utiliser le bien, droit d’en disposer et droit d’en percevoir les fruits) ne sont pas réunis entre les mains de la même personne. Les droits d’usufruit et de nue-propriété peuvent être transmis soit par donation, soit par cession (on peut acheter ou vendre ces droits).

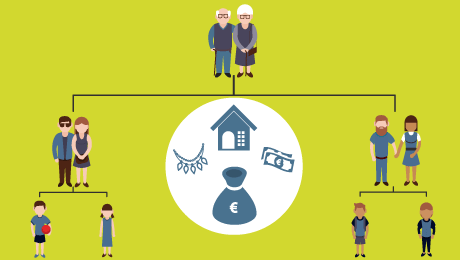

Quel est l’intérêt d’une donation démembrée avec réserve d’usufruit ?

Le démembrement de propriété intervient la plupart du temps en famille. Il est ainsi possible de donner de son vivant la nue-propriété d’un bien à ses enfants par exemple, et d’en conserver l’usufruit. Cette solution permet de continuer à profiter du bien immobilier, c’est à dire d’y vivre ou de le donner en location pour en tirer un revenu, mais également de préparer « en douceur » la transmission de son patrimoine, en profitant des abattements fiscaux en vigueur.

L’abattement sur le montant de la donation

Il est possible de donner, par parent et par enfant, la somme de 100 000 € tous les 15 ans (depuis le 31 juillet 2012), sans avoir à acquitter de droits de donation. Un couple avec deux enfants peut ainsi donner en franchise d’impôt la somme de 400 000 €.

Ce type de donation présente trois atouts :

-

les droits de donation sont réduits car ils ne sont pas calculés sur la valeur totale du bien mais sur la seule nue-propriété. Les valeurs respectives de la nue-propriété et de l’usufruit d’un bien sont fonction de l’âge du donateur au jour de la donation ; la valeur de la nue-propriété augmentant en même temps que l’âge du donateur.

|

Age du donateur |

Valeur usufruit |

Valeur nue-propriété |

|

moins de 21 ans |

90 % |

10 % |

|

de 21 à 30 ans |

80 % |

20 % |

|

de 31 à 40 ans |

70 % |

30 % |

|

de 41 à 50 ans |

60 % |

40 % |

|

de 51 à 60 ans |

50 % |

50 % |

|

de 61 à 70 ans |

40 % |

60 % |

|

de 71 à 80 ans |

30 % |

70 % |

|

de 81 à 90 ans |

20 % |

80 % |

|

à partir de 91 ans |

10 % |

90 % |

- Avantage supplémentaire: le fisc admet que le donateur paie les droits et frais liés à la donation (normalement dus par le donataire), et que ces montants ne soient pas considérés comme une donation.

-

Au décès du ou des usufruitiers, les enfants récupèrent le bien en pleine propriété sans avoir de droits à payer.

Un procédé souvent utilisé lors des successions

Le principe est le même que lors d’une donation. Il arrive en effet fréquemment que le conjoint survivant récupère l’usufruit des biens du conjoint décédé. Il arrive souvent qu’on donne ou qu’on lègue par testament l’usufruit de ses biens à son conjoint, les enfants recueillant par ailleurs la nue-propriété. En d’autres termes, le conjoint usufruitier peut utiliser tous les biens et en percevoir les revenus, par exemple habiter ou donner en location le logement familial. Ici encore, la valeur de la nue-propriété est fonction de l’âge de l’usufruitier (soit le conjoint survivant dans cet exemple), au moment du démembrement.

Depuis 2018, une personne qui dispose de l’usufruit d’un bien suite à la succession de son conjoint, déclare à l’IFI sa part d’usufruit non pas à sa valeur en pleine propriété mais seulement à la valeur de son usufruit. Ce n’est pas le cas pour l’usufruitier qui a donné de son vivant la nue-propriété (par exemple à ses enfants). Il devra déclarer à l’IFI l’intégralité du prix du bien.

Comment se répartissent les charges entre usufruitier et

nu-propriétaire ?

Si le démembrement résulte d’une donation (et non d’un décès), l’usufruitier supporte l’intégralité des charges, qu’elles concernent l’entretien du bien ou les grosses réparations. En revanche, lorsqu’à la suite du décès d’un conjoint, le survivant récupère l’usufruit d’un bien immobilier, il n’a alors à assumer que les charges courantes.

La donation temporaire d’usufruit

La donation temporaire d’usufruit est particulièrement adaptée si vous souhaitez aider l’un de vos proches sans vous dépouiller, en même temps que réduire votre facture d’Impôt sur la Fortune Immobilière. Cette technique consiste à transmettre, pour une durée limitée, généralement 10 ans, la jouissance ou les revenus procurés par un bien. Vous conservez néanmoins la nue-propriété du bien. Par exemple, si l’un de vos enfants a du mal à se loger vous pouvez lui permettre d’habiter un de vos logements en lui en transmettant l’usufruit.

Trois avantages se présentent alors :

1- vous ne vous séparez pas du bien ;

2- le bien concerné sort de votre patrimoine pendant la durée de la donation ce qui vous permet de réduire votre IFI (si c’est un bien immobilier) ;

3- les droits de mutation sont limités : les droits à payer, pour un usufruit temporaire de 10 ans, sont calculés sur 23 % de la valeur en pleine propriété du bien. Vous pouvez payer ces droits en utilisant l’abattement accordé sur les donations entre vifs, rechargeable tous les dix ans (voir plus haut).

La donation peut être remise en cause par l’administration fiscale si celle-ci considère que l’usufruitier n’en tire pas un réel avantage. C’est le cas si vous transmettez temporairement l’usufruit d’un bien à un de vos enfants, alors que ce dernier bénéficie de revenus confortables. Si l’administration considère que le seul intérêt était de soustraire le bien au paiement de l’IFI, vous courrez le risque de vous faire redresser.

Par ailleurs, ce type de donation ne permet pas de préparer sa succession « en douceur » : à l’issue de la période prévue, l’usufruit s’éteint automatiquement. Le bien concerné fait à nouveau partie, en pleine propriété, du patrimoine du donateur. A son décès, les droits de succession devront alors être payés par les héritiers.

Bonjour,

Mes parents 76 ans, souhaitent me transmettre la nue propriété d eleur appartment estimé à 480 000€ et par conséquant détenir l’usufruit.

Toutefois, ils m’ont déjà versé 150 000 € pour financer mon appartement en 2011 soit il y a moins de 15 ans.

Est-il possible de mettre en place un demembrement dans ce cas de figure ? Et est-ce fiscalement avantageux vu l’âge avancé de mes parents ? J’ai 39 ans.

Merci d’avance

Bonjuouir

Vous pouvez toujours faire un démembrement mais dans ce cas, vous bénéficiez d’un abattement de 50 000 €. Vos parents peuvent également vous donner chacun 31 865 € vu qu’ils ont moins de 80 ans. Dans votre situation la valeur du bien sera estimée à 336 000 €. Les frais devraient s’établir à un peu plus de 50 000 €. Il est préférable de consulter votre notaire à ce sujet.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour,

nous sommes pacsés avec mon conjoint et avons acheté à 50% 50% un appartement dans lequel vit sa mère.

Nous sommes pour le moment mutuellement legataire universel via testament , mais nous souhaitons qu’elle garde l’usufruit si nous mourrons tous les 2 avant elle .

Nous avons vu qu’il exite le leg en demembrement de propriété.

Si nous l’utilisons chacun pour notre part de l’appartement , nous n’avons pas très bien compris :

– comment est pris en compte le tableau de répartition valeur usufruits et valeur nue propriété ( car ce n’est pas comme pour une donation, où c’est nous qui gardons l’usufruit ) ,

– quels seront les droits à payer par sa mere et par le legataire nue proprieté que nous allons chacun désigner, et qui ne sera pas un ascendant/ descendant direct .

– à quel moment ces droits devront être payés ?

– quelles seront les charges que devront s’acquitter sa mère usufruitière et le nue proprietaire

D’avance merci pour votre retour .

Cdlt

Bonjour

Votre situation (et vos questions) méritent d’avoir recours à un conseiller juridique afin de protéger la mère en cas de pré-décès du fils.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour,

Je suis nue-proprietaire d’un bien et mes parents usufruitiers. Dois-je forcement attendre le décés de mes parents pour donner à mon tour a mes enfants ce même bien ? Ne puis-je pas donner en nue-propriété la part que j’ai déja en nue-propriété de mes parents ?

En vous remerciant par avance,

Cordialement

Bonjour

Oui effectivement vous pouver faire une donation de la nue-propriété à vos enfants. Voyez cette question avec votre notaire.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

cas assez compliqué, la mère de ma femme ainsi que son père, avaient acheté une maison, ils ont par la suite divorcé, son père c’est ensuite remarié.

Quelques années plus tard il et décédé, du coup la belle mère de ma femme vit dans ce logement, en revanche c’est la mère de ma femme qui se retrouve à payer la taxe foncière.

Pouvez vous me donner quelques solutions à cela s’il vous plaît ? merci

Bonjour

C’est en principe l’usufruitier qui doit payer cette taxe, sauf si une convention spécifique a été rédigée. Lisez cet article https://paris.notaires.fr/fr/actualites/usufruitier-ou-nu-proprietaire-qui-doit-payer-la-taxe-fonciere

Meilleures salutations

L’équipe de lafinancepourtous.com

bonjour,

Je souhaite aider ma maman dans toute les procédures en cas d’héritage du pavillon de sa maman.

Cela représente des frais et j aimerais solliciter vos connaissances.

Ma grand mère possède 50 % de l usufruit et ma maman 50 % de l uni propriété.

En cas de décès de ma grand mère de + de 90 ans, quel sont les frais à prévoir pour qu’elle soit 100% propriétaire du pavillon.

Merci beaucoup pour votre aide

Bonjour

Au décès de votre grand-mère, le bien est transmis en pleine propriété à votre mère sans payer de droits de succession comme expliqué dans cet article : Au décès du ou des usufruitiers, les enfants récupèrent le bien en pleine propriété sans avoir de droits à payer.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

bonjour,

mon mari et moi avons 3 enfants. nous avons 51 ans. nous souhaiterions acheter un bien immobilier 240 000€ avec une solution type démembrement . au vu de notre age (51 a) je pensais réaliser une donation de 40 000€ a chaque enfant pour qu’ils apportent leur part et nous, parents, achèterions 120 000€ .

quels sont les avantages inconvenients de cette solution?

quelle valeur de patrimoine doit etre declaree au fisc pour les parents, les enfants?

y a t il d’autres solutions interessantes fiscalement poyr ne pas grossir le patrimoine immobilier et l’asdiette IFI?

merci de votre reponse

Bonjour

L’avantage de cette solution est de préparer en douceur votre succession. Mais l’inconvénient est que vos enfants devront être d’accord si vous souhaitez revendre ce bien. Pour l’IFI c’est vous qui en êtes redevable, puisque le démebrement ne résulte pas d’une succession.

Meilleures salutations, et bonne année 2023

L’équipe de lafinancepourtous.com

Bonjour, je suis divorcée seule et maman d’une seule fille, je suis gravement malade et ne pourrai me déplacer pour d’éventuelles démarches auprès d’un notaire ; je souhaite léguer ma maison à ma fille

j’aurais souhaité savoir si il est possible de faire une donation par testament

et si cela est fiscalement aussi avantageux qu’une donation de mon vivant

mercie pour votre réponse

Bonjour

Si vous n’avez qu’une seule fille, elle sera votre seule héritière. Toutefois, vous pouvez demander à un notaire de se déplacer chez vous afin d’envisager des solutions permettant de réduire le coût fiscal (par exemple un contrat d’assurance_vie) en plus de la maison. Sachez qu’il existe un abattement de 100 000 € par parent. Tout dépend donc de la valeur de votre patrimoine. Bon courage dans vos démarches.

Meilleures salutations, et bonne année 2023

L’équipe de lafinancepourtous.com

bonjour,

Mes parents souhaitaient nous faire une donation de leur maison en gardant l’usufruit. Mon frère a refusé prétextant qu’une loi risquait de passer et d’imposer les nu-propriétaires. il ajoute également qu’entre les frais de notaire que nous aurons à verser et ceux que mes parents devraient payer pour la donation, il y a « des clopinettes » de difference. La maison est évaluée à 220000 € et mes parents ont 85 et 89 ans. Que répondriez vous à cela ?

Bonjour

Nous n’avons pas vu de projet de loi sur la taxation des nus-propriétaires. Toutefois, sachez qu’il existe un abattement sur les successions de 100 000 € par parent et par enfant. Ce qui veut dire que dans votre situation, si le patrimoine global est inférieur à 400 000 € vous n’aurez rien à payer au décès de vos parents. Effectivement, le fait de faire une donation à cet âge élevé n’apporterait pas grand chose pour réduire la fiscalité.

Meilleures salutations, et bonne année 2023

L’équipe de lafinancepourtous.com

Bonjour, mon mari et moi avons décidé de divorcer. Ne travaillant pas et n’ayant aucune entrée d’argent, mon mari me laisserait jouir du bien commun, à savoir un appartement dans une maison. Pour un divorce à l’amiable, mon avocate me dit qu’il faut procédé au prealable à une indivision. Nous sommes allés chez le notaire, et nous propose un demembrement de propriete. Est ce une bonne chose ? Et, est il vrai, qu’une fois la soulte acceptée en tant qu’usufruitier, je renoncerai par ce fait, à la moitié de notre bien commun ?

merci.

Bonjour

En cas de séparation l’indivision nous semble être une bonne solution, mais tout dépend de votre régime matrimonial (êtes-vous propriétaire de la moitié de ce bien immobilier ?). Le démembrement de propriété est différent : cela vous permettrait d’être usufruitière par exemple du bien. Sachant que votre situation est particulière, nous vous conseillons de prendre conseil auprès d’un spécialiste pour éviter de vous retrouver « perdante » dans cette séparation.

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour,

Je suis nue propriétaire d’un appartement (suite un un décès récent)

L’usufruitière a aujourd’hui à 57 ans.

Le calcul de l’usufruit et de la nue propriété était-il figé au jour de la succession ou évolut-il à mesure que l’usufruitière avance en âge?

Je vous remercie de votre réponse.

Bonjour

Non la valeur de l’usufruit est figée au jour du démembrement. Sauf revente du bien avant son décès. Vouez avec votre notaire pour en savoir plus.

Meilleures salutations.

L’équipe de lafinancepourtous.com