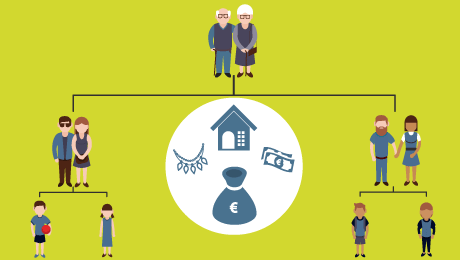

Dons familiaux en argent

Les dons familiaux en argent consentis à un enfant, petit-enfant, ou arrière petit-enfant sont exonérés de droits, dans la limite de 31 865 euros, tous les 15 ans pour un même bénéficiaire. Ces dons peuvent être étalés dans le temps ou être réalisés en une seule fois.

Pour ne pas être taxés les dons familiaux doivent être inférieurs à 31 865 euros.

Trois conditions sont néanmoins nécessaires :

1. le donateur doit avoir moins de 80 ans au jour du don,

2. le donataire doit être majeur et,

3. la donation doit être enregistrée au service des impôts du domicile du bénéficiaire le mois suivant le jour du don.

Cet abattement est autorisé tous les 15 ans entre un même donateur et un même donataire. Il se cumule avec l’abattement lié aux autres donations (voir ci-dessous).

Pour les personnes qui n’ont pas de descendant ces dons peuvent être effectués à un neveu, une nièce, un petit-neveu ou une petite-nièce.

Autres donations : des droits à payer au-delà de certains seuils

Les droits de donation sont exigibles pour toutes les donations, même celles accordées au conjoint ou au partenaire de Pacs.

Les droits sont calculés au-delà de certains abattements, qui dépendent du lien de parenté entre le donataire et le donateur. Si les montants transmis sont inférieurs aux abattements, alors aucun droit n’est à payer.

Ces abattements sont les suivants :

-

100 000 euros pour une donation à un enfant, à un parent ou à une personne handicapée, quel que soit son lien de parenté avec le donateur. Ces abattements peuvent être reconduits tous les 15 ans ;

-

80 724 euros pour une donation entre époux et partenaires de Pacs ;

-

31 865 euros pour une donation à un petit enfant ;

-

15 932 euros pour une donation à un frère ou une sœur ;

-

7 967 euros pour une donation à un neveu ou une nièce ;

-

5 310 euros pour une donation à un arrière petit enfant.

Les personnes handicapées, bénéficiaires d’une donation, bénéficient d’un abattement supplémentaire de 159 325 euros, ce montant s’ajoutant au montant de l’abattement correspondant au lien de parenté.

Les droits de donation sont généralement payés par le donataire mais il est admis qu’ils soient payés par le donateur. Cette solution est particulièrement intéressante pour les dons d’argent car la somme revenant au donataire est alors plus élevée.

Déclarer une donation

Dès qu’il y a don manuel, le bénéficiaire doit adresser à son centre des impôts un formulaire « Cerfa » rempli et signé pour acter le don, qu’il soit inférieur ou non aux abattements prévus par la loi. Il faut alors remplir le formulaire Cerfa 2735.

La donation « démembrée »

Pour réduire le montant des droits de donation, il est possible de réaliser une donation « démembrée », qui consiste à ne donner que la nue-propriété d’un bien et à en conserver l’usufruit.

Cette technique comporte deux avantages :

-

les droits de donation sont alors moins élevés car ils sont seulement calculés sur la nue-propriété et non sur la valeur totale du bien ;

-

au décès du donateur, le donataire récupérera la pleine propriété du bien en franchise de droits de succession, à condition que la donation soit intervenue plus de trois mois avant le décès du donateur.

La valeur de la nue-propriété et de l’usufruit est calculée en fonction de l’âge du donateur au moment de la donation, selon le tableau suivant :

|

Age de l’usufruitier (donateur) au jour de la donation |

Valeur de l’usufruit |

Valeur de la nue-propriété |

|

Jusqu’à 20 ans |

90 % |

10 % |

|

De 21 à 30 ans |

80 % |

20 % |

|

De 31 à 40 ans |

70 % |

30 % |

|

De 41 à 50 ans |

60 % |

40 % |

|

De 51 à 60 ans |

50 % |

50 % |

|

De 61 à 70 ans |

40 % |

60 % |

|

De 71 à 80 ans |

30 % |

70 % |

|

De 81 à 90 ans |

20 % |

80 % |

|

A partir de 91 ans |

10 % |

90 % |

Bonjour!

Si je reside en France depuis 4 ans , mais j’ai seulement la nationalite roumaine et si je recois une donation de la part d’un ami quelle loi fiscale a respecter?

Merci.

Bonjour,

La convention fiscale signée entre la France et la Belgique prévoient des règles particulières en matière de succession, mais pas en matière de donation. Dans ce cas, le droit commun s’applique pour les donations. Elle est alors imposable en France. Etant donné que vous n’avez pas de lien de parenté, celle-ci est taxable à 60 %.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

mon grand oncle par alliance et résident en Belgique m’a fait une donation de son vivant. La somme est inférieur à 30000 euros et je vis et travaille en France. Dois-je payer quoi que ce soit et à qui ?

Bonjour,

Tout dépend du lien de parenté et du montant des donations déjà effectuées. Pour rappel il existe un abattement de 100 000 e entre parent et enfant utilisable tous les 15 ans. Ensuite, le barème des droits s’applique. Il est dégressif pour les succession en ligne directe. Consultez notre fiche pratique à ce sujet : http://www.lafinancepourtous.com/IMG/pdf/chiffres_cles/IEFP_Epargne.pdf

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

documentation trés intéressante

bonjour,

mon beaun pere vends sa maison et compte donner la moitié a ses deux fille,a la mort de sa femme nous avions eu deja une somme d’argent .ma question est sur 80 000e a combien d’impots doit on s’attendre a acquitter et sous quel forme.

cordialement merci

Bonjour,

Il est toujours possible de faire une donation à ses neveux. Toutefois, il faut consulter un spécialiste pour bien connaitre les effets des conventions fiscales entre les différents pays. Nous vous conseillons de prendre rendez-vous avec un avocat spécialiste du droit international.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour

Je voulais savoir si un oncle peut faire une donation à un neveu des biens immobiliers? ‘sachant que les deux sont étrangers) et l’oncle possède plusieurs biens en France. Et réside à l’étranger(Maghreb). quels seront les frais et comment cela se passerait-il? Merci

Bonjour,

Généralement lors des succession, c’est le conjoint qui est usufruitier et les enfants nue propriétaire. Le cas semble être inverse. La mère peut faire quand elle le souhaite la donation de la nue propriété. La valeur se calcule alors en fonction de son âge. Si elle n’a pas fait, au cours des 15 ans précédant de donation à son fils, il existe un abattement de 100 000 €. Au-delà il faut payer les droits de donations et des frais d’acte notariés.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Mon beau-frère est l’usufruitier de sa maison et sa mère la nue-propriétaire (succession lors du décès du père il y a un peu plus de 20 ans).

Jusqu’à quel âge la mère peut-elle faire donation de la nue-propriété à mon beau-frère? Combien de temps doit-elle rester en vie après donation?

Avez-vous une idée des frais de la donation?

D’avance merci 🙂