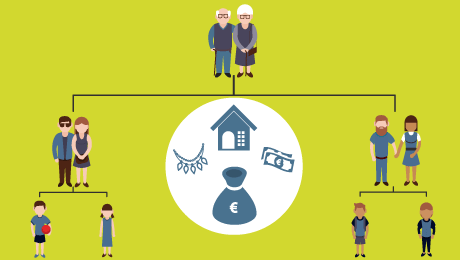

Dons familiaux en argent

Les dons familiaux en argent consentis à un enfant, petit-enfant, ou arrière petit-enfant sont exonérés de droits, dans la limite de 31 865 euros, tous les 15 ans pour un même bénéficiaire. Ces dons peuvent être étalés dans le temps ou être réalisés en une seule fois.

Pour ne pas être taxés les dons familiaux doivent être inférieurs à 31 865 euros.

Trois conditions sont néanmoins nécessaires :

1. le donateur doit avoir moins de 80 ans au jour du don,

2. le donataire doit être majeur et,

3. la donation doit être enregistrée au service des impôts du domicile du bénéficiaire le mois suivant le jour du don.

Cet abattement est autorisé tous les 15 ans entre un même donateur et un même donataire. Il se cumule avec l’abattement lié aux autres donations (voir ci-dessous).

Pour les personnes qui n’ont pas de descendant ces dons peuvent être effectués à un neveu, une nièce, un petit-neveu ou une petite-nièce.

Autres donations : des droits à payer au-delà de certains seuils

Les droits de donation sont exigibles pour toutes les donations, même celles accordées au conjoint ou au partenaire de Pacs.

Les droits sont calculés au-delà de certains abattements, qui dépendent du lien de parenté entre le donataire et le donateur. Si les montants transmis sont inférieurs aux abattements, alors aucun droit n’est à payer.

Ces abattements sont les suivants :

-

100 000 euros pour une donation à un enfant, à un parent ou à une personne handicapée, quel que soit son lien de parenté avec le donateur. Ces abattements peuvent être reconduits tous les 15 ans ;

-

80 724 euros pour une donation entre époux et partenaires de Pacs ;

-

31 865 euros pour une donation à un petit enfant ;

-

15 932 euros pour une donation à un frère ou une sœur ;

-

7 967 euros pour une donation à un neveu ou une nièce ;

-

5 310 euros pour une donation à un arrière petit enfant.

Les personnes handicapées, bénéficiaires d’une donation, bénéficient d’un abattement supplémentaire de 159 325 euros, ce montant s’ajoutant au montant de l’abattement correspondant au lien de parenté.

Les droits de donation sont généralement payés par le donataire mais il est admis qu’ils soient payés par le donateur. Cette solution est particulièrement intéressante pour les dons d’argent car la somme revenant au donataire est alors plus élevée.

Déclarer une donation

Dès qu’il y a don manuel, le bénéficiaire doit adresser à son centre des impôts un formulaire « Cerfa » rempli et signé pour acter le don, qu’il soit inférieur ou non aux abattements prévus par la loi. Il faut alors remplir le formulaire Cerfa 2735.

La donation « démembrée »

Pour réduire le montant des droits de donation, il est possible de réaliser une donation « démembrée », qui consiste à ne donner que la nue-propriété d’un bien et à en conserver l’usufruit.

Cette technique comporte deux avantages :

-

les droits de donation sont alors moins élevés car ils sont seulement calculés sur la nue-propriété et non sur la valeur totale du bien ;

-

au décès du donateur, le donataire récupérera la pleine propriété du bien en franchise de droits de succession, à condition que la donation soit intervenue plus de trois mois avant le décès du donateur.

La valeur de la nue-propriété et de l’usufruit est calculée en fonction de l’âge du donateur au moment de la donation, selon le tableau suivant :

|

Age de l’usufruitier (donateur) au jour de la donation |

Valeur de l’usufruit |

Valeur de la nue-propriété |

|

Jusqu’à 20 ans |

90 % |

10 % |

|

De 21 à 30 ans |

80 % |

20 % |

|

De 31 à 40 ans |

70 % |

30 % |

|

De 41 à 50 ans |

60 % |

40 % |

|

De 51 à 60 ans |

50 % |

50 % |

|

De 61 à 70 ans |

40 % |

60 % |

|

De 71 à 80 ans |

30 % |

70 % |

|

De 81 à 90 ans |

20 % |

80 % |

|

A partir de 91 ans |

10 % |

90 % |

Bonjour,

Mon père m’a fait une donation en 1996 d’un bien tout en réservant l’usufruit à ma mère.

A son décès en 2020, ma mère désire me faire abandon de l’usufruit car elle est très agée (91 ans) et ne veut pa gérer ce bien.

Ayant déjà payé des droits de donation en 1996 et en dehors des droits de rachat de l’usufruit , j’aimerai savoir à quelle imposition je vais etre soumise .

Merci pour votre réponse

cordialement

Bonjour,

Il est préférable que votre mère conserve l’usufruit, car à son décès, le bien vous reviendra en pleine propriété sans avoir d’impôt à payer. Le plus simple est de contacter votre notaire.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Je suis en couple, en concubinage, avec un enfant, et nous avons acquis une maison à tous les 2, avec un acte de tontine. Cette maison est payée et nous avons aujourd’hui presque la soixantaine. Sachant que si l’un décède la maison revient automatiquement à l’autre,( il me semble), j’aurai voulu savoir comment éviter les 60% de taxes de frais de successions.. Est ce qu’une donation démembrée serait une des solutions pour limiter ces frais ou n’y a t il que le mariage ou le pacs ??

Dans l’attente de votre réponse et vous en remerciant,

Bonjour

La donation démembrée permet effectivement de réduire les frais puisque le calcul ne se fait pas sur la valeur en pleine propriété. Mais il est vrai que la meilleure solution est le mariage ou le Pacs (avec testament dans ce dernier cas)

Cordialement

L’équipe de lafinancepourtous.com

bonjour

Ma grand mere agee de plus de 80ans souhaite nous faire un don d argent de 25000€ pour nous aider dans la custruction de notre maison !

ma question : allons etre taxé sur cette donation ?? si oui a quelle niveau ?

merci a l avance de votre reponsse !

Bonjour,

Votre grand-mère a plus de 80 ans et compte vous donner un don d’argent de 25 000 €. Vous bénéficiez en pareil cas d’une exonération de 31 865 € et ne serez donc pas taxé (votre grand-mère ayant plus de 80 ans, vous ne rentrez pas dans le champ de l’article 790 G du code général des impôts).

Compte tenu du sujet, nous vous invitons néanmoins à prendre contact avec votre notaire pour éviter tout problème.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, si je comprends bien mon père, qui a 88 ans, et qui aimerait offrir 5000 euros à chacunde ses 4 enfants, ne PEUT PAS le faire vu son âge??? Quelle solution serait alors possible, sachant qu’il n’a pas de notaire et ne souhaite pas en avoir. Merci.

Bonjour

Il est toujours possible pour votre père de donner 5 000 € à chacun de ses enfants en bénéficiant de l’abattement de 100 000 € par parent et par enfant. Le premier abattement (don d’argent) est en effet limité aux personnes de moins de 80 ans.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

bonjour, Mon père possède 5 petits terrains boisés en zone non constructible de petite valeur chacun (aux alentours de 3 000 euros). Il souhaite donner un terrain à chacun de ses 5 petits enfants (donc un terrain chacun). Il semble qu’il n’y ait pas de frais de donation puisqu’il y a l’exonération fiscale de 31 800 Euros. Cependant reste les frais de notaire. De quel montant serait ces frais ? Y a t il un barème. Les terrains n’ayant pas tout à fait la même valeur.

Bonjour,

Sur le site Notaire de France apparaît à titre d’exemple le tarif appliqué par les notaires dans le cas d’une donation entre vifs sans distinction de ligne. Vous trouverez des élements complémentaires depuis ce lien : https://www.notaires.fr/fr/profession-notaire/le-tarif-du-notaire-%C3%A9moluments-et-honoraires

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Ma femme et moi (73ans chacun) n’avons plus qu’une fille suite au décès de notre fils.

En plus de notre habitation principale, nous sommes propriètaire d’ un meublé avec terrain qui peut être estimé à 2 x 1000 000€, soit 200 000€ pour notre couple.

Pouvons nous faire donation de ce bien à notre fille tout en gardant l’usufruit.

En lisant l’article de Ouest-France du 25-09-2018 avec votre participation, cette donation rentre t-elle dans le formulaire cerfat 2735.

En attente de votre réponse, merci.

Bonjour,

Vous pouvez tout à fait faire une donation avec réserve d’usufruit en bénéficiant de l’abattement de 100 000 € par parent et par enfant. Toutefois, sachant que c’est un bien immobilier, cette donation doit être faite par un notaire. Vous ne pouvez donc pas utiliser ce formulaire.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Mon oncle age de 85 ans, celibataire sans enfant, souhaite donner 7000 euros a chacun de ses neveux et nieces, enfants de ses freres et soeurs en ligne directe.

Comment faut-il procéder?

Y a t-il un abattement et sinon, combien cela peut couter a chaque neveu?

Merci pour votre réponse

.

Bonjour

Pour les donations, il existe un abattement en faveurs des neveux de 7 967 €. Donc dans votre situation aucun droit à payer. Le mieux est de déclarer ces sommes en utilisant l’imprimé Cerfa 2735 (https://www.impots.gouv.fr/portail/files/formulaires/2735/2017/2735_244.pdf)

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour si ma grand mere qui a 86 ans veux me faire un don de 250 000, cela est il possible? Et qu’elle serai l’impot sur se type de don? merci

Bonjour,

Vous pouvez bénéficier d’un abattement de 31 865 euros. Ensuite, les sommes excédentaires sont soumises aux droits de mutation. Le coût fiscal sera de près de 42 000 €.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, mon père a versé 100000€ à mon frère et ils ont fait la déclaration auprès des impôts. Mon frère benéficiait de l’abattement des 100000€ et aucun impôt était donc à verser. Maintenant mon père souhaite me verser la même somme. Cependant je réside depuis 4 ans en Angleterre. Est ce que je bénéficie de ce même abattement du fait des conventions fiscales entre la France et le Royaume Uni?

Merci d’avance pour votre conseil.

Bonjour,

La convention fiscale signée entre la France et le Royaume-Uni prévoient des règles particulières en matière de succession, mais pas en matière de donation. Dans ce cas, le droit commun s’applique pour les donations. Vous devriez pouvoir profiter de cet abattement.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

je vais recevoir une donation de 120000 euros en numeraire de la part de mes 2 parents (donc 60 000 chacun). Comment remplir le pavé 5 (renseignements relatifs aux biens donné? Tout sur la ligne cas general art 757 ou bien une partie sur la ligne dispositif specifique art 790)? Merci beaucoup