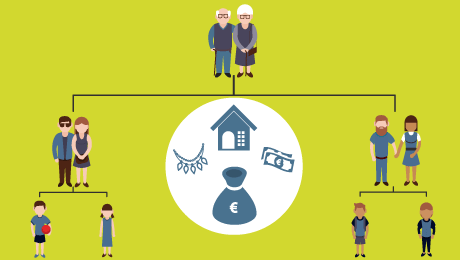

Dons familiaux en argent

Les dons familiaux en argent consentis à un enfant, petit-enfant, ou arrière petit-enfant sont exonérés de droits, dans la limite de 31 865 euros, tous les 15 ans pour un même bénéficiaire. Ces dons peuvent être étalés dans le temps ou être réalisés en une seule fois.

Pour ne pas être taxés les dons familiaux doivent être inférieurs à 31 865 euros.

Trois conditions sont néanmoins nécessaires :

1. le donateur doit avoir moins de 80 ans au jour du don,

2. le donataire doit être majeur et,

3. la donation doit être enregistrée au service des impôts du domicile du bénéficiaire le mois suivant le jour du don.

Cet abattement est autorisé tous les 15 ans entre un même donateur et un même donataire. Il se cumule avec l’abattement lié aux autres donations (voir ci-dessous).

Pour les personnes qui n’ont pas de descendant ces dons peuvent être effectués à un neveu, une nièce, un petit-neveu ou une petite-nièce.

Autres donations : des droits à payer au-delà de certains seuils

Les droits de donation sont exigibles pour toutes les donations, même celles accordées au conjoint ou au partenaire de Pacs.

Les droits sont calculés au-delà de certains abattements, qui dépendent du lien de parenté entre le donataire et le donateur. Si les montants transmis sont inférieurs aux abattements, alors aucun droit n’est à payer.

Ces abattements sont les suivants :

-

100 000 euros pour une donation à un enfant, à un parent ou à une personne handicapée, quel que soit son lien de parenté avec le donateur. Ces abattements peuvent être reconduits tous les 15 ans ;

-

80 724 euros pour une donation entre époux et partenaires de Pacs ;

-

31 865 euros pour une donation à un petit enfant ;

-

15 932 euros pour une donation à un frère ou une sœur ;

-

7 967 euros pour une donation à un neveu ou une nièce ;

-

5 310 euros pour une donation à un arrière petit enfant.

Les personnes handicapées, bénéficiaires d’une donation, bénéficient d’un abattement supplémentaire de 159 325 euros, ce montant s’ajoutant au montant de l’abattement correspondant au lien de parenté.

Les droits de donation sont généralement payés par le donataire mais il est admis qu’ils soient payés par le donateur. Cette solution est particulièrement intéressante pour les dons d’argent car la somme revenant au donataire est alors plus élevée.

Déclarer une donation

Dès qu’il y a don manuel, le bénéficiaire doit adresser à son centre des impôts un formulaire « Cerfa » rempli et signé pour acter le don, qu’il soit inférieur ou non aux abattements prévus par la loi. Il faut alors remplir le formulaire Cerfa 2735.

La donation « démembrée »

Pour réduire le montant des droits de donation, il est possible de réaliser une donation « démembrée », qui consiste à ne donner que la nue-propriété d’un bien et à en conserver l’usufruit.

Cette technique comporte deux avantages :

-

les droits de donation sont alors moins élevés car ils sont seulement calculés sur la nue-propriété et non sur la valeur totale du bien ;

-

au décès du donateur, le donataire récupérera la pleine propriété du bien en franchise de droits de succession, à condition que la donation soit intervenue plus de trois mois avant le décès du donateur.

La valeur de la nue-propriété et de l’usufruit est calculée en fonction de l’âge du donateur au moment de la donation, selon le tableau suivant :

|

Age de l’usufruitier (donateur) au jour de la donation |

Valeur de l’usufruit |

Valeur de la nue-propriété |

|

Jusqu’à 20 ans |

90 % |

10 % |

|

De 21 à 30 ans |

80 % |

20 % |

|

De 31 à 40 ans |

70 % |

30 % |

|

De 41 à 50 ans |

60 % |

40 % |

|

De 51 à 60 ans |

50 % |

50 % |

|

De 61 à 70 ans |

40 % |

60 % |

|

De 71 à 80 ans |

30 % |

70 % |

|

De 81 à 90 ans |

20 % |

80 % |

|

A partir de 91 ans |

10 % |

90 % |

Bonjour, je dois déclarer un don manuel en ligne. Dans la rubrique « donations antérieures », dois-je mentionner les donations immobilières ? Et comment le faire sachant que la donation immobilière était « démembrée » (je ne trouve pas les cases à compléter…) ? Merci de vos éclaircissements..!

Bonjour

Pour les donations immobilières, il faut voir avec votre notaire qui a dû se charger de ces démarches auprès de l’adminstration fiscale.

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour,

Ma belle-mère qui etait marié à mon père lors du deces de ce dernier souhaiterait me faire un don. Y-a-t’il un abattement applicable dans ce cas là ?

Merci pour votre réponse

Bonjour

Aucun abattement n’est possible (car vous êtes considérés comme étranger l’un à l’autre).

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour,

J’ai reçu de mon père une donation de 100 000 euros il y a 4 ans pour financer une partie d’un achat immobilier. A l’époque, j’ai déclaré cette donation.

Aujoud’hui, mon père souhaite me faire une nouvelle donation. Puis-je bénéficier de l’éxonération à hauteur de 31 865 € au titre des dons familiaux de sommes d’argent? ou cet abattement était déjà inclut initialement?

Je vous remercie pour votre réponse.

Cordialemtn

Bonjour

Ce sont deux donations bien distinctes. Donc votre père peut effectivement vous donner 31 865 € sans payer de taxes.

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour,

Actuellement ma mere vit chez ma grand mere pour s’en occuper car ma grand mere ne peut plus vivre seule. Ma mere a une soeur et quatre freres. Peuvent ils donner jouissance gratuitement de la maison familiale a ma mere au deces de ma grand mere jusqu’au deces de ma mere ?Quelles demarches doivent ils effectuer?

Merci pour votre reponse

Bien cordialement

Bonjour

Tout dépend de la valeur globale dui patrimoine de votre grand-mère. Il faut voir cette question avec un notaire.

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour,

Je suis propriétaire d’une maison et j’ai 2 enfants (1 garçon et 1 fille).

J’aimerais que mes petits-enfants du côté de mon fils puissent recevoir la totalité de la maison de mon vivant ou lors de mon décés. Mon fils veut renoncer à ses droits de succession pour que cela aille directement à ses enfants.

Mes petits enfants peuvent également de mon vivant racheter une part de la maison au besoin. Mais je ne sais pas ce qui est le plus intéressant fiscalement et facile, que ce soit la donation, le démembrement. . .

Bonjour

Tout d’abord il faut veiller à ce que votre fille puisse bénéficier de sa part réservataire (dans votre cas elle est d’un tiers).

Ensuite, la donation démembrée permet de réduire le coût fiscal (en fonction de votre âge lors de l’acte notarié). Pour une donation cela permet effectivement de bénéficier des abattements en vigeur). Voyez avec votre notaire.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

bonjour

je souhaite faire une donation partage (j’ai 67 ans) à mes 2 heritiers (superficie des parcelles egale)

estimation de ma maison 250 000 (que je souhaite garder la jouissance) et valeur de l’autre maison 100 000.(pleine propriété)

Yaura til une compensation financière à faire entre les enfants si oui est elle obligatoire ? et comment est elle calculée ?

Bonjour

Vous pouvez faire une donation-partage, même avec des biens de valeur différente. La valeur du premier bien (en démembrement de propriété) représente une donation de 15 000 €. Cela ne remet pas en cause la valeur des biens donnés. A votre décès, l’enfant qui a reçu moins pourra percevoir une somme supérieur sur d’autres biens. Vous pouvez également privilégier l’un de vos enfants, via un testament, en lui attribuant la quotité disponible (soit un tiers de la succession si vous avez deux enfants). Voyez ces questions avec votre notaire.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Mes parents veulent me faire un don de 50 000 EUR. Je réside à l’étranger depuis 1997 sans avoir fait aucune déclaration en France. Cette somme est-elle exonérée et y-a-t il un formulaire spécial pour les francais de l’étranger

Bonjour

Il faut déclarer ce don aux impôts (vos parents peuvent le faire) directement sur impots.gouv.fr. Aucun impôt n’est à payer dessus.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, le 21 04 (et non au mois de Mai comme indiqué dans un précédent commentaire), j’ai reçu un don manuel de la part de mes parents (montant 45000 euros). Je n’avais pas connaissance de la « déclaration de dons manuels » à adresser au service des impôts. D’après ce que je lis je suis donc en retard pour déclarer ce don. Faut-il que je le fasse dès maintenant au risque de payer des droits ? Puis-je remplir le 2735 en modifiant la date du don en ma faveur ? Est-il préférable de ne rien déclarer ? Merci pour votre réponse et votre éclairage !

Bonjour

Il est toujours recommandé de déclarer ces dons. Si vous parent ont moins de 80 ans, vous bénéficiez d’un abattement de 31 865 € par parent. Donc, aucun frais à prévoir. Vous pouvez déclarer ce don directement en ligne https://www.impots.gouv.fr/particulier/don-manuel

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Merci beaucoup pour la réactivité dans vos réponses !

bonsoir

je suis étranger et j’ai reçu une donation en argent d’une amie française, je connais pas trop la loi française et ce que je dois faire ,l’avocat m’a envoyé un document pour signer ce document, pour après le déposer au niveau de la mairie pour lui établir un acte de Donation ,je trouve bizarre, et puis j’aimerais savoir es qu’il ya des taxes en matière d’impot ,qu’elles sont les sanctions au cas de retards de paiement.merci

Bonjour

Sans lien de parenté avec la personne, les droits de donation s’élèvent en France à 60 %. Voyez avec votre amie et demandez plus de précisions à cet avocat.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

bonjour ,

mon pere etant decede il ya 2 ans , c’est ma mere qui a recupere l’argent ( je suis fille unique de mon pere et ma mere a 3 enfants )

elle a voulu me faire un don de 100000 euros de son vivant car elle trouvait ca normal vu que c’etais l’argent de mon pere , hors le probleme ai qu’elle a 2 filles a cote, doit elle leurs verser la meme somme ( qu’elle n’a pas ) ou dois je compenser mes soeur de la somme que j’ai touché vu qu’a ma mere il ne lui reste plus que 30000 e a coté qu’elle veut donner a ses autres filles

Bonjour

Tout dépend du régime matrimonial de votre père et de votre mère. Si c’était bien l’argent partenant à votre père vous pouvez en bénéficiez. mais s’il appartenait aux deux, la moitié doit être répartie entre vous et vos demi-soeurs. Voyez avec un notaire.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

merci pour votre site.

J’ai deux questions :

1. Avec ma femme nous avons ouvert à la naissance de chacun de nos deux enfants un livret A à leur nom sur lequel nous avons effectué un versement mensuel. Les enfants sont bientôt majeurs, les livrets A ont donc été ouvert il y a plus de 15 ans. Devons-nous faire une déclaration de don manuel (et si oui comment, une par virement ou bien une seule avec le montant global) ou bien est-ce inutile puisque ces sommes ne seront pas rapportées à notre succession ?

2. Peut on faire une donation partage à des enfants mineurs et quel en est le coût ?

Merci.

Cordialement.

Bonjour

S’il s’agit de versements réguliers de petits montants, inutile de les déclarer. Cel n’est pas considéré comme une donation déguisée.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

Nous sommes un couple marié avec 1 enfant. Nous sommes propriétaires de 2 maisons dont les valeurs sont estimés à 300 000 euros au total. Nous aimerions pourvoir donner ses maisons à notre fils tout en conservant l’usufruit et aussi qu’à notre décès il n’ai pas à payer de droits de successions. Quelle est la meilleure formule, le démembrement ou une SCI familial. Cordialement

Bonjour,

Vous pouvez effectivement donner la nue-propriété à votre fils afin de réduire le coût fiscal. Les deux solutions se valent. Mais attention ! Ensuite si vous avez besoin de vendre pour quelque raison que ce soit, il vous faudra son accord. Déjà avec l’abattement sur les successions votre fils est exonéré à hauteur de 200 000 euros.

Meilleures salutations

L’équipe de lafinancepourtous.com