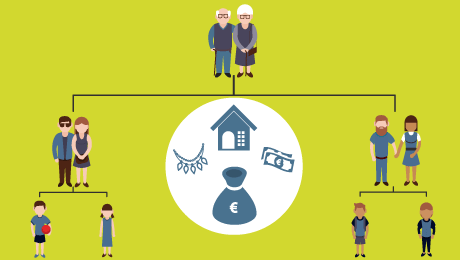

Dons familiaux en argent

Les dons familiaux en argent consentis à un enfant, petit-enfant, ou arrière petit-enfant sont exonérés de droits, dans la limite de 31 865 euros, tous les 15 ans pour un même bénéficiaire. Ces dons peuvent être étalés dans le temps ou être réalisés en une seule fois.

Pour ne pas être taxés les dons familiaux doivent être inférieurs à 31 865 euros.

Trois conditions sont néanmoins nécessaires :

1. le donateur doit avoir moins de 80 ans au jour du don,

2. le donataire doit être majeur et,

3. la donation doit être enregistrée au service des impôts du domicile du bénéficiaire le mois suivant le jour du don.

Cet abattement est autorisé tous les 15 ans entre un même donateur et un même donataire. Il se cumule avec l’abattement lié aux autres donations (voir ci-dessous).

Pour les personnes qui n’ont pas de descendant ces dons peuvent être effectués à un neveu, une nièce, un petit-neveu ou une petite-nièce.

Autres donations : des droits à payer au-delà de certains seuils

Les droits de donation sont exigibles pour toutes les donations, même celles accordées au conjoint ou au partenaire de Pacs.

Les droits sont calculés au-delà de certains abattements, qui dépendent du lien de parenté entre le donataire et le donateur. Si les montants transmis sont inférieurs aux abattements, alors aucun droit n’est à payer.

Ces abattements sont les suivants :

-

100 000 euros pour une donation à un enfant, à un parent ou à une personne handicapée, quel que soit son lien de parenté avec le donateur. Ces abattements peuvent être reconduits tous les 15 ans ;

-

80 724 euros pour une donation entre époux et partenaires de Pacs ;

-

31 865 euros pour une donation à un petit enfant ;

-

15 932 euros pour une donation à un frère ou une sœur ;

-

7 967 euros pour une donation à un neveu ou une nièce ;

-

5 310 euros pour une donation à un arrière petit enfant.

Les personnes handicapées, bénéficiaires d’une donation, bénéficient d’un abattement supplémentaire de 159 325 euros, ce montant s’ajoutant au montant de l’abattement correspondant au lien de parenté.

Les droits de donation sont généralement payés par le donataire mais il est admis qu’ils soient payés par le donateur. Cette solution est particulièrement intéressante pour les dons d’argent car la somme revenant au donataire est alors plus élevée.

Déclarer une donation

Dès qu’il y a don manuel, le bénéficiaire doit adresser à son centre des impôts un formulaire « Cerfa » rempli et signé pour acter le don, qu’il soit inférieur ou non aux abattements prévus par la loi. Il faut alors remplir le formulaire Cerfa 2735.

La donation « démembrée »

Pour réduire le montant des droits de donation, il est possible de réaliser une donation « démembrée », qui consiste à ne donner que la nue-propriété d’un bien et à en conserver l’usufruit.

Cette technique comporte deux avantages :

-

les droits de donation sont alors moins élevés car ils sont seulement calculés sur la nue-propriété et non sur la valeur totale du bien ;

-

au décès du donateur, le donataire récupérera la pleine propriété du bien en franchise de droits de succession, à condition que la donation soit intervenue plus de trois mois avant le décès du donateur.

La valeur de la nue-propriété et de l’usufruit est calculée en fonction de l’âge du donateur au moment de la donation, selon le tableau suivant :

|

Age de l’usufruitier (donateur) au jour de la donation |

Valeur de l’usufruit |

Valeur de la nue-propriété |

|

Jusqu’à 20 ans |

90 % |

10 % |

|

De 21 à 30 ans |

80 % |

20 % |

|

De 31 à 40 ans |

70 % |

30 % |

|

De 41 à 50 ans |

60 % |

40 % |

|

De 51 à 60 ans |

50 % |

50 % |

|

De 61 à 70 ans |

40 % |

60 % |

|

De 71 à 80 ans |

30 % |

70 % |

|

De 81 à 90 ans |

20 % |

80 % |

|

A partir de 91 ans |

10 % |

90 % |

Bonjour,

La limite est de 100 000 euros / bénéficiaire sur une période de 15 ans afin de bénéficier de l’abattement en vigueur. Il reste donc à vos parents la possibilité de vous donner 25 000 euros.

En cas de décès de l’un de vos parents, l’autre pourrait parfaitement effectuer une donation à votre endroit. A priori, les droits sont calculés sur la base de 15 ans.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Mes parents m’ont fais une donation en 2011 pour 75 000€. Peuvent-ils compléter par une autre donation sans dépasser le plafond d’exonération?

Est-il judicieux de faire la donation à ce jour?

Si un de mes parents venait à décéder, l’autre pourrait-il faire cette donation, si oui sous quel plafond?

Merci d’avance

Bonjour,

Plusieurs solutions sont possibles : la vente de ce bien à un prix faible eu égard à la situation de ce bien, ou la donation, par exemple. Dans les deux cas, vous pourrez en savoir plus sur les conditions fiscales et notariées en vous adressant à un notaire. Des consultations gratuites sont délivrées dans chacune des chambres départementales des notaires.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

J ai acheté une grange que j ai retaper voilà plus de 11 ans

En 2012 j avais décider de la vendre pour un montant de 120000€

Je l avais acheter 20000€ et n est pas trop de facture des travaux

Ne trouvant pas d acheteur sérieux j ai décider de la garder mais en novembre de la même année un éboulements s est produit au dessus et une énorme masse de rocher menace de tomber

Un rocher c est décrocher et a écraser un chalet situe a quelque mètre du mien

La mairie a décider de classer la zone en rouge et de n entreprendre les travaux que au printemps

Ma question est simple

Ne pouvant plus vendre et voulant partir à l étranger puis je faire donation à un de es frère qui n as pas trop d argent

Je voudrais la lui donner pour l euro s imbolique

Merci pour votre réponse

Cordialement

Bonjour,

Tout dépend de l’âge de votre grand-mère, du nombre de petits-enfants eu égard à la succession et du mode opératoire. Il convient de solliciter un notaire pour envisager la meilleure option. Vous connaîtrez alors le montant des droits à acquitter.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

bonjour, ma grand mere aimerait me donner un morceau de son terrain dont elle possede l’usufruit puisqu’elle est veuve depuis quelques annees.il s’agirait de 4 ares d’une valeur totale de 32000 euros.A combien s’eleverait les frais de donation??

Bonjour,

La somme donnée par votre mère n’est pas prise en compte dans votre déclaration de revenus.

Mais si vous investissez cette somme, les intérêts issus de ce placement seront par la suite fiscalisés, selon les règles applicables au produit concerné.

Bien cordialement

L’Equipe de Lafinancepourtous.com

Bonjour, ma maman veut me faire un don de son vivant de 16666 euros, cette somme sera t elle prise en compte pour la déclaration de mes revenus, merci

Bonjour,

S’agissant de la législation belge, il conviendrait de vous adresser à un avocat et/ou à notaire ou toutes autorités publiques compétentes susceptibles de vous répondre précisément.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, ceci est une situation assez cocasse, mon ex-compagne et son frère vont hériter de la somme de 100.000€ via la vente de la maison de leur mère décédée, donc 50.000€ chacun, cette maison a été expertisée et, au vu de sa situation géographique et de son état, elle ne vaut pas plus.

Mon ex-compagne est en médiation de dettes via le CPAS de sa commune, un jugement va être rendu en décembre 2012 concernant la suppression totale ou partielle des ces dettes, je pense que son état de santé interviendra grandement dans cette décision du juge.

Si il y a suppression totale ou partielle de ses dettes, peut-elle faire don des 50.000€ à ses 2 enfants (majeurs), un vit en couple et le second vit chez elle, sans devoir payer des frais de donation?

Devront-ils encore payer, eux-même, des droits ou des taxes sur la somme qui leur serait donnée le jour où leur mère viendra à décéder?

Je précise que ça se passe en Belgique, je dis ceci parce que les lois diffèrent d’un pays à l’autre.

Un grand merci d’avance pour une réponse claire et précise, et bonne continuation.