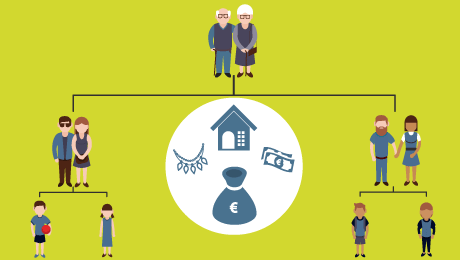

Dons familiaux en argent

Les dons familiaux en argent consentis à un enfant, petit-enfant, ou arrière petit-enfant sont exonérés de droits, dans la limite de 31 865 euros, tous les 15 ans pour un même bénéficiaire. Ces dons peuvent être étalés dans le temps ou être réalisés en une seule fois.

Pour ne pas être taxés les dons familiaux doivent être inférieurs à 31 865 euros.

Trois conditions sont néanmoins nécessaires :

1. le donateur doit avoir moins de 80 ans au jour du don,

2. le donataire doit être majeur et,

3. la donation doit être enregistrée au service des impôts du domicile du bénéficiaire le mois suivant le jour du don.

Cet abattement est autorisé tous les 15 ans entre un même donateur et un même donataire. Il se cumule avec l’abattement lié aux autres donations (voir ci-dessous).

Pour les personnes qui n’ont pas de descendant ces dons peuvent être effectués à un neveu, une nièce, un petit-neveu ou une petite-nièce.

Autres donations : des droits à payer au-delà de certains seuils

Les droits de donation sont exigibles pour toutes les donations, même celles accordées au conjoint ou au partenaire de Pacs.

Les droits sont calculés au-delà de certains abattements, qui dépendent du lien de parenté entre le donataire et le donateur. Si les montants transmis sont inférieurs aux abattements, alors aucun droit n’est à payer.

Ces abattements sont les suivants :

-

100 000 euros pour une donation à un enfant, à un parent ou à une personne handicapée, quel que soit son lien de parenté avec le donateur. Ces abattements peuvent être reconduits tous les 15 ans ;

-

80 724 euros pour une donation entre époux et partenaires de Pacs ;

-

31 865 euros pour une donation à un petit enfant ;

-

15 932 euros pour une donation à un frère ou une sœur ;

-

7 967 euros pour une donation à un neveu ou une nièce ;

-

5 310 euros pour une donation à un arrière petit enfant.

Les personnes handicapées, bénéficiaires d’une donation, bénéficient d’un abattement supplémentaire de 159 325 euros, ce montant s’ajoutant au montant de l’abattement correspondant au lien de parenté.

Les droits de donation sont généralement payés par le donataire mais il est admis qu’ils soient payés par le donateur. Cette solution est particulièrement intéressante pour les dons d’argent car la somme revenant au donataire est alors plus élevée.

Déclarer une donation

Dès qu’il y a don manuel, le bénéficiaire doit adresser à son centre des impôts un formulaire « Cerfa » rempli et signé pour acter le don, qu’il soit inférieur ou non aux abattements prévus par la loi. Il faut alors remplir le formulaire Cerfa 2735.

La donation « démembrée »

Pour réduire le montant des droits de donation, il est possible de réaliser une donation « démembrée », qui consiste à ne donner que la nue-propriété d’un bien et à en conserver l’usufruit.

Cette technique comporte deux avantages :

-

les droits de donation sont alors moins élevés car ils sont seulement calculés sur la nue-propriété et non sur la valeur totale du bien ;

-

au décès du donateur, le donataire récupérera la pleine propriété du bien en franchise de droits de succession, à condition que la donation soit intervenue plus de trois mois avant le décès du donateur.

La valeur de la nue-propriété et de l’usufruit est calculée en fonction de l’âge du donateur au moment de la donation, selon le tableau suivant :

|

Age de l’usufruitier (donateur) au jour de la donation |

Valeur de l’usufruit |

Valeur de la nue-propriété |

|

Jusqu’à 20 ans |

90 % |

10 % |

|

De 21 à 30 ans |

80 % |

20 % |

|

De 31 à 40 ans |

70 % |

30 % |

|

De 41 à 50 ans |

60 % |

40 % |

|

De 51 à 60 ans |

50 % |

50 % |

|

De 61 à 70 ans |

40 % |

60 % |

|

De 71 à 80 ans |

30 % |

70 % |

|

De 81 à 90 ans |

20 % |

80 % |

|

A partir de 91 ans |

10 % |

90 % |

Bonjour,

Sur ce point, mais il convient de vous en assurer auprès d’un notaire. En principe, les modalités de paiement son indiquées ainsi que les montants des actes dans chaque office.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Lors d une donation mère enfant .y a t’il un minimum au delà duquel le notaire doit être règle par virement bancaire au lieu d un chèque ordinaire?

Bonjour,

Vous payerez des droits de donation en fonction de la somme et du lien de parenté. Pour en savoir plus, vous pouvez consulter le lien de l’article ci-dessus intitulé « Droits de donation. Des barèmes différents selon le lien de parenté ».

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour

Mon grand père, qui a 90 ans, m’a fait un don de 20 000 euros par chèque. Il m’a donné une feuille de « don manuel » (rose) à remplir puis à porter aux impots. Après recherches sur internet, j’ai du mal à voir si je vais devoir payer des impots sur ce montant car c’est en dessous des 31275 euros mais il a plus de 80 ans . Pouvez vous me renseigner s’il vous plait ? Merci d’avance.

Cordialement.

Bonjour,

Vous pouvez faire une donation à votre neveu, mais celle-ci n’est pas déductible de votre impôt sur les revenus.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour je suis expatrier en Arabie saoudite jai récupère des dividende étant actionnaire d une société en France je voulais savoir j’ai l intention de donne 25000 euros à mon neuveu qui vis en France et vis seul avec la sœur son père est décédé au niveau fiscal j’aurais aimé savoir si c’est déduit au niveau de mes impots

Bonjour,

Vous devriez bénéficier de l’abattement au titre des personnes handicapées. Il convient toutefois de vous le faire confirmer par votre notaire.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

L’oncle de ma femme voudrait nous donner 40000 Euros pour solder notre prêt immobilier.

J’ai la reconnaissance de travailleur handicapé à 80 %; Va t’on payer des taxes sur cette somme d’argent que l’on va recevoir

Bonjour,

Nous ne pouvons vous répondre précisément car la valeur de la nue-propriété et de l’usufruit est calculée en fonction de l’âge du donateur au moment de la donation.

Pour avoir une estimation, il conviendrait de vous adresser à un notaire.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Je souhaite donner à mon seul héritier, mon filleul et neveu, mon appartement d’une valeur d’environ 146.000 euros.

Je conserverai l’usufruit.

Quel sera, +/- le montant des frais que j’aurai à payer.

MERCI;

Avec mes salutations les meilleures.

Marcelle