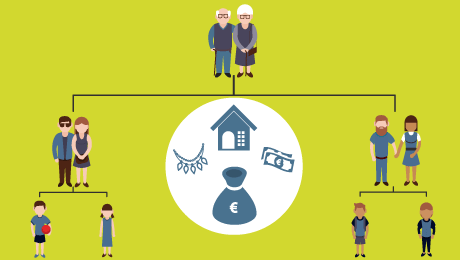

Dons familiaux en argent

Les dons familiaux en argent consentis à un enfant, petit-enfant, ou arrière petit-enfant sont exonérés de droits, dans la limite de 31 865 euros, tous les 15 ans pour un même bénéficiaire. Ces dons peuvent être étalés dans le temps ou être réalisés en une seule fois.

Pour ne pas être taxés les dons familiaux doivent être inférieurs à 31 865 euros.

Trois conditions sont néanmoins nécessaires :

1. le donateur doit avoir moins de 80 ans au jour du don,

2. le donataire doit être majeur et,

3. la donation doit être enregistrée au service des impôts du domicile du bénéficiaire le mois suivant le jour du don.

Cet abattement est autorisé tous les 15 ans entre un même donateur et un même donataire. Il se cumule avec l’abattement lié aux autres donations (voir ci-dessous).

Pour les personnes qui n’ont pas de descendant ces dons peuvent être effectués à un neveu, une nièce, un petit-neveu ou une petite-nièce.

Autres donations : des droits à payer au-delà de certains seuils

Les droits de donation sont exigibles pour toutes les donations, même celles accordées au conjoint ou au partenaire de Pacs.

Les droits sont calculés au-delà de certains abattements, qui dépendent du lien de parenté entre le donataire et le donateur. Si les montants transmis sont inférieurs aux abattements, alors aucun droit n’est à payer.

Ces abattements sont les suivants :

-

100 000 euros pour une donation à un enfant, à un parent ou à une personne handicapée, quel que soit son lien de parenté avec le donateur. Ces abattements peuvent être reconduits tous les 15 ans ;

-

80 724 euros pour une donation entre époux et partenaires de Pacs ;

-

31 865 euros pour une donation à un petit enfant ;

-

15 932 euros pour une donation à un frère ou une sœur ;

-

7 967 euros pour une donation à un neveu ou une nièce ;

-

5 310 euros pour une donation à un arrière petit enfant.

Les personnes handicapées, bénéficiaires d’une donation, bénéficient d’un abattement supplémentaire de 159 325 euros, ce montant s’ajoutant au montant de l’abattement correspondant au lien de parenté.

Les droits de donation sont généralement payés par le donataire mais il est admis qu’ils soient payés par le donateur. Cette solution est particulièrement intéressante pour les dons d’argent car la somme revenant au donataire est alors plus élevée.

Déclarer une donation

Dès qu’il y a don manuel, le bénéficiaire doit adresser à son centre des impôts un formulaire « Cerfa » rempli et signé pour acter le don, qu’il soit inférieur ou non aux abattements prévus par la loi. Il faut alors remplir le formulaire Cerfa 2735.

La donation « démembrée »

Pour réduire le montant des droits de donation, il est possible de réaliser une donation « démembrée », qui consiste à ne donner que la nue-propriété d’un bien et à en conserver l’usufruit.

Cette technique comporte deux avantages :

-

les droits de donation sont alors moins élevés car ils sont seulement calculés sur la nue-propriété et non sur la valeur totale du bien ;

-

au décès du donateur, le donataire récupérera la pleine propriété du bien en franchise de droits de succession, à condition que la donation soit intervenue plus de trois mois avant le décès du donateur.

La valeur de la nue-propriété et de l’usufruit est calculée en fonction de l’âge du donateur au moment de la donation, selon le tableau suivant :

|

Age de l’usufruitier (donateur) au jour de la donation |

Valeur de l’usufruit |

Valeur de la nue-propriété |

|

Jusqu’à 20 ans |

90 % |

10 % |

|

De 21 à 30 ans |

80 % |

20 % |

|

De 31 à 40 ans |

70 % |

30 % |

|

De 41 à 50 ans |

60 % |

40 % |

|

De 51 à 60 ans |

50 % |

50 % |

|

De 61 à 70 ans |

40 % |

60 % |

|

De 71 à 80 ans |

30 % |

70 % |

|

De 81 à 90 ans |

20 % |

80 % |

|

A partir de 91 ans |

10 % |

90 % |

Bonjour,

Je viens d’apprendre que mes parents (agés de 80 ans) règlent à la place de mon frère un crédit pour 400€/mois depuis 2009, et ce encore pour deux ans parait-il. Etant donnée la somme très importante que cela fait au total, je me demande si cela ne doit pas entrer dans le régime de la donation, etc… et si cela ne pose pas un problème d’équité envers leurs autres enfants, moi-même et ma soeur. Merci de votre éclairage.

Cdlt.

Bonjour,

Si le donateur est domicilié à l’étranger, la règle pour l’imposition dépend du lieu de votre domicile fiscal :

• si vous êtes domicilié en France et si vous l’avez été pendant au moins 6 années au cours des 10 dernières années précédant la donation, vous êtes soumis aux droits de donation sur tous les biens reçus, qu’ils soient situés en France ou à l’étranger,

• si vous êtes domicilié à l’étranger au jour de la donation, seuls les biens du donateur situés en France sont imposables.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, ma mère qui habite en Macédoine souhaiterait me faire une donation de 40 000€ ( héritage ). Comment faire pour virer cet l’argent sur mon compte et est-ce que je dois le déclarer ? Merci d’avance pour votre réponse !

bonjour,

suite à mon divorce, mon père m’a fait 2 dons en chèque, un de 20000euros et l’autre de 12000euros. J’ai un frère, peut-il réclamer ces 32000euros au moment du partage lors du décès de mon père,

Bonjour,

L’abattement « en ligne directe » fonctionne dans les deux sens. Donc vous pouvez faire une donation à votre mère, sans impôt à payer dans la limite de 100 000 euros tous les 15 ans. Il suffit que le donataire (votre mère) remplisse le document cerfa 2735.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, je ne trouve aucun texte concernant les donations en sens inverse, si en tant qu’enfant je souhaite faire une donation à mes parents, le texte s’applique t’il? Sont-ils exonérés pour ces même plafond. Si par exemple je veux faire un don de 30 000 euros à ma maman, pour lui donner un coup de main dans la vie. Merci pour votre réponse.

Bonjour,

Pour cette question de droits fiscaux internationaux, il conviendrait de vous adresser à la Chambre des notaires de votre département, qui pourra le cas échéant vous renseigner sur les éventuelles conventions fiscales existantes.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Je souhaite faire une donation de 150 000 euros à ma sœur (de nationalité congolaise) au Congo Brazzaville. Est que ce sera à ma sœur de payer les droits de donation au Congo ?

Merci d’avance pour votre réponse

Bonjour,

Si vos parents ne vous ont jamais fait de donation, vous n’avez rien à payer. Vous bénéficiez chacune de deux abattements, qui peuvent être utilisés tous les 15 ans :

– un de 100 000 € (en numéraire (espèce, chèque virement) ou biens (immobilier, mobilier….)

– un de 31 865 € (en numéraire), à condition que vos parents aient moins de 80 ans.

Dans votre cas il est conseillé tout d’abord d’utiliser la deuxième option, car chaque parent peut donner à chaque enfant la somme de 31 865 € .

Vous pourrez conserver l’autre abattement de 100 000 qui n’a pas de limite d’âge.

Il faut juste remplir les documents administratifs sur le don d’argent (Cerfa 2731) http://www.impots.gouv.fr/portal/dgi/public/popup;?temNvlPopUp=true&action=openImprime&docOid=ficheformulaire_3056&typePage=ifi01

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, mes parent vont vendre une maison au prix de 130 000 euros !!

Ils vont diviser la somme en deux pour ma sœur et moi !!

Serons nous imposé ma sœur et moi pour un montant de 65 000 euros chacun…

C’est une première donation et mes parents on moins de 80 ans …

Si je dois être imposé sur la somme de 65000 euro combien je vais devoir donner au impôts ??? Merci d’avance pour vos éclaircissements !!!