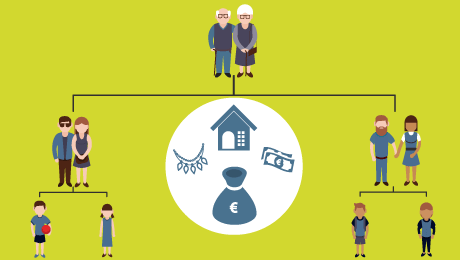

Dons familiaux en argent

Les dons familiaux en argent consentis à un enfant, petit-enfant, ou arrière petit-enfant sont exonérés de droits, dans la limite de 31 865 euros, tous les 15 ans pour un même bénéficiaire. Ces dons peuvent être étalés dans le temps ou être réalisés en une seule fois.

Pour ne pas être taxés les dons familiaux doivent être inférieurs à 31 865 euros.

Trois conditions sont néanmoins nécessaires :

1. le donateur doit avoir moins de 80 ans au jour du don,

2. le donataire doit être majeur et,

3. la donation doit être enregistrée au service des impôts du domicile du bénéficiaire le mois suivant le jour du don.

Cet abattement est autorisé tous les 15 ans entre un même donateur et un même donataire. Il se cumule avec l’abattement lié aux autres donations (voir ci-dessous).

Pour les personnes qui n’ont pas de descendant ces dons peuvent être effectués à un neveu, une nièce, un petit-neveu ou une petite-nièce.

Autres donations : des droits à payer au-delà de certains seuils

Les droits de donation sont exigibles pour toutes les donations, même celles accordées au conjoint ou au partenaire de Pacs.

Les droits sont calculés au-delà de certains abattements, qui dépendent du lien de parenté entre le donataire et le donateur. Si les montants transmis sont inférieurs aux abattements, alors aucun droit n’est à payer.

Ces abattements sont les suivants :

-

100 000 euros pour une donation à un enfant, à un parent ou à une personne handicapée, quel que soit son lien de parenté avec le donateur. Ces abattements peuvent être reconduits tous les 15 ans ;

-

80 724 euros pour une donation entre époux et partenaires de Pacs ;

-

31 865 euros pour une donation à un petit enfant ;

-

15 932 euros pour une donation à un frère ou une sœur ;

-

7 967 euros pour une donation à un neveu ou une nièce ;

-

5 310 euros pour une donation à un arrière petit enfant.

Les personnes handicapées, bénéficiaires d’une donation, bénéficient d’un abattement supplémentaire de 159 325 euros, ce montant s’ajoutant au montant de l’abattement correspondant au lien de parenté.

Les droits de donation sont généralement payés par le donataire mais il est admis qu’ils soient payés par le donateur. Cette solution est particulièrement intéressante pour les dons d’argent car la somme revenant au donataire est alors plus élevée.

Déclarer une donation

Dès qu’il y a don manuel, le bénéficiaire doit adresser à son centre des impôts un formulaire « Cerfa » rempli et signé pour acter le don, qu’il soit inférieur ou non aux abattements prévus par la loi. Il faut alors remplir le formulaire Cerfa 2735.

La donation « démembrée »

Pour réduire le montant des droits de donation, il est possible de réaliser une donation « démembrée », qui consiste à ne donner que la nue-propriété d’un bien et à en conserver l’usufruit.

Cette technique comporte deux avantages :

-

les droits de donation sont alors moins élevés car ils sont seulement calculés sur la nue-propriété et non sur la valeur totale du bien ;

-

au décès du donateur, le donataire récupérera la pleine propriété du bien en franchise de droits de succession, à condition que la donation soit intervenue plus de trois mois avant le décès du donateur.

La valeur de la nue-propriété et de l’usufruit est calculée en fonction de l’âge du donateur au moment de la donation, selon le tableau suivant :

|

Age de l’usufruitier (donateur) au jour de la donation |

Valeur de l’usufruit |

Valeur de la nue-propriété |

|

Jusqu’à 20 ans |

90 % |

10 % |

|

De 21 à 30 ans |

80 % |

20 % |

|

De 31 à 40 ans |

70 % |

30 % |

|

De 41 à 50 ans |

60 % |

40 % |

|

De 51 à 60 ans |

50 % |

50 % |

|

De 61 à 70 ans |

40 % |

60 % |

|

De 71 à 80 ans |

30 % |

70 % |

|

De 81 à 90 ans |

20 % |

80 % |

|

A partir de 91 ans |

10 % |

90 % |

Bonjour à l’équipe

Mes parents, âgés de moins de 80 ans et domiciliés en France souhaiteraient me transmettre de leur vivant des biens d’un montant de 200.000€ (avec pour objectif de bénéficier de l’abattement et ne pas être imposé). Il s’agirait de titres de sociétés françaises, et de fonds de placement déposés dans des banques françaises. Je suis pour ma part domicilié au Royaume-Uni, de nationalité française.

Suis-je soumis à une imposition par le Royaume-Uni à la réception des titres ?

Si je souhaite rapatrier cet argent au Royaume-Uni (pour l’achat d’un appartement par exemple), quelle imposition est à prévoir, au-delà de la fiscalité française sur la taxation des plus-values ?

Merci d’avance de votre retour

Sébastien

Bonjour,

Pour ce type d’acte il faut prévoir deux types de frais.

1/ des frais fiscaux sur la donation : la valeur de la nue-propriété est, dans cet exemple, de 90 % de la valeur de la maison. La taxation au titre des droits de mutation se fera sur la base de 135 000 €. En qualité de petit enfant, vous pouvez bénéficier d’un abattement de 31 865 €. Ensuite, les sommes sont soumises au barème des droits. Le montant estimé à payer est de 24 200 €.

2/ Il faut ensuite rajouter les frais d’actes notariés chez le notaire.

Il faut enfin bien vérifier que les autres héritiers ne sont pas lésés dans leurs droits. Nous vous conseillons de prendre rendez-vous avec un notaire.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour

Mon grand père veut me donner sa maison en nu propriété et en garder l’usufruit.il est âgée de 82 ans et la maison côté environ. 150000€ .quelles seront les frais ? Merci

Bonjour,

S’agissant de votre situation, il conviendrait de vous rapprocher d’un notaire car des spécificités fiscales existent pour les DOM. Des consultations gratuites sont délivrées dans chaque Chambre départementale des notaires.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

bonjour, mes parents agés de 65 et 68 ans souhaiteraient faire une donation de 200 000€ à chacun de leurs 3 enfants(île de la réunion). Je crois savoir qu’il n’ y aura aucune taxe à régler(merci de me rassurer). Par contre, les frais de notaire à régler???pouvez vous me donner une fourchette de prix?? est-ce 2062.50+600+14.22= 2676.72 x3 soit 8030.16€??

Je reste dans l’attente de vous lire,

cdlt.

pat974

Bonjour,

En terme fiscal, il est possible de profiter des abattement sur les donations tous les 15 ans. Mais en terme de « partage » entre les héritiers, et s’il s’agit de donations simples (en opposition à la donation partage) ce qui semble le cas (une donation partage réunit tous les enfants), les biens donnés doivent être rapportés au jour de la succession, quelle que soit la date du don. Si les bien ont pris de la valeur entre la date du don et celle du décès du donateur, il faudra en tenir compte pour rétablir l’égalité des héritiers réservataires.

Cordialement.

L’Equipe de Lafinancepourtous.com

Bonjour,

Ma mère originaire de l’ile de la réunion, et résidant en Belgique depuis plus de trente ans est décédé. Elle a fait don de parcelles de terrain à mon frère et ma sœur qui habitent toujours l’ile, j’aurais aimé savoir au bout de combien d’années les dons n’entre plus en compte pour la succession?

Merci pour votre réponse

Réponse à JLARS

Bonjour,

Cette prise en charge de ce crédit par vos parents constitue en quelques sortes une donation. A leur décès, ces sommes doivent être rapportées à la succession pour rétablir l’équité entre les enfants. Vos parents peuvent également décider, de leur vivant, de rétablir l’égalité entre vous trois en réalisant une donation partage. Il faut pour cela consulter un notaire.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Non, à votre décès la pleine propriété va se reformer. Votre fille sera alors pleinement propriétaire du bien.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

je desire donner à ma fille unique avec reserve d’usufruit un appartement d’une valeur de 150000euros.que devrais je payer au notaire. A mon deces est ce que ma fille devra payer autre chose.MERCI