Les questions à se poser avant de faire son choix

Les primes d’intéressement et de participation sont immédiatement déblocables. Mais avant de faire votre choix, il convient de vous poser quelques questions :

-

Avez-vous besoin de cet argent dans l’immédiat (difficultés financières, projet à court terme…) ?

-

Pouvez-vous le bloquer au moins 5 ans, dans le cadre du PEE ? (ou moins si vous projetez d’acheter votre résidence principale)

-

Préférez-vous vous constituer sur le long terme une épargne retraite, dans le cadre du PER Collectif ?

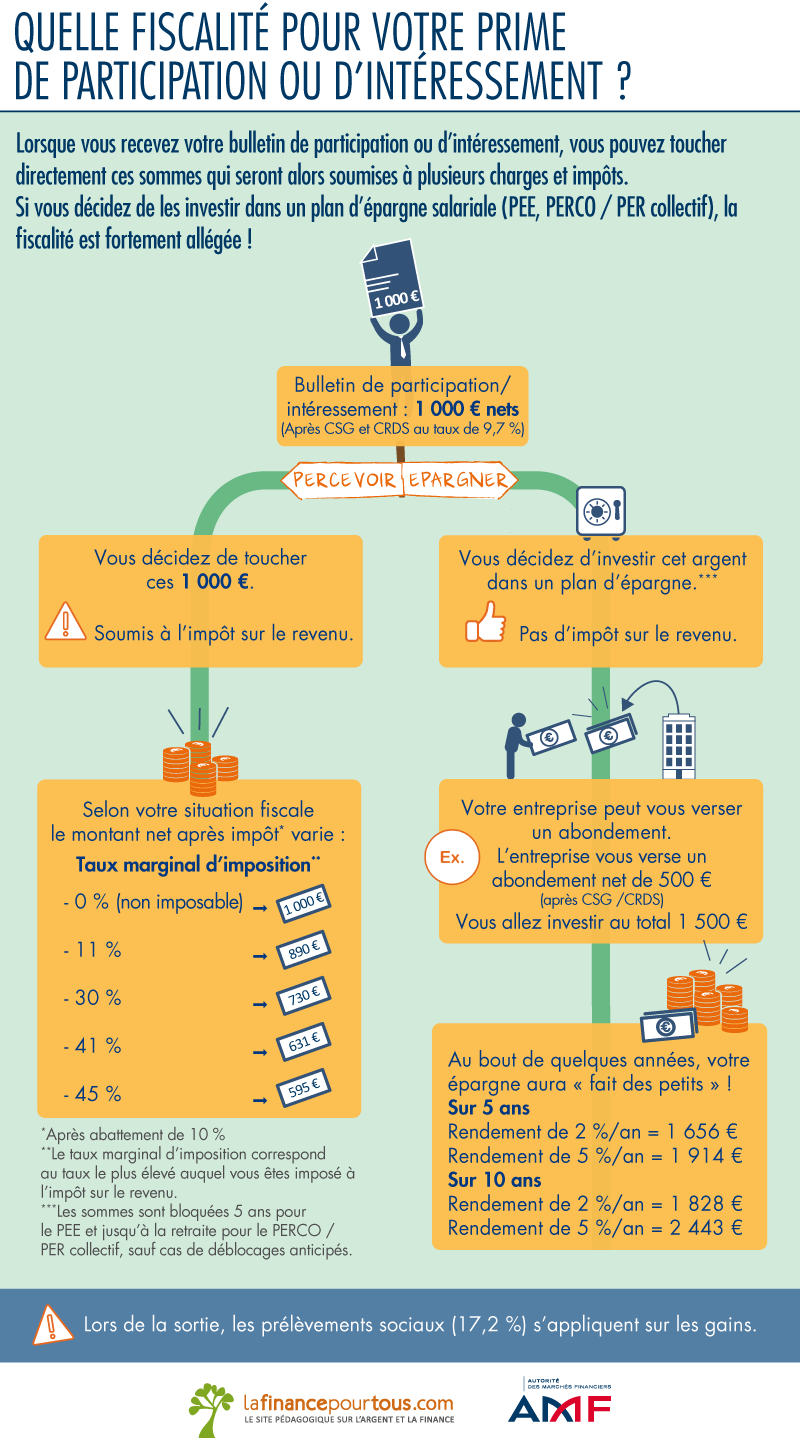

Cette première étape est essentielle, car le traitement fiscal est bien différent selon l’option prise.

Percevoir immédiatement, en payant l’impôt

Si vous choisissez de toucher cet argent sans attendre, les sommes versées seront imposables à l’impôt sur le revenu, dans la catégorie « Traitements et salaires ».

Investir sa prime dans un plan d’épargne salariale

Si vous choisissez d’investir ces sommes dans un PEE ou un PER Collectif, l’argent est bloqué une certaine durée. Mais en contrepartie, il n’est pas soumis à l’impôt sur le revenu. Les gains éventuels, lors de la sortie, seront soumis aux seuls prélèvements sociaux. Et si vous optez pour une rente viagère dans le cadre du PER Collectif une fraction seulement de la rente est imposée (en fonction de votre âge).

Par ailleurs, cette option peut vous permettre de bénéficier d’un abondement de votre entreprise, ce qui est impossible lors de l’encaissement immédiat des sommes.

Lorsque vous débloquez votre épargne par anticipation dans les cas prévus par la loi, vous bénéficiez du même régime fiscal que si vous aviez laissé votre épargne pendant la durée d’immobilisation prescrite.

15 jours pour réfléchir

Qu’il s’agisse de l’intéressement ou de la participation aux bénéfices, vous disposez d’un délai de 15 jours, à compter du moment où vous recevez l’information, pour demander le versement immédiat de la prime. Dans ce cas de figure, les sommes doivent vous être versées au plus tard le dernier jour du 5e mois suivant la clôture de l’exercice.

Pour le PER Collectif, ce délai est de un mois.

Exemple : Si votre entreprise clôture ses comptes au 31 décembre (cas le plus fréquent), les sommes doivent vous être versées au 31 mai au plus tard.

A défaut de réponse, votre intéressement sera automatiquement versé sur votre PEE, et votre participation sera versée pour moitié sur votre PEE et pour moitié sur votre PER Collectif, s’il existe. N’oubliez pas qu’alors, sauf cas de déblocage anticipé, votre épargne est bloquée jusqu’à la retraite !

bonjour voilà j ai fait la demande de déblocage de mon PEE qui est créditer de 163,17 euros , après deblocage on ma versé 93,85 euros donc on ma prélévé des frais ht sur operation de rachat de 57,50 euros plus la tva sur frais liés a l operation de rachat de 11,50 est ce normal?

Bonjour

Cela nous semble anormal. Demandez des explications au teneur de compte.

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour ,

J’ai changé dentreprise depuis septembre 2023, et j’ai déjà débloqué l’épargne. Je dois faire un choix cette année pour l’intéressement et la participation.

Étant en contrat d’alternance et je travaillait que 8 mois cette année (jusqu’à fin août), je ne serai pas imposable (salaire < 20 815).

Si je perçois l'intéressement et la participation directement sur mon compte ET que je reste sous la limite des 20 815 cette annee , je ne serais donc pas du toit imposé sur le revenu?

PS : je suis encore rattaché fiscalement à mes parents.

Merci d'avance ,

Cordialement